Daň z příjmů fyzických osob za rok 2023 v roce 2024

Přiznání k dani z příjmů fyzických osob podávají především živnostníci / OSVČ, ale v některých případech také zaměstnanci (např. pokud jsou zaměstnaní u více zaměstnavatelů současně)..

Daňové přiznání za rok 2023 podrobně >>

Termín pro podání přiznání k dani z příjmů fyzických osob za rok 2023:

- do 2. dubna 2024 - fyzické podání

- do 2. května 2024 - elektronické podání

- do 1. července 2024, pokud přiznání zpracovává daňový poradce nebo má fyzická osoba povinnost mít účetní závěrku ověřenou auditorem

Účetní software - vybrané společnosti

| Společnost |

|

Počet produktů | Mzdy | Účetnictví online | Data v cloudu |

| Asseco Solutions, a.s. | HELIOS | 3 | ANO | ANO | ANO |

Přiznání k dani z příjmů fyzických osob za rok 2023 formuláře

Daňové přiznání k dani z příjmů FO - Pdf, EPO >

Formuláře k dani z příjmů FO (vše) - Pdf, EPO >

Daňová přiznání interaktivní xls šablony:

Šablony formulářů do určité hranice fungují bez omezení a zdarma, když je nastavená hranice překročena, šablona vyzve k zakoupení plné verze.

|

Přiznání k dani z příjmů FO za 2023 - uplatňující náklady paušálem |

xls šablona paušální výdaje |

|

Přiznání k dani z příjmů FO za 2023 - pouze příjmy ze závislé činnosti (zaměstnání) |

xls šablona jen zaměstnání |

|

Přiznání k dani z příjmů FO za 2023 - základní verze bez přehledů a bez závěrky |

xls šablona bez přehledů |

|

Přiznání k dani z příjmů FO za 2023 - přehledy pro sociální správu a zdravotní pojišťovnu včetně účetní závěrky |

xls šablona podvojné účetnictví |

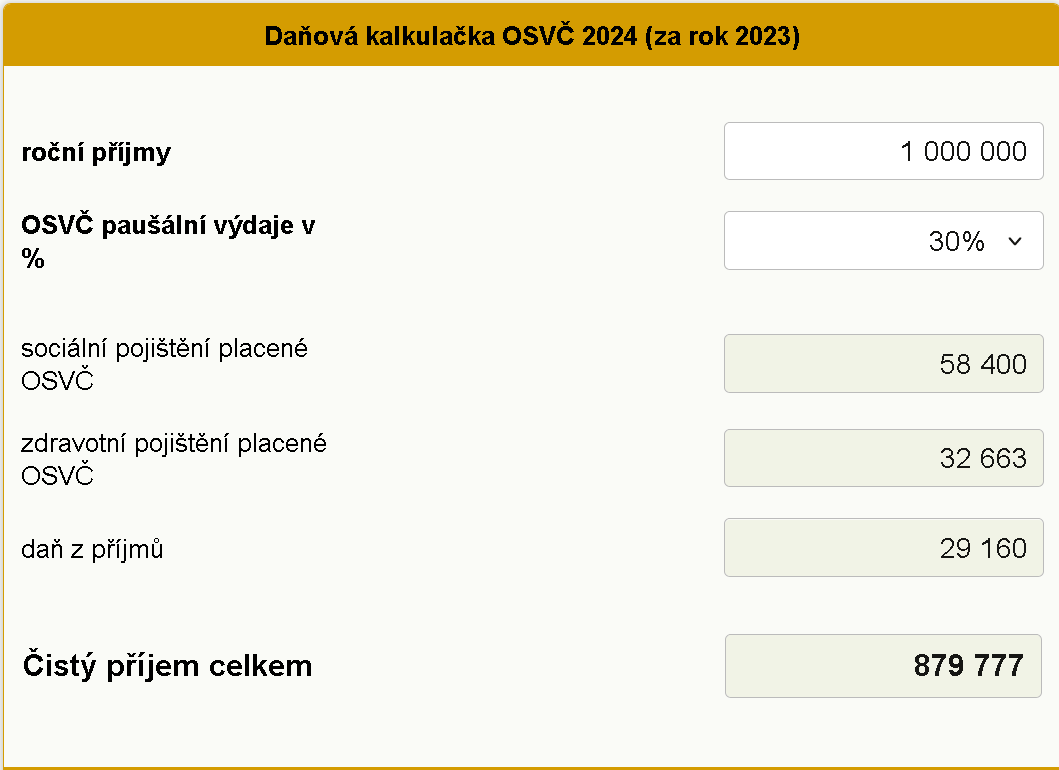

Kalkulačka daně z příjmů fyzických osob

Kdo má povinnost podat daňové přiznání

Povinnost podat daňové přiznání k dani z příjmů fyzických osob má každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob:

- přesáhly 15.000 Kč, pokud se nejedná o příjmy osvobozené od daně nebo o příjmy daněné srážkovou daní (daň je vybírána srážkou podle zvláštní sazby daně).

- nepřesáhly 15.000 Kč, ale vykazuje daňovou ztrátu.

Daňové přiznání je dále povinna podat fyzická osoba:

-

uvedená v § 2 odst. 3 zákona, který uplatňuje slevu

na dani podle § 35ba odst. 1 písm. b) až e) a g) zákona, nebo daňové zvýhodnění anebo nezdanitelnou část základu daně.

- které byly vyplaceny nebo která jinak obdržela příjmy ze závislé činnosti za uplynulá léta, které se nepovažovaly za její příjmy ve zdaňovacím období, kdy byly zúčtovány plátcem daně v její prospěch.

-

s příjmy ze závislé činnosti, která uplatňuje pro snížení základu daně hodnotu bezúplatného plnění (darů) poskytnutých do zahraničí

za podmínek uvedených v § 15 odst. 1 zákona.

-

která měla v roce 2023 příjmy ze závislé činnosti ze zdrojů na území České republiky

od více plátců současně, z nichž byla sražena záloha na daň. V daňovém přiznání se uvedou veškeré příjmy, které jsou předmětem

daně, kromě příjmů od daně osvobozených a příjmů, z nichž je daň vybírána zvláštní sazbou daně, pokud se nevyužije postup podle § 36.

-

u které se daň zvyšuje o solidární zvýšení.

Daňové přiznání není povinna podat:

-

OSVČ, která byla celý rok 2023 přihlášená k paušální dani a i po celou dobu splňuje podmínky paušální daně

-

fyzická osoba, která měla v roce 2023 příjmy ze zaměstnání pouze od jednoho a nebo postupně od více zaměstnavatelů včetně doplatků mezd od těchto zaměstnavatelů, pokud u všech podepsala Prohlášení k dani za rok 2023, a pokud nemá jiné příjmy vyšší než 6.000 Kč (kromě příjmů od daně osvobozených a příjmů, z nichž je vybírána daň srážkou).

- fyzická osoba s příjmy ze zaměstnání (závislé činnosti) ze zahraničí, které jsou podle § 38f vyjmuty ze zdanění.

Daňové zvýhodnění je možné uplatnit formou slevy na dani, daňového bonusu nebo kombinace slevy na dani a daňového bonusu. Za rok 2023 bylo možno uplatnit tyto slevy:

Slevy na dani pro poplatníky daně z příjmů FO 2023

| ||||

| sleva

|

ročně v Kč

|

měsíčně v Kč

| ||

|

sleva na poplatníka

|

30.840 |

2.570

| ||

| sleva na studenta denního studia |

4.020

|

335

| ||

| sleva na první dítě | 15.204 |

1.267

| ||

| sleva na druhé dítě | 22.320 |

1.860

| ||

|

sleva na třetí a další dítě

|

27.840 |

2.320

| ||

| sleva na invaliditu 1. a 2. stupně | 2.520 |

210

| ||

| sleva na invaliditu 3. stupně | 5.040 |

420

| ||

| slevu na držitele průkazu ZTP/P | 16.140 |

1.345

| ||

|

sleva na manžela/ku

(s příjmem nižším 68.000 Kč ročně) |

24.840

|

2.070

| ||

|

sleva na manžela

ZTP/P

(s příjmem nižším 68.000 Kč ročně) |

49.680

|

4.140

| ||

|

sleva za umístění dítěte (školkovné)

|

výše výdajů prokazatelně

|

- | ||

Slevy na dani pro rok 2024

V roce 2024 jsou tyto slevy na dani:

Slevy na dani pro poplatníky daně z příjmů FO 2024

| ||||

| sleva

|

ročně v Kč

|

měsíčně v Kč

| ||

|

sleva na poplatníka

|

30.840 | 2.570 | ||

| sleva na první dítě | 15.204 |

1.267

| ||

| sleva na druhé dítě | 22.320 |

1.860

| ||

|

sleva na třetí a další dítě

|

27.840 |

2.320

| ||

| sleva na invaliditu 1. a 2. stupně | 2.520 |

210

| ||

| sleva na invaliditu 3. stupně | 5.040 |

420

| ||

| slevu na držitele průkazu ZTP/P | 16.140 |

1.345

| ||

|

sleva na manžela/ku pečující o dítě do 3 let

(s příjmem nižším 68.000 Kč ročně) |

24.840

|

2.070

| ||

| sleva na manžela ZTP/P pečující o dítě do 3 let (s příjmem nižším 68.000 Kč ročně) |

49.680

|

4.140 | ||

Daňové slevy na děti 2023 a 2024

Sleva na dítě 2023

| ||||

|

Sleva v Kč

|

Základní sleva na dítě | Dítě ZTP/P | ||

| ročně | měsíčně | ročně | měsíčně | |

| na jedno dítě | 15.204 | 1.267 | 30.408 | 2.534 |

| na druhé dítě | 22.320 | 1.860 | 44.640 | 3.720 |

| na třetí a každé další dítě | 27.840 | 2.320 | 55.680 | 4.640 |

Sleva na dítě 2024

| ||||

|

Sleva v Kč

|

Základní sleva na dítě | Dítě ZTP/P | ||

| ročně | měsíčně | ročně | měsíčně | |

| na jedno dítě | 15.204 | 1.267 | 30.408 | 2.534 |

| na druhé dítě | 22.320 | 1.860 | 44.640 | 3.720 |

| na třetí a každé další dítě | 27.840 | 2.320 | 55.680 | 4.640 |

Sazba daně v roce 2023

V roce 2023 se pro příjmy

-

do výše 1.935.552 Kč (48násobek průměrné mzdy ) používá sazba 15%

-

pro příjmy nad tuto hranici sazba 23%.

Základem daně v roce 2023 je hrubá mzda.

Splatnost daně a podání daňového přiznání k dani z příjmů FO za rok 2023

Termín pro podání přiznání k dani z příjmů fyzických osob za rok 2023 je třeba podat

- fyzicky do 2. dubna 2024

- elektronicky do 2. května 2024

- do 1. července 2024, pokud přiznání zpracovává daňový poradce nebo má fyzická osoba povinnost mít účetní závěrku ověřenou auditorem

Ve stejné lhůtě je potřeba zaplatit daň, daň by měla být k tomu datu připsaná na účet finančního úřadu.

Pokud poplatník zemře před podáním daňového přiznání, osoba spravující pozůstalost musí podat daňové přiznání do

3 měsíců ode dne jeho smrti.

Zákon, kterým se řídí daň z příjmů fyzických osob

- Zákon o daních z příjmů

- Paragraf 16 zákona o daních z příjmů - Sazba daně

- Paragraf 16a zákona o daních z příjmů - Sazba a výpočet daně pro samostatný základ

Příjmy, které podléhají tomuto samostatnému základu daně – dividendy, práce na dohodu apod., se již nezapočítávají do základu daně podle §16

Kurzy a školení - daně a účetnictví

| Datum | Název kurzu | Typ | Místo | Pořádá |

|---|---|---|---|---|

| Daňově uznatelné a neuznatelné náklady | E | Online | INTEGRA CENTRUM | |

| Účetní závěrka roku 2023 pro podnikatelské subjekty | E | Online | INTEGRA CENTRUM | |

| Daňově uznatelné a neuznatelné náklady | E | Online | INTEGRA CENTRUM | |

| Účetní závěrka roku 2023 pro podnikatelské subjekty | E | Online | INTEGRA CENTRUM | |

| 7.8. | ÚČETNICTVÍ A DAŇOVÁ EVIDENCE S VYUŽITÍM PC + elearning ZDARMA | K | Brno | Orange Academy |

| 7.8. | ÚČETNICTVÍ A DAŇOVÁ EVIDENCE S VYUŽITÍM PC + elearning ZDARMA | K | Brno | Orange Academy |

| 7.8. | ÚČETNICTVÍ (PODVOJNÉ) + elearning ZDARMA | K | Brno | Orange Academy |

| 8.8. | MZDOVÉ ÚČETNICTVÍ SE ZÁKLADY PERSONALISTIKY A VYUŽITÍM PC + elearning … | K | online | Orange Academy |

| 8.8. | DAŇOVÁ EVIDENCE (JEDNODUCHÉ ÚČETNICTVÍ) + elearning ZDARMA | K | Brno | Orange Academy |

| 8.8. | Dohody o provedení práce a pracovní činnosti aktuálně - hlášení … | W | Online | INTEGRA CENTRUM |

Daně - zpravodajství

Daňové přiznání fyzických osob - otázky a odpovědi

Dokdy podat daňové přiznání 2023 k dani z příjmu fyzických osob?

Daňové přiznání je třeba podat do

- do pondělí 3. dubna 2023, pokud podáváte v listinné podobě

- do úterý 2. května 2023, pokud podáváte elektronické podání

- do pondělí 3. července 2023, pokud přiznání zpracovává daňový poradce nebo má fyzická osoba povinnost mít účetní závěrku ověřenou auditorem

Dokdy zaplatit daň z příjmu 2023 u fyzických osob?

Daň je třeba zaplatit do stejných termínů, jako je termín podání přiznání, tedy:

- do 3. dubna 2023, pokud je podání v listinné podobě

- do 2. května 2023, pokud je podání elektronicky

- do 3. července 2023, pokud přiznání zpracovává daňový poradce nebo musíte účetní závěrku ověřenou auditorem

Okénko pro podnikatele

Pavel Macek, Credit Check

Ing. Tomáš Slavík, SLUTO

Jitka Weiss, SNAIL TRAVEL INTERNATIONAL a.s.

Kdy a Kde Rezervovat Zimní Dovolenou, aby Vaše Peníze Pracovaly pro Vás?"

Okénko finanční rady

Tomáš Rosenkranc, Ušetřeno.cz

Konec hypoteční turistiky od září. Zlevní klientům hypotéky?

Lenka Rutteová, Bezvafinance

Josef Pavelec, Dálnička.cz

Zdeněk Jaroš, BNP Paribas Cardif Pojišťovna

Marek Pokorný, Portu

Jiří Sýkora, Swiss Life Select

Swiss Life Hypoindex červenec 2024: Banky hypotéky opět nezlevnily