Konec inflace? Pokračuje značný rozkol mezi USA a EMU

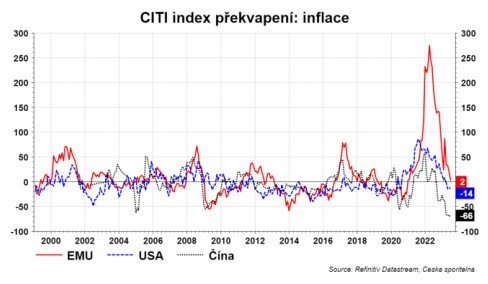

Pokračuje značný rozkol v makro datech mezi EMU a USA. V EMU pořád makro překvapuje negativně, a to tak, že hodně. Naopak v USA pozitivní makro překvapení. Minulý týden například důvěra nebo průmyslová výroba v EMU skončila výrazně pod očekáváními. Naopak v USA spotřebitelská důvěra skončila výrazně na konsensem. A nižší inflace vedla už některé analytiky už k sepsání článků ve stylu „inflace je za námi, pojďme známkovat, kdo se nejvíce trefil a kdo za ni může“.

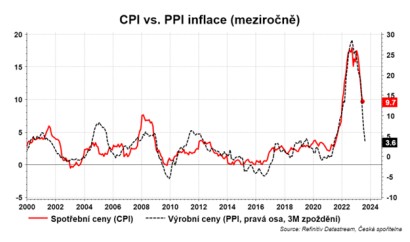

Exportní ceny v meziročních srovnáních klesají jak v USA, tak v Číně = EMU si desinflační překvapení nakonec doveze a způsobí vlastním makrem: 1) historická korelace = EMU zpožděná cca 1Q za Čínou, 2) výrazný poklesu cen komodit a energií, 3) slabá makro data, především z průmyslu.

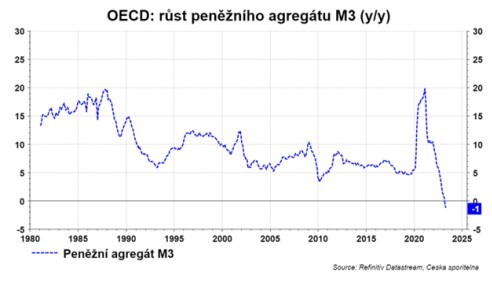

Mimochodem, pokud patříte mezi fandy monetarismu, tak určitě sledujete s napětím růst peněžní zásoby. V zemích OECD množství peněz klesá už několik měsíců. Neklesá růst, ale klesá absolutně. Inflační pesimista bude ale poukazovat na to, jak moc ale předtím množství peněz narostlo. Optimista v tom uvidí další protiinflační indikátor.

V ČR se spotřební inflace v meziročních hodnotách dostala v červnu pod 10%, tedy na jednociferné hodnoty: 9,7%. Inflace pěkně klouže po křivce, kterou namaloval vývoj výrobních cen. Inflační optimista bude ukazovat, že CPI inflace bude klouzat bude dál na nižší hodnoty. Ve skutečnosti ale ví, že v září se zastaví zhruba na sedmi procentech, protože meziroční číslo bude ovlivněno snížením cen energií vloni díky vládním opatřením. Tento efekt bude trvat několik měsíců a pak vypadne. A tento efekt bude nadhodnocovat meziroční inflaci o cca tři procentní body. Takže říjnová, listopadová inflace na sedmi bude ve skutečnosti na čtyřech.

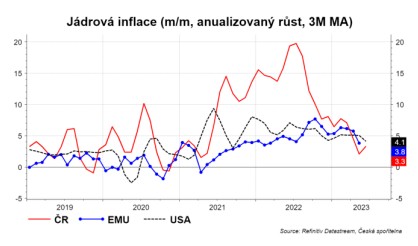

Pro fajnšmekry: meziměsíční anualizovaný růst spotřebních cen ze sezónně očištěného indexu dosáhl v červnu 1,4%, 3M průměr 0%. To také ukazuje, že rychlá desinflace je tzv. v trubkách.

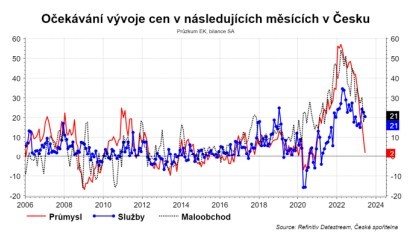

V případě jádrové inflace stejný tříměsíční průměr dosáhl v Česku 3,3%. Pro srovnání v EMU 3,8 a v USA 4,1%. V Česku je tento krátkodobý indikátor blízko horní hrany inflačního pásma (inflační cíl: 2 procenta +/- 1 procentní bod). Inflační pesimista bude poukazovat, že „blízko horní hrany“ nejsou dvě procenta. A že mzdy v průmyslu rostou rychle (11% v květnu), takže hrozí rozjetí se mzdové spirály. A že ačkoliv klesají výrobní ceny v průmyslu, tak očekávání v obchodě a ve službách zůstávají zvýšená.

Inflační optimista bude argumentovat, že růst mezd v průmyslu nad 10% neznamená růst mezd v celé ekonomice nad 10%. V 1Q23 rostla průměrná mzda v průmyslu téměř o 11% a celkový růst mezd v ekonomice byl 8,6%. Což je pořád dost. Ale budou argumentovat i zvýšeným provozním přebytkem firem. Jednoduše zvýšenou ziskovostí firem v loňském roce. Ta umožní absorbovat vyšší mzdové náklady bez nutnosti plně odrážet vyšší mzdy ve finálních cenách.

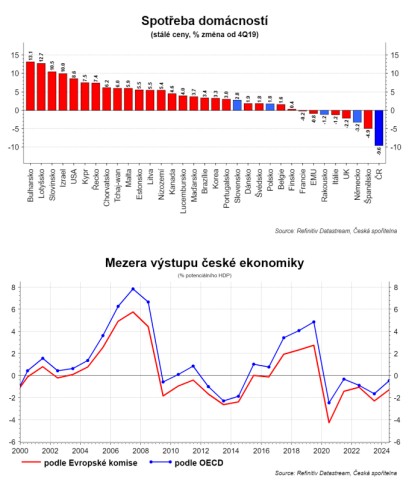

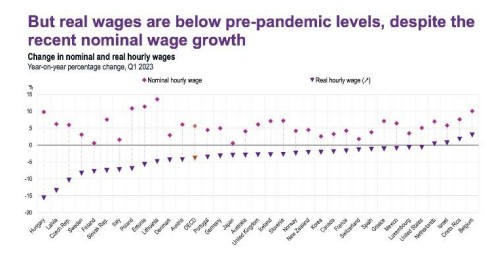

Očekávat takový úkaz v přehrávající se ekonomice by bylo samozřejmě naivní. Podle odhadů MMF a OCED je ale mezera výstupu v ČR záporná. O destrukci poptávkových tlaků v ČR možná nejvíce prozradí fakt, že česká spotřeba poklesla nejvíce v celé Evropské Unii. O parník. Navíc reálné mzdy výrazně poklesly i v 1Q23. Ano, reálné mzdy už neklesají nejrychleji ze všech zemí OECD, ale na bronz stále dosáhneme.

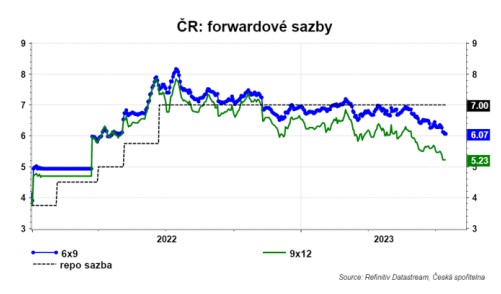

ČNB se snaží komunikovat, že úrokové sazby zůstanou stabilní delší dobu. Ale z prohlášení některých členů bankovní rady už zaznívá, že delší doba může skončit na podzim. Finanční trh ve světle dat podobně jako my vidí spíše dobré důvody pro pokles sazeb. A čím dál jasnější. Aktuálně trh předpokládá, že na přelomu roku budou sazby nižší o jeden procentní bod = repo na šesti procentech. A na přelomu jara/léta 2024 se budou blížit k pěti procentům.

Rizika růstu mezd a nižšího poklesu inflačních očekávání jsou reálná. Bez nich by měla ČNB už dávno sazby snižovat. Na druhou repo sazba na sedmi procentech na konci roku nedává smysl, i kdyby růst mezd indikoval inflaci v příštím roce v blízkosti 4%.

David Navrátil

Česká spořitelna je bankou s nejdelší tradicí na českém trhu.

Téměř 200 let tvoří jeden ze základních pilířů českého bankovního systému. V

současnosti poskytuje služby pro přibližně 4,7 milionu klientů. Od roku 2000 je

součástí nadnárodní finanční skupiny Erste Group Bank.

Více informací na: www.csas.cz

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

06.05.2024 Distributoři EG.D a Bayernwerk spustili projekt...

02.05.2024 SCHLIEGER loni zaznamenal čtyřnásobný nárůst...

Okénko investora

Jakub Petruška, Zlaťáky.cz

První měsíc 2. čtvrtletí je za námi a zlato si stále udržuje solidní pozice nad 2 300 USD / Oz

Olívia Lacenová, Wonderinterest Trading Ltd.

Jak globální oteplování zatěžuje světové odvodňovací systémy?

Mgr. Timur Barotov, BHS

Diverzifikace v době koncentrovaných akciových trhů – výzkum Goldman Sachs

Miroslav Novák, AKCENTA

Michal Brothánek, AVANT IS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

_w60h45_w76h50.png)