Vymkne se inflace kontrole? A jak by měla reagovat centrální banka? (feat. Emi Nakamura)

Inflace je vysoko, ale centrální banky se tváří, že to mají pod kontrolou. A finanční trhy jim věří, protože inflační očekávání si vzrostla, ale nijak dramaticky.

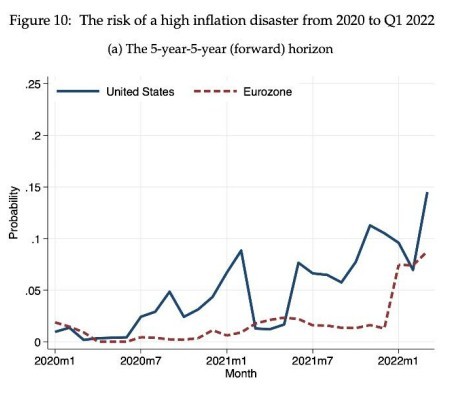

Jaké je riziko, že se inflace vymkne kontrole? Odpověď můžeme najít v inflačních opcí. Hilscher a spol. ukazují ve své práci, že riziko trvalé budoucí deflace v USA v letech 2011-2014 bylo navzdory tehdejším představám tvůrců politik poměrně nízké. Za druhé, riziko deflační pasti v EMU přetrvávalo i po roce 2015, navzdory akcím ECB. No a za třetí: v letech 2020-22 se vnímání rizika trvale vysoké inflace v obou regionech zvýšilo. V USA už vloni, v EMU až na přelomu 2021 a 2022.

Makroekonomická superstar Emi Nakamura nedávno vyzpovídal Noah Smith. A hlavním tématem byla inflace. Ukazuje, že inflace je mnohem vyšší, než by odpovídalo historické zkušenosti. Historická zkušenost totiž velí, že na každé snížení nezaměstnanosti o jeden procentní bod vzroste inflace o cca 0,33 procentního bodu. A za neobvyklým nárůstem vidí tři faktory.

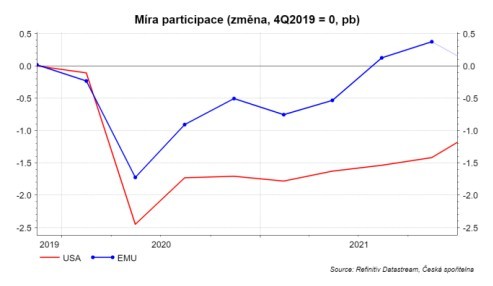

Za prvé, trh práce. Míra participace, tedy procento lidí, kteří jsou ochotni pracovat, v USA poklesla o 1,5%. A prozatím nedochází k návratu na předkrizové úrovně. K tomu je potřeba připočítat, že mnoho pracovníků ochotných pracovat bylo v karanténě (s covidem nebo s rizikovým kontaktem). Mnoho pracovníků využilo možnost odejít do důchodu. Pokles míry participace vyl v USA větší než v EMU, protože v obecně v EU jsme se více spoléhali na programy typu Antivirus (= udržení pracovního místa), zatímco v USA na dávkách přímo lidem. To vedlo k menšímu poklesu pracovních míst v EMU než v USA a tím pádem následně k menším problémům při oživení. Míra participace v EMU už je nad úrovněmi před covidem, v USA stále o více než jeden procentní bod pod. Emi také uvádí, že vzrostly náklady s provozem školek nebo továren, díky covid opatřením, což také funguje jako negativní nákladový šok.

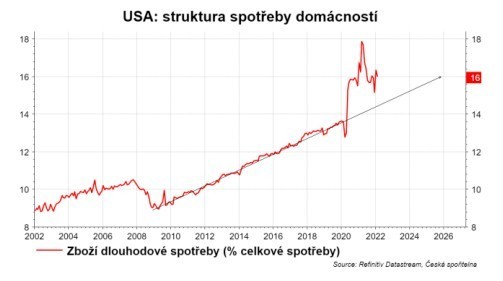

Za druhé, změnila se sktruktura poptávky, od služeb ke zboží. Během covidu jsme zůstali trčet doma, takže odpadly takové ty ranní kávy koupené v kavárně cestou do práce nebo obědy v restauraci nebo jídelně. Dalo by se říct, že čím větší podíl služeb v ekonomice, tím větší podíl pracovníků s možností pracovat na home office, tím větší pokles poptávky po službách. Domů jsme naopak museli pořídit počítače pro všechny, vybudovali jsme postupně domácí kanceláře, více času u TV a gamingu, začali vylepšovat vybavení domácnosti, zahrady, chaty…

Paradoxně přesun školy a práce do virtuálního prostředí zvýšil poptávku po fyzických statcích.

Já k tomu dodám, že jde skutečně o tektonickou změnu. Celý svět je provázán v produkčních řetězcích, takže jde o velkou orchestraci mnoha firem, dopravy, surovin, pracovníků, kterou je potřeba plánovat na roky dopředu. Obrázek ukazuje, že najednou přišel šok, který zvýšil poptávku po zboží na úrovně, kde měla být až v roce 2026. Narativ, že dodavatelsko-odběratelské řetězce jsou rozbité, není přesný. Čipů není nedostatek, protože by se vyrábělo méně než před covidem. Vyrábí se více. Kontejnerových lodí je také více atd. Dodavatelský řetězec, včetně surovin, materiálů, výrobních a dopravních kapacit, nebyl nastaven na tak velký skok v poptávce. Bude trvat, než se přizpůsobí. A délku adaptace samozřejmě zvyšuje nejistota, zda tento posun v poptávce od služeb ke zboží je trvalou změnou nebo jen covidovou záležitostí. Graf také ukazuje, že naopak po finanční krizi došlo k poklesu podílu, a proto tehdy byly na úrovní zboží spíše protiinflační tlaky, zatímco situace je dnes přesně opačná.

Zpět k Emi. Ta správně poukazuje, že se jedná o "tlak" na nabídku, ale nejedná se ve skutečnosti o "nabídkový šok", protože jeho konečnou příčinou je zvýšení poptávky. Přinejmenším po určitých druzích zboží. Vloni byl v Jackson Hole prezentován výzkum Veronici Guerrieri a spol., kde autoři ukázali, že sekulární změny v poptávce mohou vést ke stejným inflačním tlakům jako nabídkové šoky. Proto to zmatení mezi nabídkovými a poptávkovými šok. Důležitý je jejich závěr ohledně optimální měnové politice: ukázali že snaha usnadnit proces realokace ekonomiky při strukturální změně může vést k upřednostňování expanzivnější měnové politiky. Důvodem je, že vyšší inflace může usnadnit přizpůsobení relativních mezd, a poskytnout tak správné cenové signály podporující mobilitu na trhu práce. Přestože jde o poptávkový šok, tak centrální banka by neměla podle autorů zpřísňovat měnovou politiku, protože přechodně vyšší inflace umožní změnu struktury ekonomiky, což nakonec povede ke zklidnění inflačních tlaků.

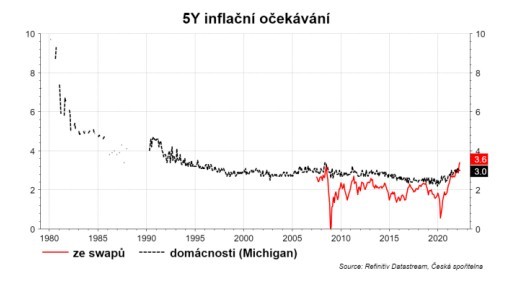

Za třetí, Emi poukazuje, že domácnosti mají obrovskou zásobu úspor, došlo k výrazné podpoře ze strany vlády. Nicméně je jedna položka, která zatím ke zvýšení inflace příliš nepřispěla. Je jím uvolněním dlouhodobých inflačních očekávání. Pětileté inflační očekávání domácností jsou na třech procentech. Nijak výrazně se neodchylují. Pro srovnání jsem do grafu dal i inflační očekávání z osmdesátek. Na začátku 80. let se pohybovali blízko 10%. Pokud se podaří inflační očekávání udržet na nízkých úrovních, tak není potřeba zvyšovat sazby nijak dramaticky. ČNB má tu nevýhodu, že inflační očekávání domácností neměří. Kdo neměří, tak může jen spekulovat, jaké jsou.

Tady dneska skončíme.

K Emi se ještě vrátím. Kdybych to měl shrnout, tak inflační očekávání v USA nejsou problém, proto Fed nemusí zabít ekonomiku pro jejich stabilizaci. Uvolněná měnová politika umožní přizpůsobení se ekonomiky na strukturální posun od služeb ke zboží prostřednictvím vyšší inflace a vyšších mezd.

V pátek bleskový odhad růstu české ekonomiky v 1Q. Mezičtvrtletní růstu nebude žádná velká sláva, ale vloni jsme nemohli mimo katastr obce, takže v meziročním srovnání solidní růst. Příští týden zasedá ČNB, takže členové bankovní rady mají posledních pár dnů, něco k tomu říct.

David Navrátil

Česká spořitelna je bankou s nejdelší tradicí na českém trhu.

Téměř 200 let tvoří jeden ze základních pilířů českého bankovního systému. V

současnosti poskytuje služby pro přibližně 4,7 milionu klientů. Od roku 2000 je

součástí nadnárodní finanční skupiny Erste Group Bank.

Více informací na: www.csas.cz

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz