ČNB příští týden sníží sazby patrně opět o půl procentního bodu

ČNB bude příští středu rozhodovat o měnové politice, k dispozici nebude mít novou makroekonomickou prognózu, bude pouze bude vyhodnocovat stávající vývoj vůči té poslední zimní z přelomu ledna a února. Ačkoli se inflace nakonec dostala výrazně pod původní odhady ČNB a v únoru dokonce na 2% cíl, poslední signály z centrální banky se poměrně jasně vyhranily proti možnosti rychlejšího poklesu sazeb. Ačkoli tak samotná prognóza ČNB by vyžadovala výraznější snížení sazeb, centrální banka patrně zvolí opatrnější přístup, a to jednak z důvodu obav o další oslabení koruny, ale také stále zvýšené inflace v oblasti služeb. Trh i analytici se po posledních mediálních komentářích také kloní spíše k poklesu sazeb o 50 bb.

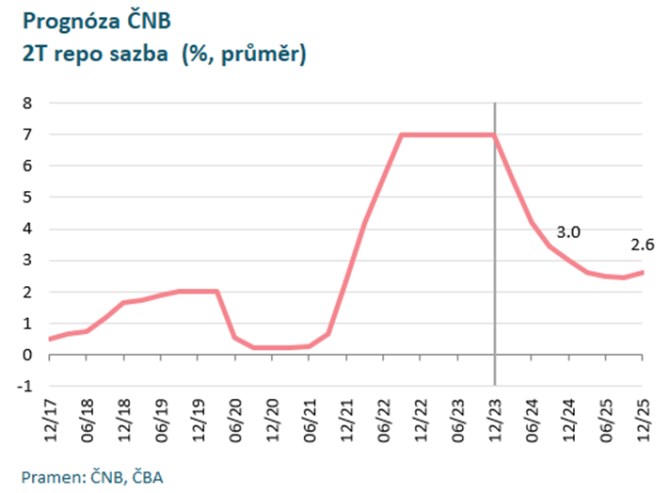

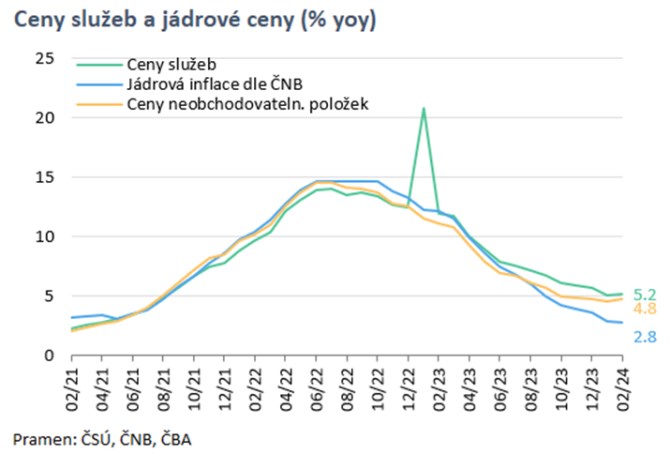

Zimní prognóza centrální banky pro letošní rok předpokládá citelný pokles úrokových sazeb, a to až na 3 % v závěru roku. To je dáno tím, že inflace se má pohybovat letos již jen mírně nad cílem centrální banky (2,6 % letos a 2 % v r. 2025) a od začátku příštího roku se má dostat dle výhledu i pod 2% hranici. Dosavadní inflační vývoj byl zároveň pod odhadem ČNB (odhad pro leden 3,0 %, únor 2,8 % oproti realitě 2,3 % a 2,0 %), což posouvá i vývoj pro celý letošní rok směrem dolů blíže k 2% hranici.

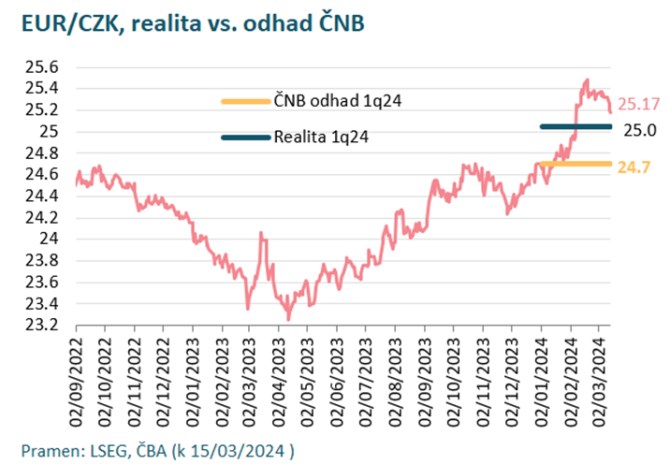

I z toho důvodu se zdálo pravděpodobné, že centrální banka zrychlí v březnu proces snižování sazeb, aby se zmírnil nesoulad mezi realitou a předpokladem modelu. Očekávaná 2týdenní repo sazba modelu ČNB pro 1q24 činí v průměru 5,5 % a v 2q 4,2 %, zatímco v realitě bude pro 1. čtvrtletí 6,4 % a při pokračujícím tempu snižování o maximálně půl procentního bodu na dalších jednáních pak 5,4 % pro 2q24, tj. zhruba o procentní bod méně. Tento nesoulad nevykompenzuje ani slabší kurz koruny, který je prozatím za 1q24 slabší o 1,4 % oproti očekávání prognózy (24,7 vs 25, což je ekvivalent cca 35 bodů na sazbách).

Na druhou stranu, centrální banka může preferovat opatrnější přístup ke snižování sazeb, a to jednak proto, že struktura inflace stále naznačuje zvýšenou inflaci u cen služeb, resp. neobchodovatelných položek, jednak také proto, že může mít obavy z dalšího oslabení koruny. Možným rizikem je také skutečnost, že hlavní centrální banky budou letos nakonec snižovat sazby z důvodu persistentní inflace pomaleji, což by pak nakonec mohlo korunu dostat pod větší tlak.

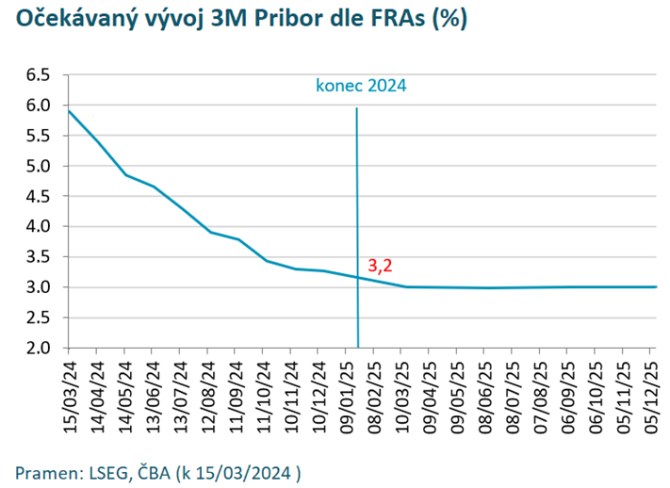

Signály z centrální banky před měnovým jednáním tak přišly poměrně jasné, a to zejména od viceguvernérky E. Zamrazilové a J. Kubíčka, kteří ve svých rozhovorech tento týden svou preferenci pro snížení sazeb o více než 50 bodů vyloučili. Tato vyjádření na trhu vedla k mírné změně očekávání, trh částečně zavřel pozice proti koruně a koruna tak začala i mírně posilovat. Očekávaní budoucí sazby 3M Pribor se zvýšila, zejména na delší likvidnější část 9x12, a trh tak v závěru roku čeká hlavní sazbu ČNB mírně výše kolem 3,2 % (poslední prosincové jednání ČNB ještě však zahrnuto není).

Odhad tržního očekávání na příští týden je ztížen tím, že rozdíl mezi 3M Pribor a hlavní sazbou ČNB je v současnosti záporný z důvodu zaceněních očekávání budoucího snižování sazeb a tento záporný spread se postupně vyvíjí s tím, jak se blíží další jednání ČNB a jak se mění očekávání trhu na pokles sazeb. Dle našeho odhadu však trh nyní zaceňuje pokles sazeb o téměř 60 bodů, tj. je blíže k očekávání poklesu o 0,5 pb než 0,75 pb. To znamená, že v případě snížení sazeb o půl procentního bodu by koruna mohla mírně posílit, naopak při doručení silnějšího poklesu koruna oslabí, protože trh již z titulu nedávně komunikace ČNB s touto variantou příliš nepočítá.

Scénář snížení sazeb o „půlku“ se tak přece zdá ve světle nedávné komunikace ČNB jako pravděpodobnější výsledek středečního jednání centrální banky, ačkoli diskuze bude bezesporu probíhat i po výraznějším poklesu sazeb a výsledek tak může být těsný.

Autor: Jakub Seidler, hlavní ekonom ČBA

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Okomentovat na facebooku

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz