V prvním pololetí roku 2023 potvrdila Česká spořitelna solidní finanční výkonnost s důrazem na finanční zdraví svých klientů

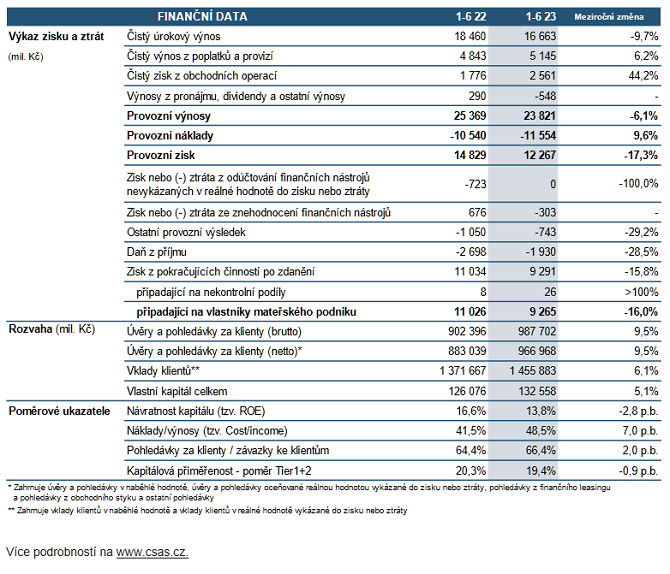

Česká spořitelna vykázala k 30. červnu 2023 neauditovaný konsolidovaný čistý zisk počítaný podle mezinárodních standardů pro finanční výkaznictví (IFRS) ve výši 9,3 mld. Kč. Provozní zisk dosáhl 12,3 mld. Kč.

„Česká spořitelna dlouhodobě vykazuje velmi silné finanční výsledky založené na úspěšném obchodním modelu, který zohledňuje finanční zdraví klientů. Základem je samozřejmě i vlastní dobrá kondice. Z tohoto pohledu je velmi pozitivní, že jsme zaznamenali další zlepšení ukazatele NPL. Díky naší silné pozici jsme dokázali během 1. pololetí dokončit akvizici úvěrového portfolia Sberbank CZ a výrazně jsme přispěli jak k tomu, že se vypořádání této insolvence stalo nejrychlejším a nejúspěšnějším v domácí historii, tak i k dalšímu posílení stability domácího bankovního trhu,“ uvedl Ivan Vondra, člen představenstva České spořitelny zodpovědný za finanční řízení, v hodnocení výsledků Banky za 1. pololetí 2023.

HLAVNÍ UKAZATELE

Česká spořitelna očekává výrazné zpomalení růstu HDP v roce 2023, jelikož další očekáváný pokles spotřeby domácností bude doprovázen ochlazením vnější poptávky. Nicméně od druhé poloviny roku 2023 by mělo dojít k postupnému zlepšování ekonomického vývoje vlivem zotavení domácí i zahraniční poptávky.

Konsolidovaná bilanční suma dosáhla k 30. červnu 2023 výše 1 917,4 mld. Kč a ve srovnání s objemem bilanční sumy k 31. prosinci 2022 vzrostla o 16,9 %. Vývoj na aktivní straně bilance byl zapříčiněn především růstem úvěrů bankám.

Pasivní strana bilance byla ovlivněna vklady klientů spolu s vklady od bank.

Hrubý objem klientských úvěrů Skupiny ČS byl ovlivněn akvizicí Sberbank CZ a meziročně vzrostl o 9,5 % na 987,7 mld. Kč. Portfolio úvěrů domácnostem se v meziročním srovnání zvýšilo o 9,3 % na 628,3 mld. Kč, díky hypotékám fyzickým osobám (+10,4 %), úvěrům poskytnutých Stavební spořitelnou (+7,8 %) a spotřebitelským úvěrům (+8,2 %). Objem úvěrů korporátním subjektům meziročně vzrostl o 9,3 % na 355,0 mld. Kč, zapříčiněný nárůstem u velkých korporací (+12,1 %), malých a středních podniků (+7,7 %) a financování komerčních nemovitostí (+18,0 %).

Závazky ke klientům vzrostly v meziročním porovnání o 6,1 % na 1 455,9 mld. Kč, což bylo způsobeno růstem vkladů korporátní klientely na 383,6 mld. Kč (meziročně +39,9 %). Vklady domácností se meziročně téměř nezměnily a zůstaly na 924,2 mld. Kč, zatímco vklady klientů veřejného sektoru poklesly v meziročním srovnání o 15,1 % na 148,0 mld. Kč, což bylo zapříčiněno krátkodobými transakcemi.

K 30. červnu 2023 byl celkový počet klientů Finanční skupiny ČS 4,5 milionu, z nichž digitální bankovnictví využívalo více než 2,2 milionu.

Celkový vlastní kapitál k 30. červnu 2023 poklesl na 132,6 mld. Kč, což bylo o 3,7 % méně než na konci roku 2022.

Celkový kapitálový poměr za Skupinu České spořitelny k 30. červnu 2023 dosáhl 19,4 %, což bylo značně nad minimálním regulatorním kapitálovým požadavkem (17 %).

Provozní zisk České spořitelny klesl v 1. pololetí 2023 meziročně o 17,3 % na 12,3 mld. Kč, vlivem kombinace nižších provozních výnosů a vyšších provozních nákladů. Provozní výnosy se snížily v meziročním porovnání o 6,1 % v důsledku vyšších úrokových nákladů vyplacených za vklady a ztráty z finančních aktiv a závazků vykázaných v reálné hodnotě do zisku nebo ztráty.

Čistý úrokový výnos se ve srovnání s 1. pololetím 2022 snížil o 9,7 % a dosáhl 16,7 mld. Kč. Vývoj čistého úrokového výnosu byl ovlivněn především prostředím vyšších úrokových sazeb, které vedlo k přecenění úroků za vklady a vyústilo v nárůst objemů vkladů a ve změnu jejich struktury ve prospěch vkladů s vyššími úrokovými sazbami. V důsledku těchto vlivů došlo k výraznému zvýšení úrokových nákladů. Nárůst úrokových nákladů byl částečně kompenzován růstem úrokových výnosů, který odrážel nárůst úvěrů a investic v kombinaci s vyššími výnosy. Čistá úroková marže vztažená k úročeným aktivům za 1. pololetí 2023 dosáhla 1,89 % a byla ovlivněna nárůstem úrokových sazeb na vkladech a strukturou bilance.

Čistý výnos z poplatků a provizí meziročně vzrostl o 6,2 % na 5,1 mld. Kč, což bylo způsobeno poplatky za zprostředkování produktů neživotního pojištění a úvěry v kontextu vývoje úvěrových obchodů. Čistý výnos z poplatků a provizí byl dále pozitivně ovlivněn poplatky z transakcí s cennými papíry vlivem investic do podílových fondů a penzijního připojištění.

Čistý zisk z obchodních operací v meziročním porovnání vzrostl v 1. pololetí 2023 o 44,2 % na 2,6 mld. Kč, k čemuž přispělo především přecenění derivátů.

Celkové provozní náklady zůstaly pod mírou inflace a meziročně se zvýšily o 9,6 % na 11,6 mld. Kčv 1. pololetí 2023, což bylo způsobeno zejména vlivem nárůstu nákladů na zaměstnance a ostatních správních nákladů. Růst nákladů na zaměstnance (+10,6 % meziročně) byl tažen převážně nárůstem počtu zaměstnanců, zvýšením mezd a zaměstnaneckým akciovým programem. Vyšší náklady na marketing, správu majetku, IT a náklady spojené se zaměstnanci v kombinaci s vyšším příspěvkem do Fondu pojištění vkladů vedly v 1. pololetí 2023 k růstu ostatních správních nákladů (meziročně +10,2 %). V porovnání s 1. pololetím 2022 vzrostly odpisy o 3,6 % vlivem strategických investic do digitalizace. V důsledku výše uvedeného vývoje se poměr provozních nákladů a výnosů (Cost/Income Ratio) meziročně zvýšil na 48,5 % z 41,5 % v 1. pololetí 2022.

Výsledek ze znehodnocení finančních nástrojů (tj. saldo tvorby opravných položek a rezerv na úvěrová rizika) v 1. pololetí 2023 představoval tvorbu opravných položek ve výši -0,3 mld. Kč, odrážející výbornou kvalitu úvěrového portfolia a jednorázovou tvorbu opravných položek k převzatým úvěrům Sberbanky v 1. pololetí 2023.

Ostatní provozní výsledek ve výši -0,7 mld. Kč zahrnuje zejména ostatní výnosy a náklady nepřímo související s hlavní provozní činností Skupiny. Zlepšení provozního výsledku v meziročním srovnání o 29,2 % bylo zapříčiněno především nižším příspěvkem do Fondu pro řešení krize v 1. pololetí 2023.

Celkový počet vydaných aktivních platebních karet ČS se meziročně zvýšil o 10,0 % a dosáhl 3,6 milionu kusů, přičemž z tohoto počtu představovaly kreditní karty 206,8 tisíc kusů. Objem transakcí uskutečněných kartami České spořitelny během 1. pololetí 2023 u obchodníků se ve srovnání s 1. pololetím 2022 zvýšil o 13,9 % na 196,9 mld. Kč.

Počet bankomatů a platbomatů České spořitelny meziročně poklesl o 41 na 1 715 kusů.

Ve druhém čtvrtletí roku 2023, Česká spořitelna úspěšně dokončila převzetí úvěrového portfolia Sberbank CZ a významně tak pomohla k hladkému vypořádání největší insolvence na českém trhu.

Česká spořitelna má zájem odkoupit úvěrové portfolio Hello bank. Na podmínkách prodeje se již Spořitelna dohodla s BNP Paribas Personal Finance. Prodej úvěrového portfolia nyní podléhá udělení souhlasů regulatorních orgánů.

Poslední zprávy z rubriky Výsledky:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

Okénko pro podnikatele

Jitka Weiss, SNAIL TRAVEL INTERNATIONAL a.s.