Jak nejlépe ochránit své peníze před inflací?

- Hotovost ztrácí na své hodnotě

- Jak a do čeho nyní nejlépe investovat?

- Vyplatí se investice do zlata nebo nemovitostí?

Jen těžko byste hledali produkt či službu, která za poslední rok nezdražila. Oproti loňskému roku Češi výrazně více zaplatí především za bydlení, energie a potraviny. Nejenže si za stejné peníze reálně koupí méně než před rokem, ale inflace jim také rychle znehodnocuje úspory. Přečtěte si, jak ochránit peníze před inflací.

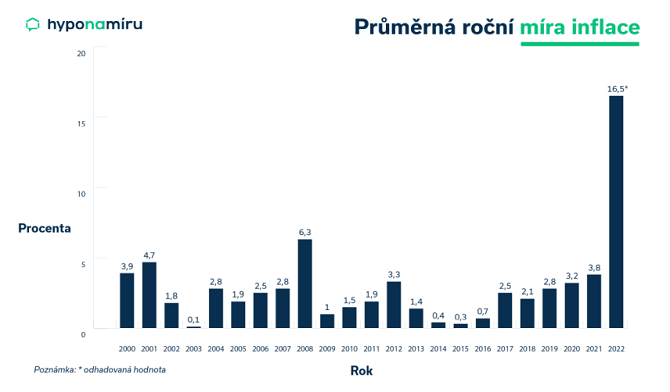

Hotovost ztrácí na hodnotě. Na vině je inflace, která Čechům zběsilým tempem ukusuje z jejich úspor. Podle Českého statistického úřadu dosáhl v září meziroční růst cenové hladiny 18 procent, což je nejvíce od prosince roku 1993. A podle vyjádření guvernéra ČNB Aleše Michla nemusí být pro letošek toto číslo konečné. Na podzim se totiž může inflace pohybovat okolo 20 procent. V celoročním průměru se pak zřejmě dostane na hodnotu kolem 16,5 procenta.

„Současná inflace vede k rychlému znehodnocování peněz. Není se proto čemu divit, že se lidé mnohem více zajímají o to, jak uchránit peníze před inflací. Jednou z možností je úspory vhodně investovat. Zde se ovšem nabízí otázka, kam investovat. Možností je celá řada od nemovitostí přes různé cenné papíry až po drahé kovy či alternativy v podobě kryptoměn. Každá z těchto investic má různou míru rizika i očekávaného výnosu,“ doplňuje Jana Žáčková z fintech startupu hyponamiru.cz.

Co je inflace a jak se měří?

Inflací se rozumí růst cenového hladiny v čase. Statistici při jejím vyčíslování porovnávají úroveň cen koše vybraných výrobků a služeb ve dvou různých obdobích. Tento spotřební koš aktuálně obsahuje přibližně 450 položek. Každá z nich je zařazena do jedné z 12 kategorií od potravin a nealkoholických nápojů přes výdaje na bydlení, vodu, energie, paliva až po stravování a ubytování.

„Od roku 2021 rychle rostou i ceny ve stavebnictví. V letošním roce nejrychleji zdražovaly ceny tepelných izolací a výrobků z oceli. Loni rostly o desítky procent ceny výrobků ze dřeva a oceli. Stavba nového domu je dnes výrazně dražší a mnozí stavebníci hledají další zdroje k jejich dokončení,“ uvádí Jana Žáčková.

Jak se bránit před inflací?

Možné jsou v zásadě tři cesty. Peníze jste mohli rychle utratit, než ztratily na hodnotě. Tuto možnost už nestihnete, proto ji můžete vyloučit. Zbývá tedy zhodnocovat peníze na úročených účtech bank, nebo je investovat.

Úspory Čechů se ztenčují

Co se týče způsobu zhodnocování úspor, jsou Češi velmi opatrní. Nechtějí podstupovat riziko možné ztráty, a proto značnou část svých úspor nechávají ležet na spořicích účtech bank, i když na nich reálně peníze ztrácejí hodnotu.

Velkou oblibu spořicích kont potvrzuje i Barometr obliby spoření Asociace českých stavebních spořitelen. V tomto průzkumu 44 % dotázaných uvedlo, že spořicí konto považuje za obzvláště zajímavou možnost ukládání úspor nebo spoření peněz. Po zlatu se jedná o druhý nejoblíbenější způsob zhodnocování úspor.

Jana Žáčková k tomu dodává: „Inflace dnes rychle znehodnocuje i peníze držené v hotovosti doma nebo na běžných účtech bank, které zpravidla nejsou úročeny vůbec. Pro konzervativní Čechy je vhodným řešením stavební spoření. Kromě každoroční státní podpory ve výši až dva tisíc korun nabízí dnes uzavřené smlouvy i velmi zajímavé úročení vkladu.“

Vyplatí se nakupovat zlato?

Češi důvěřují drahým kovům. Potvrzuje to Barometr obliby spoření, ve kterém 51 procent dotázaných považuje drahé kovy za nejoblíbenější způsob ukládání nebo spoření peněz. Pokud uvažujete o uložení peněz do zlata, zvolte certifikované investiční zlaté slitky. Dostupné jsou v různých gramážích a snadno je v případě potřeby prodáte.

„Zlato je pro mnohé symbolem jistoty a pojistkou na nejhorší časy. Zatímco peníze se mohou v případě války, hyperinflace či kolapsu finančního trhu stát velmi rychle bezcennými, zlato si uchová svou hodnotu,“ doplňuje Jana Žáčková.

Při investici do zlata je třeba počítat s výkyvy jeho ceny, které mohou být i výrazné (tzn. zlato vykazuje vyšší volatilitu). Cena zlata rovněž nemusí v každém roce pouze růst. Například na začátku roku 2022 se cena jedné unce zlata pohybovala okolo 1 800 dolarů. V úvodu března stejného roku jeho cena pokořila hranici 2 000 dolarů a v závěru října klesla až do blízkosti 1 620 dolarů. Od začátku roku zlato odepsalo v dolarovém vyjádření přibližně 10 procent své hodnoty.

Do čeho investovat

Před každou investicí přihlédněte ke třem základním parametrům, a to očekávanému výnosu, rizikovosti a likviditě cenného papíru. Čím vyšší výnos požadujete, tím vyšší riziko budete muset podstoupit. Nejméně rizikové jsou pevně úročené státní a kvalitní firemní dluhopisy. Dopředu víte, na jak dlouhou dobu peníze investujete a jaká je výše úrokové sazby. Obecně nesou nižší riziko i podílové fondy investující do nástrojů peněžního trhu a dluhopisů.

Pokud uvažujete o dlouhodobější investici, zajímejte se o nabídku smíšených a akciových podílových fondů. Velmi populární jsou v posledních letech i akciové ETF. Mezi moderní investiční nástroje patří rovněž investiční certifikáty. Jejich očekávaný výnos a rizikovost je dána konstrukcí konkrétního certifikátu.

Vyplatí se investovat do nemovitostí?

Investovat nemusíte pouze do drahých kovů a cenných papírů, ale také do nemovitostí. Tržní ceny bytů, rodinných domů i stavebních pozemků v posledních letech výrazně rostly. Podle dat Eurostatu se od roku 2010 zvýšily ceny obytných nemovitostí v průměru o 121 procent.

„Investice do nemovitostí přináší kromě zhodnocení v podobě růstu tržní ceny i dodatečný příjem při jejím pronájmu. V současné době jsou úrokové sazby hypoték vysoko a řada rodin dává přednost nájemnímu bydlení. Vyšší poptávka se promítá i do výše nájemného,“ dodává Jana Žáčková.

Oproti zlatu či akciovým investicím vykazují nemovitosti mnohem nižší volatilitu. Na druhou stranu jsou méně likvidní. Prodej nemovitosti může v dnešní době trvat i několik měsíců. Záleží na požadované ceně, stavu nemovitosti i konkrétní lokalitě.

Jak investovat?

Investovat můžete jak jednorázově vyšší sumu peněz, tak i pravidelně po menších částkách. Pokud se rozhodnete investovat, nezapomeňte své úspory rozložit do více typů cenných papírů a aktiv. Vhodnou diverzifikací totiž přispějete ke snížení investičního rizika. Než se pustíte do investování, měli byste rovněž znát investiční horizont, tedy dobu, po kterou nebudete úspory potřebovat.

Okomentovat na facebooku

Poslední zprávy z rubriky Stavební spoření:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz