Přeshraniční platby na rozcestí mezi systémem SWIFT a technologií DLT

Technologie decentralizovaného registru (decentralised ledger technologies; DLT), které se staly populární díky bitcoinu a jiným kryptoaktivům, nevedly sice k tvorbě nových typů peněz, přispěly ovšem kromě jiného také ke vzniku alternativního kanálu pro přeshraniční převod hodnot nezávisle na korespondentských bankách. V reakci na tento vývoj začaly banky působící v oblasti mezinárodního platebního styku s technologií blockchainu samy experimentovat. Tento článek mapuje současnou situaci v oblasti přeshraničních plateb z pohledu využití DLT a pokouší se zhodnotit potenciál, který nabízejí stávající i teprve vznikající řešení.

Vyšlo v publikaci Globální ekonomický výhled – červen 2023 (pdf, 1,2 MB)

Úvod

Hospodářský význam přeshraničního platebního styku trvale narůstá s tím, jak se zvyšuje mezinárodní mobilita zboží, služeb, kapitálu i osob. Za tímto růstem stojí kromě jiných faktorů také expandující globální hodnotové řetězce, mezinárodní obchod a e-commerce, přeshraniční správa aktiv a globální toky investic, jakož i převody peněžních prostředků migranty (remitence). Zejména remitence hrají významnou roli v nízko a středně příjmových ekonomikách a v některých případech jsou i nepostradatelným zdrojem rozvojového financování.

Zatímco rychlost, bezpečnost, transparentnost a hospodárnost domácích plateb se v posledních letech zvýšila, přičemž na spouštění mnoha dalších platebních řešení se teprve čeká, přeshraniční platby v těchto ohledech za těmi domácími obecně zaostávají. Přeshraniční platba může v některých případech trvat i několik dní a být až desetkrát nákladnější než platba domácí. Poptávka po přeshraničních platebních službách, které by byly tak hospodárné a bezpečné jako služby domácí, proto trvale roste. Nejrozšířenější metodou pro přeshraniční převod prostředků byly po několik dekád bankovní převody a platby kartami. V posledních letech začaly těmto dvěma metodám konkurovat mobilní platby (příkladem je služba M-PESA ve východní Africe), jejichž poskytovatelé zákazníkům slibují vyšší rychlost i nižší náklady. Po těchto atributech je veliká poptávka zejména v těch částech světa, kde jsou tradiční technologie pro přeshraniční platební styk inovovány nejpomaleji.

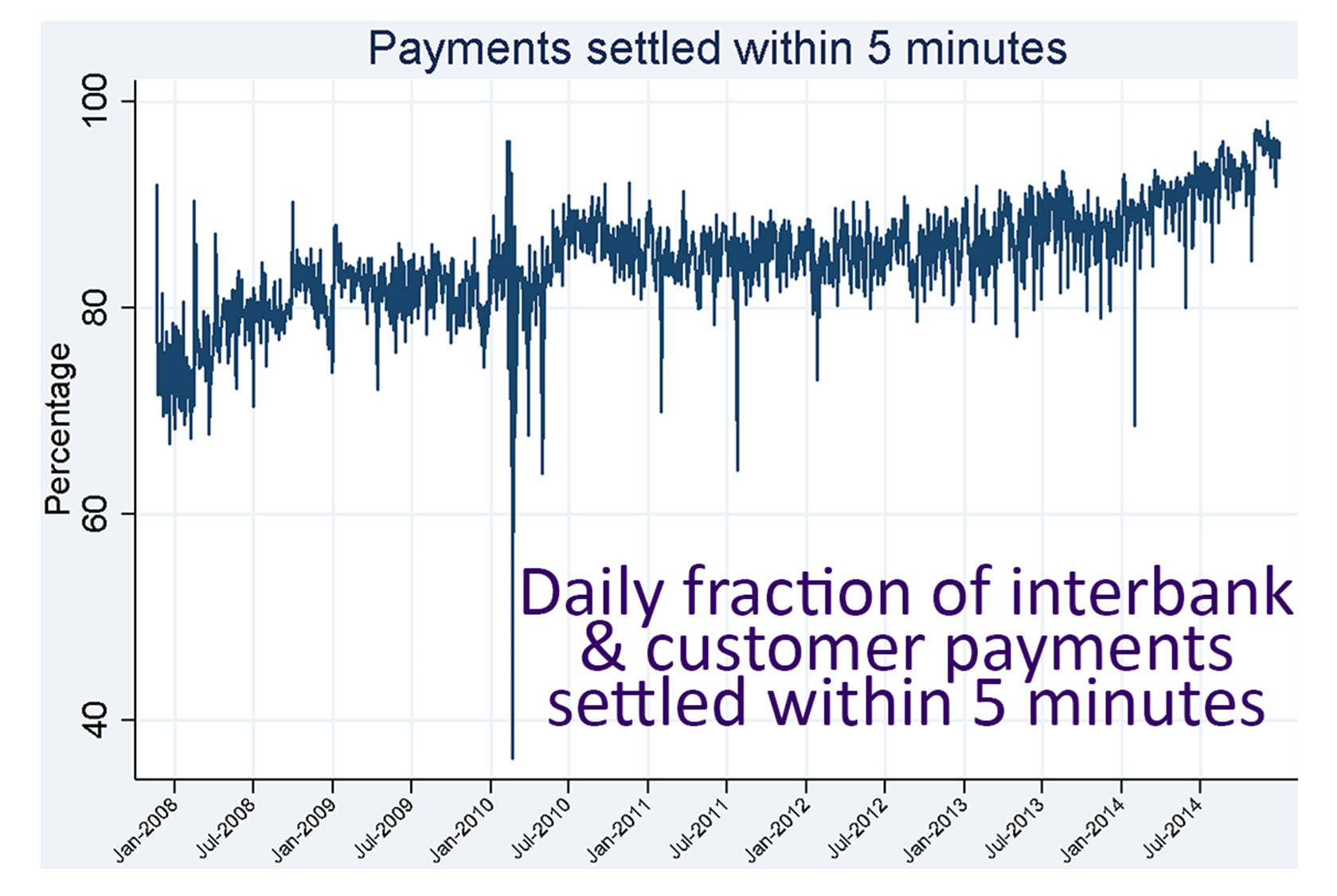

Graf 1 – Vývoj počtu rychlých transakcí v TARGET2 v letech 2008–2014

(podíl v %)

Zdroj: Craig a kol. (2018).

Pozn.: Denní podíl mezibankovních a klientských plateb vypořádaných do pěti minut.

Přeshraniční platby jsou již ze své podstaty složitější než platby čistě domácí, jelikož národní platební systémy jsou provozovány svrchovanými měnovými orgány. K převodům prostředků mezi dvěma jurisdikcemi dochází díky tomu, že mezinárodní banky otevřou účty zahraničním protistranám, u nichž se zároveň otevřou také účty vlastní. Platba v cizí měně je provedena v okamžiku, kdy je na účet vedený v určité měně v určité jurisdikci připsána částka a z jiného účtu v jiné měně a v jiné jurisdikci je odpovídající částka odepsána. Pokud spolu banka plátce a banka příjemce nejsou v přímém vztahu, musí zapojit korespondentskou banku, která vystupuje jako zprostředkovatel. Tato banka oběma bankám poskytne účet. Tuto mezibankovní síť využívají ke zprostředkování platebních služeb podnikům i jednotlivcům také ostatní poskytovatelé platebních služeb, jako jsou například agenti nabízející službu převodu peněz nebo fintechové společnosti. Tento model korespondentského bankovnictví je nezbytnou součástí tradičního globálního platebního systému a zároveň i prostorem, kde v důsledku většího počtu zprostředkovatelů, časových pásem, jurisdikcí i regulatorních předpisů vzniká většina třecích ploch. Vzhledem k tomu, že se pravidla týkající se řízení a/nebo kontroly kapitálových toků, žádostí o dokumentaci, výkaznictví pro účely platební bilance a dalších postupů pro zajištění dodržování předpisů (compliance) v jednotlivých zemích liší, běžně dochází ke značnému opožďování plateb, a to zejména v rozvíjejících se a rozvojových zemích. Další nesoulad při provádění přeshraničních plateb nastává v důsledku fragmentovaných či redukovaných dat, odlišné provozní doby, vysokých nákladů financování (včetně tzv. „uvězněné“ likvidity, zejména pokud existují velké rozdíly v časových pásmech), zastaralých technologických platforem, dlouhých transakčních řetězců a slabé konkurence.

Výzvy pro zavedené platební metody

Na začátku tisíciletí v zásadě nebyl pro mezinárodní transakce k dispozici žádný jiný model než ten, který využíval korespondentského bankovnictví. Síť globálních korespondentských bank byla tvořena skupinami velkých nadnárodních bank. Tyto banky disponovaly ohromnou tržní silou, což byl také důvod, proč bylo využívání jejich služeb poměrně drahé. Kromě toho zejména v rychlosti transakcí nedocházelo k téměř žádnému technologickému pokroku (Graf 1). V roce 1973 byla založena Společnost pro celosvětovou mezibankovní finanční telekomunikaci (Society of Worldwide Interbank Financial Telecommunication; SWIFT), která provozuje doposud největší službu pro zasílání platebních zpráv mezi bankami. Ta je od svého vzniku hlavní oporou modelu korespondentského bankovnictví. Stejné formáty pro vytváření zpráv (včetně nové normy ISO 20022) a stejné atributy jako SWIFT využívají i menší sítě se specifickým rozsahem působnosti (CHIPS, CIPS, SPFS a další). V oblasti remitencí (zejména mezi klienty z rozvíjejících se a rozvojových zemí) na druhou stranu většinou dominovaly nebankovní zprostředkovatelé, kteří často nepodléhaly dostatečné regulaci, a jimi prováděné operace tak byly ještě méně transparentní, než tomu bylo v případě korespondentských bank. Poplatky za tyto služby byly navíc vysoké a značně kolísaly.

Od roku 2010 začíná v celosvětovém měřítku sílit role kryptoaktiv. Navzdory původním proklamacím nevedl nástup kryptoaktiv ke vzniku decentralizovaných peněz, v oblasti drobných plateb – minimálně mimo hlavní proud stávajících řešení – ovšem přestavoval alternativu ke korespondentskému bankovnictví. Pro převod remitencí lze v zásadě jako prostředek použít každou funkční kryptoměnu. Na straně plátce stačí za tradiční měnu nakoupit kryptoměnu a tuto hodnotu přeposlat, přičemž příjemce pak provede zpětnou konverzi této částky. V mnoha sítích trvá kryptoměnová část takové transakce pouze pár vteřin a její provedení je zároveň poměrně levné. Ve skutečnosti je přesun přeshraničních plateb „on-chain“ pro zúčastněné strany přirozeně mnohem složitější, a to vzhledem k nezanedbatelným technickým nárokům, nákladům na přístup a uživatelským rizikům, který jej doprovází. Existují sice banky, které jsou ochotny tato rizika podstupovat namísto svých klientů, dodržování právních předpisů má však pro legální zprostředkovatele dalekosáhlé důsledky, mezi něž patří i zavádění dodatečných poplatků pro uživatele. Vedle obav o bezpečnost a regulaci je ovšem hlavní překážkou kryptorevoluce v segmentu přeshraničních plateb volatilita cen.

V reakci na prohibitivní kolísání cen kryptoaktiv byly vytvořeny stablecoiny, o nichž se tvrdilo, že riziko volatility pro uživatele vyřeší. Ve skutečnosti bylo však toto riziko pouze přeneseno na emitenty stablecoinů, čímž došlo k jeho odsunu do méně transparentního prostředí jejich provozovatelů a vytvoření dodatečného zdroje rizika souvisejícího s důvěryhodností, které se od rizika generovaného tradičním komerčním bankovnictvím příliš neliší (Hertig, 2023; Derviz, 2020).

Když byla v roce 2019 ohlášena Libra, přinejmenším z pohledu dvou miliard uživatelů Facebooku se zdálo, že byl problém nedostatku důvěryhodnosti stablecoinů vyřešen. Společná síla původních členů sdružení Libra Association vytvořila obraz instituce, která má pro financování budoucího platebního nástroje prakticky neomezené zdroje. Zdálo se, že držitelé peněženek s Librou již nebudou při mezinárodních převodech hodnot v rámci sítě narážet na klasické překážky (nutnost dodržovat legislativu, důvěryhodnost, nadměrné výkyvy kurzů). Obchodní koncept Libry byl však od samého počátku neurčitý a vyjasnit se jej nezdařilo ani v následujících letech či po jejím přejmenování na Diem. Projekt byl nakonec ukončen, což ovšem nepřekvapilo nikoho s alespoň základní představou o zásadních rozdílech mezi „Big Tech“ a „Big Finance“ (Financial Times, 2022). A jak už to v podobných případech bývá, hlavní důsledky této iniciativy byly nezamýšlené.

Po oznámení Libry začaly mít hlavní centrální banky, vlády i mezinárodní normotvorné orgány vážné obavy z toho, že dojde k oslabení jejich pravomocí. (Jako důvod byly oficiálně uváděny „problémy při provádění měnové politiky“). Tato hrozba se jevila jako mnohem reálnější a aktuálnější než v případě bitcoinu a ostatních kryptoměn „na hraní“ určených relativně úzkému okruhu opravdových příznivců, jelikož přicházela z prostředí stablecoinu, jenž byl potenciálně využíván 1,6 miliardou držitelů aktivních facebookových účtů. Odezvou bylo znovuoživení nejrůznějších doposud spících projektů digitálních měn centrálních bank (Central Bank Digital Currency; CBDC). Přestože hlavním důvodem pro CBDC byla obrana měnové suverenity ve světě soukromých digitálních aktiv, mezi oficiálními prioritami se uvádělo i zjednodušení plateb, a to jak domácích, tak i přeshraničních.

Problémy a návrhy řešení

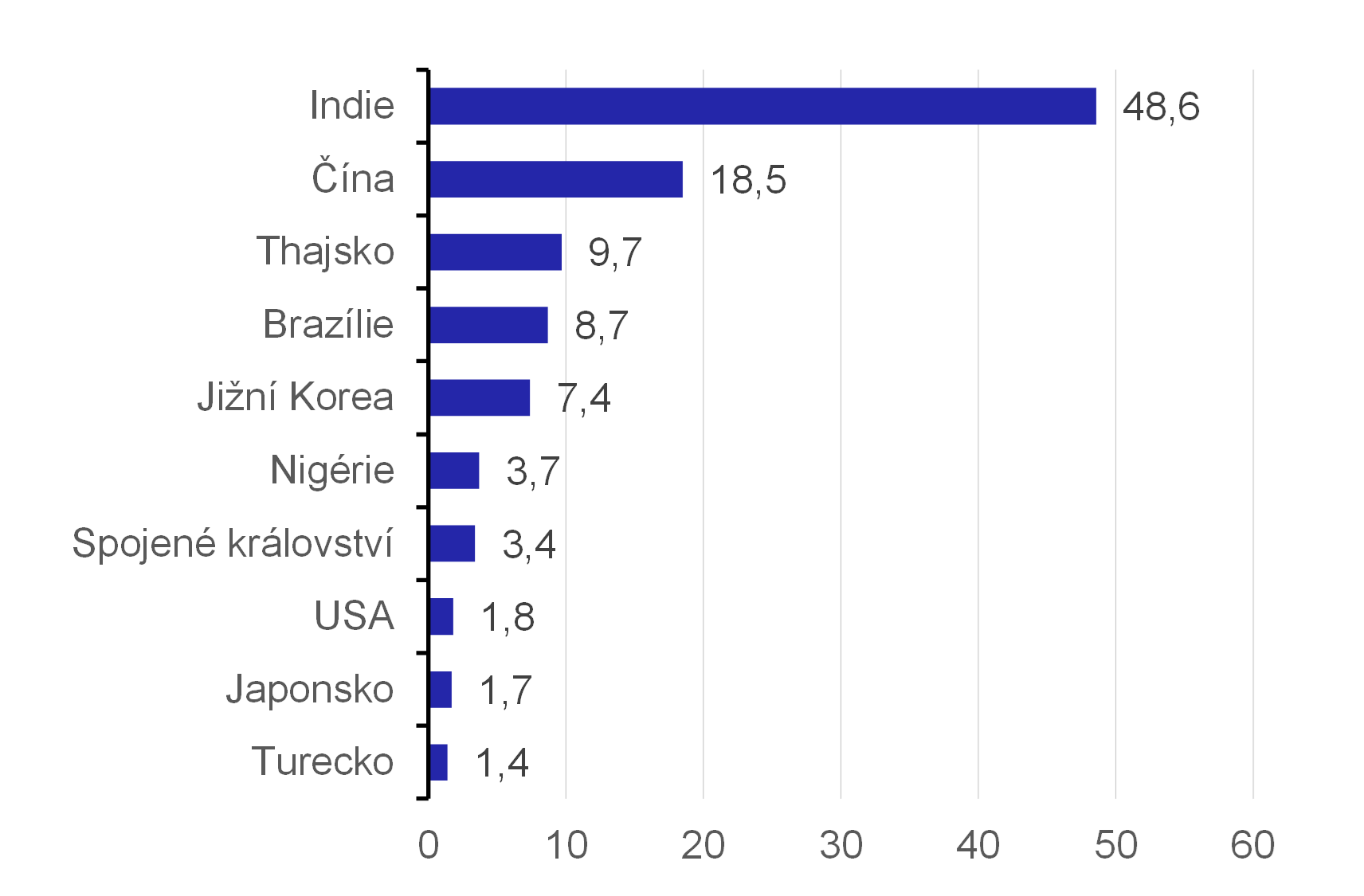

Ačkoli se uvedené problémy vyskytují napříč celou oblastí přeshraničních plateb, některé z nich, jako například ty, které se týkají technologií, délky zprostředkovatelského řetězce a oligopolní struktury trhu, jsou v segmentu remitencí obzvláště palčivé. Tím lze vysvětlit i rozdíly v pohledu na priority, které si v souvislosti s tolik potřebnou inovací vytyčily rozvinuté a rozvojové země: levnější a rychlejší přístup k mezinárodním platebním převodům by přinesl největší užitek těm rozvojovým. I proto mají tyto země největší zájem na zavádění jakýchkoli technologií, které umožňují okamžité platby (Graf 2). A z tohoto důvodu se také hlavní blockchainové (Ripple, Stellar) a dalších fintechové společnosti, které do segmentu přeshraničních remitencí postupně pronikají (MobiFin, Flywire, Remitly, Wise), zaměřují primárně na klienty v rozvojových zemích.

Graf 2 – Zavádění rychlých plateb ve vybraných zemích

(počet transakcí v mld.)

Zdroj: ACI Worldwide

Pozn.: Deset zemí s nejvyšším počtem platebních transakcí zúčtovaných v reálném čase, 2021.

Perspektiva rozvíjejících se a rozvojových zemí se zřetelně otiskla i do společného úsilí vlád o zlepšení přeshraničních plateb. Země G20 jej v roce 2020 vyhlásily za svou prioritu, což ospravedlnily těžkostmi, jež rozvojový svět při zasílání plateb zcela zjevně podstupuje. Rada pro finanční stabilitu (FSB) ve spolupráci s Výborem pro platební styk a tržní infrastrukturu (CPMI) a dalšími normotvornými orgány byly požádány, aby koordinovaly program pro posílení přeshraničních plateb (FSB, 2022). Program byl rozdělen do tří etap, které se nazývají Vyhodnocení, Základní stavební prvky a Plán realizace. Základních stavebních prvků je dle vymezení CPMI v současné době 19 a byly rozděleny do tří oblastí: (i) vytvoření společné vize veřejného a soukromého sektoru pro posílení přeshraničních plateb, (ii) koordinace rámců pro regulaci, dohled a dozor, (iii) zlepšení stávající platebních infrastruktur a mechanismů tak, aby vyhovovaly požadavkům trhu přeshraničních plateb, (iv) zvýšení kvality dat a jejich plně automatického zpracování prostřednictvím lepších postupů pro zpracování dat a tržních postupů, a (v) průzkum potenciální role nových platebních infrastruktur a mechanismů.

Tlak decentralizovaných sítí mezitím očividně ovlivnil i platební superstrukturu SWIFT, která oblasti mezinárodních kdysi plateb zcela dominovala. Odpovědí společnosti SWIFT na volání po rychlejších inovacích směrem k uživatelsky pohodlným platbám bylo v roce 2017 spuštění široce medializované služby SWIFT gpi (Global Payments Innovation), která v současnosti propojuje více než 4 200 bank ve více než 150 zemích[1]. Nedávné zrychlení této služby představuje doposud nejmarkantnější důsledek šíření technologie blockchainu pro mezinárodní platby: k jejímu zrychlení mohlo údajně dojít již dávno, což ovšem nebylo považováno za prioritu, dokud na trh mezinárodních plateb nezačaly pronikat technologické inovace (a DLT). Obecně platí, že v zavádění inovativních standardů společnost SWIFT z různých důvodů nezaujímá vždy vedoucí postavení. Například normu ISO 20022 pro zpracování zpráv u přeshraničních plateb, nyní používanou na celém světě, zavedly dříve než SWIFT menší služby jako např. čínská CIPS.

Je ovšem třeba zmínit, že SWIFT gpi ve svém úsilí o urychlení a zlevnění přeshraničních plateb nespoléhá na technologie DLT. Namísto toho používá cloudové nástroje a stávající infrastrukturu pro zpracování a zasílání zpráv jimi vylepšuje. Zásadním faktem je, že SWIFT gpi svou službu zasílání zpráv upgraduje takovým způsobem, aby účastněným stranám umožnila sledování transakce od jejího počátku až po její dokončení v reálném čase, čímž lze časové prodlevy v platebním procesu či jakékoli jiné překážky s jistotou přičíst na vrub určitého účastníka. Od té doby se objevují zprávy o tom, že se obvyklá doba potřebná k provedení přeshraniční remitence u některých bank, které v tomto oboru v rozvojových zemích podnikají, zázračně zkrátila z několika dní na několik hodin, a v mnoha případech dokonce na méně než hodinu. Zatímco se ovšem již tak poměrně uspokojivá doba převodu ve vyspělých zemích díky službě SWIFT gpi zkrátila na rekordně krátkých několik minut, v mnoha rozvojových zemích je stále problém zajistit dokončení transakce ve stejný den. Ukazuje se, že hlavní příčiny tohoto zpožďování se nacházejí na straně příjemce, respektive jeho banky, a jsou jak externí (požadavky na compliance, zejména v případě významné kapitálové regulace), tak i interní (vlastní provozní problémy banky), přičemž se zdá, že ani sebevětší technický upgrade není s to je eliminovat (BIS, 2022a).

SWIFT se rovněž snaží adaptovat na možnost masového šíření DLT i jiným způsobem, zatím však nepostoupil dále než do fáze ověření konceptu. Zahájil například testovací projekt propojení domácích CBDC, které by umožnilo přeshraniční platby těmito měnami. Jeho přístup ovšem tkví opět v transformaci stávající infrastruktury spíše než v jejím rozbití, jelikož má v plánu nabízet vydavatelům CBDC možnost zasílat zprávy namísto peněz, přičemž platby založené na blockchainu naopak slibují propojení zpráv s pohybem hodnoty a možnost provádět atomické transakce.

V posledních letech se řada centrálních bank během svých experimentů s CBDC snažila najít způsob, jak zajistit jejich přeshraniční interoperabilitu. Ambice CBDC zjednodušit přeshraniční platby se zakládá na schopnosti vyřešit problém, který v modelu korespondentského bankovnictví představuje mezičlánek zprostředkovatele. Řešení tohoto problému, kterým jsou tzv. vícečetné CBDC (multiple-CBDC neboli mCBDC), bude ovšem vyžadovat propojení systémů CBDC a tvorbu souvisejících společných mezinárodních standardů, harmonizovaných zúčtovacích mechanismů a v poslední fázi i společného technického rozhraní a jednotné multilaterální platební platformy, pravděpodobně se zvláštní zúčtovací jednotkou (a nativním aktivem, které ji bude zastupovat). Jakkoli je představa přínosů spojených s interoperabilitou CBDS lákavá, její dosažení se vzhledem k rozdílným regulatorním rámcům napříč jednotlivými jurisdikcemi jeví jako velice ambiciózní počin.

V obecnější rovině se zdá, že mnohé centrální banky, které s CBDC experimentují, žijí v iluzi, že pravidla pro přístup k CBDC a jejich využití, o kterých nakonec budou rozhodovat, veřejnost bez výhrad přijme. Samotná pravidla – a to zejména ta jejich část, která se týká přístupu nerezidentů, směny a vztahu ke stávajícím devizám – zatím nebyla jasně stanovena (BIS, 2021, 2022b). Ještě větší nejasnost panuje v oblasti integrace CBDC do legislativních a regulatorních rámců v jednotlivých jurisdikcích (Zetsche et al. 2022). Sečteno a podtrženo, konečný uživatel má v současnosti před sebou dvojí perspektivu: možnost snadného (i když riskantního a zákonem nechráněného) přístupu k řadě veřejných blockchainových řešení, které umožňují globální převod hodnot bez bariér či omezení, a nejistý výhled na oficiální privátní DLT řešení na bázi CBDC se značnou mírou právní jistoty, jež budou ovšem narážet na četné byrokratické překážky ze strany měnových a regulatorních orgánů. Byť jen předběžná podoba těchto překážek je přitom nyní pouze těžko předvídatelná. Pokud se ukáže, že přístup k mCBDC podléhající dohledu je méně přijatelný než džungle otevřených DLT, narazí celá vize mezinárodně propojených maloobchodních CBDC na nezájem, zatímco čím dál tím více retailových zákazníků nespokojených se zastaralými mezinárodními platebními modely bude přecházet na soukromá kryptoměnová řešení. Dle očekávání se provozuschopným pilotním projektům mCBDC v současnosti nejvíce přibližují projekty založené na přeshraniční interoperabilitě velkoobchodních CBDC, což je ovšem varianta, která má pro usnadnění remitencí pouze nepřímý význam. K účasti na podobných pilotních projektech se regulované finanční instituce dají „přemluvit“ mnohem snadněji než soukromé osoby.

Úsilí o zlepšení přeshraničních plateb lze v současné době vysledovat v soukromém sektoru. Mezi korporátní platební řešení založená na technologii DLT patří např. RippleNet, Stellar, Partior či Fnality. Poslední dvě jsou příkladem řešení provozovaných konsorcii bank, která využívají zcela či alespoň částečně veřejný blockchain. Motivace bank je přitom jiná než motivace institucí a maloobchodu: tváří v tvář neustálému pronikání DLT do platebního styku se musí připravit na skutečnost, že po určitou dobu, jejíž délka se prozatím nedá odhadnout, bude o dominantní postavení na trhu soutěžit velký počet technologií, instituci a standardů a s předstihem se s budoucími alternativami obeznámit.

Partior je dle své vlastní definice „platforma pro směnu hodnot fungující na blockchainu“, tj. mezibankovní síť na bázi DLT. Partior podporuje platby ve vícero měnách. Při jeho spuštění šlo o platby v amerických a singapurských dolarech, přičemž v současnosti na tuto platformu vstupuje šest dalších měn (GBP, EUR, AUD, JPY, CNH a HKD). Systém byl spuštěn v roce 2021 společnostmi JP Morgan, DBS Bank a Temasek (Ledgerinsights, 2022). Ačkoli je Partior velkoobchodní sítí, uvítá i účastníky, kteří by jej rozšířily o aplikace pro retailové platby. Platby v Partioru probíhají v penězích komerčních bank (M1). V budoucnu chce Partior podporovat také platby v penězích centrálních bank (M0), které by pak plnily clearingovou funkci u zúčtovacích bank, zatímco M1 by sloužily k zúčtování v prostředí bank komerčních.

Vznik sítě Partior souvisí s experimentem s mCBDC, který pod názvem Project Ubin uskutečnily singapurská a kanadská centrální banka. Partior se také spolu s centrálními bankami Singapuru, Malajsie, Austrálie a Jihoafrické republiky a inovačním centrem BIS Innovation Hub účastní projektu zaměřeného na mCBDC s názvem Project Dunbar. Další iniciativou centra BIS Innovation Hub, do které by se mohl Partior zapojit, je Project Meridian, který si klade za cíl synchronizovat infrastruktury RTGS s registry digitálních aktiv a platebními systémy v různých měnách. Provoz vlastních uzlů na síti Partior má tedy pro centrální banky zjevný potenciál.

Partior sám sebe definuje spíše jako síť než jako platební či vypořádací systém. Sám o sobě nemůže iniciovat transakce, převádět a uchovávat peníze či zajišťovat neodvolatelnost, a neshromažďuje žádná data. Aby mohly banky prostřednictvím Partioru provádět platby, provozují v jeho síti uzly, což znamená, že nesou zodpovědnost samy za sebe. V souladu s tím nepotřebuje Partior souhlas centrální banky, což mu umožňuje rychlou expanzi. Účastnické banky vlastní chytré kontrakty, kontrolují jejich provádění, iniciují platby a určují finalitu. I přesto však může být pro využití sítě komerčními bankami vyžadován souhlas regulátora.

Další platformou pro platby a vypořádání využívající technologii blockchainu je Fnality (dříve známá pod názvem Utility Settlement Coin), již v současnosti vlastní 17 předních finančních institucí. Zatímco Partior provádí převody peněz komerčních bank, platby prostřednictvím Fnality jsou kryté penězi centrální banky, a její token tudíž představuje syntetickou CBDC. Tato skutečnost významně snižuje riziko protistrany. Fnality tokenizuje peníze uložené u centrální banky a umožňuje tak vypořádání transakcí na bázi DLT v on-chain digitální měně. Mezi tradiční měny, jež se bude k těmto transakcím v budoucnu využívat, patří britská libra, euro, americký dolar, japonský jen a kanadský dolar. Investory platformy Fnality jsou finanční společnosti Banco Santander, Bank of New York Mellon, Barclays, CIBC, Commerzbank, Credit Suisse, Euroclear, ING, KBC Group, Lloyds Banking Group, Mizuho, MUFG Group, Nasdaq, Nomura, SMBC, State Street a UBS. Ačkoli britské ministerstvo financí již Fnality označilo jako systémový platební systém, bylo spuštění platformy v září 2022 o devět měsíců odloženo z důvodu stále ještě probíhající kontroly ze strany Bank of England.

Závěr: DLT jako katalyzátor spíše než nástroj destrukce

Blockchain byl vynalezen jako technologie pro směnu hodnot, která není založená na důvěře, a je proto obvykle využívána při provádění přeshraničních plateb, kdy budování důvěry před samotným obchodem je složité či nepraktické. To znamená, že využití nachází zejména v případě nových produktů, nových trhů a méně vyspělých či kompromitovaných institucí. Nemělo by proto být žádným překvapením, pokud řešení pro převod remitencí na bázi veřejného blockchainu budou i nadále vyhledávanou alternativou zejména v jurisdikcích, kde tlak na zlepšení kvality institucí doposud nepřinesl kýžené výsledky. Typickým příkladem takové situace je platforma Ripple, která si již stačila zajistit značné renomé na indickém subkontinentu, zatímco v západním světě je mimo odborné kruhy stále ještě poměrně neznámým subjektem.

K rozbití modelu korespondentského bankovnictví přeshraničních plateb mezi zavedenými protistranami či jeho náhradě platebními řešeními na bázi DLT přitom v právně stabilním prostředí doposud nedošlo. Zároveň však tato řešení vyvíjejí tlak na stávající hráče i zastaralé technologie a nutí je hledat rychlejší cesty k inovacím. Jako vedlejší efekt mohou iniciovat vznik skutečně široce využívaných a oblíbených stablecoinů, které budou sloužit jako zúčtovací jednotka v jednotlivých decentralizovaných mezibankovních sítích, dokud jedna nebo několik dominantních technologií nedonutí ty zbývající přizpůsobit se univerzálnímu standardu. Pro měnovou svrchovanost států či regulatorní pravomoci centrálních bank by ovšem takový vývoj nepředstavoval skutečnou hrozbu, neboť bez ohledu na technologie potřebuje každý mezinárodní platební systém kapitál a likviditu, jejímž zdrojem jsou tradiční peníze a jejich emitenti.

Přidání CBDC do mixu platebních možností není nezbytně nutné, přestože za určitých okolností může tento krok zjednodušit provádění politiky (jako například při vymáhání sankcí). Na domácí půdě jsou CBDC stále jen “řešením, které hledá problém“ (Waller, 2021). Pokud však přinášejí užitek zejména do oblasti mezinárodních transakcí, jejich potenciál v rozhodující míře závisí na schopnosti centrálních bank drasticky rozšiřovat své měnové báze. Stávající iniciativy zaměřené na mCBDC nabízejí zúčtování v M0 (M0 jsou konec konců i samy CBDC), přičemž názorným příkladem je mBridge (BIS, 2022b). Rozšíření podobných systémů v souladu s poptávkou soukromého sektoru je obtížné nejen z technického hlediska, ale také z hlediska plnění nezávislých měnověpolitických a makroobezřetnostních cílů zúčastněných jurisdikcí. Takové rozšíření by ze strany centrálních bank vyžadovalo přijetí větší míry koordinace měnových politik, než byla ta, na kterou byly doposud zvyklé. Dalším potenciálně třaskavým tématem, jímž se dosud nikdo vážně nezabýval, jsou potenciální dopady na devizový obchod. Jako příklad lze uvést situaci, kdy nativní aktivum mCBDC nabídne široké škále účastníků novou kategorii trojstranných arbitrážních obchodů v dříve nedostupných prostředcích, což může vést ke značným výkyvům likvidity napříč jednotlivými segmenty trhu a v krajním případě i ke zmrazení obchodu s určitými tradičními měnami (Benigno a kol., 2022).

V současné době se platební řešení na bázi interoperabilních CBDC jeví jakožto poněkud nákladná pojistka navržená pro výjimečné okolnosti. To znamená, že i v hypotetickém případě, kdy by byl celý peněžní agregát M0 tokenizován a převeden na CBDC, by byl obsloužen pouze zlomek mezinárodních transakcí. Denní objem obchodů zpracovaných jen samotnou službou SWIFT například podle některých odhadů dosahuje v současnosti kolem USD 15 bil., což je hodnota mnohem vyšší, než je objem měnové báze Spojených států, eurozóny a Číny dohromady. Nehledě na spolehlivost těchto odhadů je nepravděpodobné, že by některá z CBDC mohla mít ambici obsloužit celkovou poptávku po přeshraničních platbách, aniž by došlo k dalekosáhlým změnám ve skladbě rozvah a především v rozsahu činností zúčastněných centrálních bank. Ekonomické zdůvodnění pro takovou změnu se doposud nenašlo. V praxi bude k provádění přeshraničních plateb vždy zapotřebí peněžního agregátu M1 a nadnárodní spolupráce komerčních bank. DLT technologie mohou spustit transformaci této oblasti, nutně zde ovšem nemusí dominovat, neboť z historie víme, že vysoce důvěryhodné instituce bývají zpravidla levější i výkonnější.

Autor: Alexis Derviz. Názory v tomto příspěvku jsou jeho vlastní a neodrážejí nezbytně oficiální stanovisko České národní banky. Za veškeré chyby či opomenutí zodpovídá autor.

Zdroje

Benigno, P., L. Schilling, a H. Uhlig (2022) Cryptocurrencies, currency competition, and the impossible trinity. Journal of International Economics 136 (C); https://doi.org/10.1016/j.jinteco.2022.103601.

BIS (2021) Central bank digital currencies for cross-border payments. Report to the G20 (červenec).

BIS (2022a) SWIFT gpi data indicate drivers of fast cross-border payments. Výbor pro platební styk a tržní infrastrukturu ((6. února) https://www.bis.org/cpmi/publ/swift_gpi.htm .

BIS (2022b) Project mBridge: Connecting economies through CBDC. BIS Innovation Hub Report (říjen); https://www.bis.org/about/bisih/topics/cbdc/mcbdc_bridge.htm .

Craig, B., D. Salakhova, a M. Saldias (2018) Payments delay: propagation and punishment. Banque de France, Working Paper Series no. 671 (duben), https://publications.banque-france.fr/en/payments-delay-propagation-and-punishment .

Derviz (2020) Stablecoins: – brána mezi světem kryptoaktiv a konvenčních aktiv? Globální ekonomický výhled. Česká národní banka (březen 2020), s. 12-17. https://www.cnb.cz/export/sites/cnb/en/monetary-policy/.galleries/geo/geo_2020/gev_2020_03_en.pdf .

Financial Times (2022) Facebook Libra: the inside story of how the company’s cryptocurrency dream died (10. března), https://www.ft.com/content/a88fb591-72d5-4b6b-bb5d-223adfb893f3 .

Hertig, A. (2023) What is a stablecoin? https://www.coindesk.com/learn/what-is-a-stablecoin/

FSB (2022) G20 Roadmap for enhancing cross-border payments. Consolidated progress report for 2022 (říjen; https://www.fsb.org/2022/10/g20-roadmap-for-enhancing-cross-border-payments-consolidated-progress-report-for-2022/ .

Ledgerinsights (2022) https://www.ledgerinsights.com/partior-jp-morgan-dbs-blockchain-payments/ (November).

Waller, Ch. J. (2021) CBDC - A solution in search of a problem? Projev přednesený v American Enterprise Institute, Washington DC, 5. srpna 2021; https://www.bis.org/review/r210806a.htm .

Zetzsche, D., L. Anker-Sorensen, M. Passador, a A. Wehrli (2022) DLT-based enhancement of cross-border payment efficiency – a legal and regulatory perspective. BIS WP No. 1015 (květen).

Klíčová slova

DLT, blockchain, přeshraniční platby

Klasifikace JEL

E58, F31, F41

[1] Viz https://currencywave.com/what-is-swift-gpi/, nebo https://www.swift.com/our-solutions/swift-gpi/about-swift-gpi/join-payment-innovation-leaders a https://www.bis.org/cpmi/publ/swift_gpi.pdf

Poslední zprávy z rubriky Banky:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz