Reset na dluhopisovém trhu vdechl nový život tradičnímu portfoliu 60/40

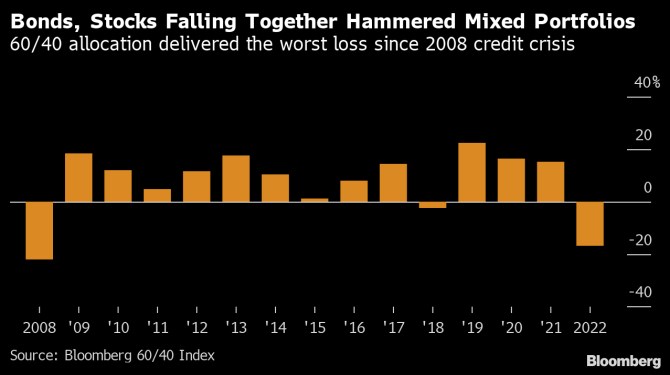

Každý ví, že minulá výkonnost nedokáže předpovědět budoucí výsledky. A pro jednu z nejoblíbenějších investičních strategií je to výhoda. Portfolia rozdělená podle tradičního pravidla ze 60 % do akcií a ze 40 % do dluhopisů loni zakončila se ztrátou asi 17 %, což je nejhorší výkon od finanční krize v roce 2008.

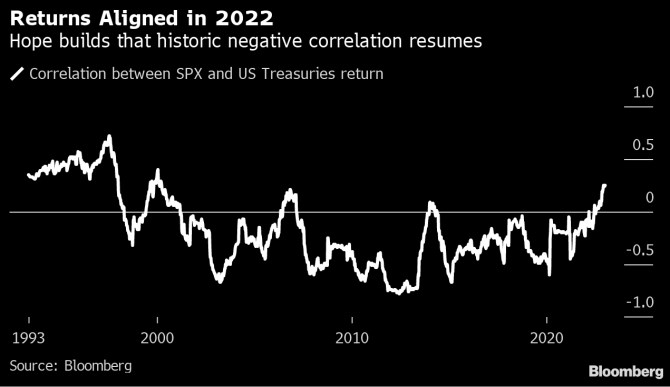

Těžké výprodeje na dluhopisovém trhu však zvýšily výnosy natolik, že analytici společností BlackRock, AQR Capital Management a DoubleLine očekávají, že cenné papíry s pevným výnosem vdechnou portfoliím 60/40 nový život. Tento názor podporuje očekávání, že se Fed blíží ke konci zvyšování úrokových sazeb, protože inflace už klesá ze svého vrcholu. Pokud je tomu skutečně tak, snížilo by se riziko dalšího poklesu cen dluhopisů, a to by jim umožnilo plnit tradiční roli jako zajištění akciového trhu, pokud by recese stáhla akcie dolů.

Letos akcie i dluhopisy rostou a portfolia 60/40 si tak zapisují nejlepší začátek roku od roku 1987. Podle indexu Bloomberg se zatím vynesl asi 3,6 %. Tato strategie obvykle přináší stabilní zisky s menší volatilitou, protože obě třídy aktiv mají tendenci se pohybovat opačnými směry. Dluhopisy obvykle během zpomalení ekonomiky rostou a úrokové platby poskytují investorům dodatečný nárazník, naopak ceny akcií v této době klesají.

Tato taktika se však minulý rok nevyplatila. Fed upustil od politiky téměř nulových úrokových sazeb, poslal akcie z rekordních maxim prudce dolů a na státních dluhopisech pomohl k nejstrmějším ztrátám přinejmenším od počátku 70. let. Vzhledem k tomu, že výnosy dluhopisů byly zpočátku velmi nízké, nemohly ani úrokové platby tento propad vyvážit. Rozsah poklesů ale tuto dynamiku časem změnil tím, že vyhnal výnosy některých dluhopisů na maxima za více než deset let a tím že snížily valuace akcií.

„Výchozím bodem v roce 2022 pro strategii 60/40 byly prémiové valuace akcií a nízké nominální sazby, přičemž hotovost vynášela téměř nulu,“ řekl Jason Pride, investiční ředitel soukromého majetku v Glenmede. Nyní „40 % pevného příjmu vypadá normálně a 60 % z akcií nevypadá tak hrozně. Preferujeme pevný příjem a očekáváme v ekonomice problémy, které zvýhodní vysoce kvalitní dluhopisy před akciemi.“

Dluhopisový trh v lednu rostl na pozadí spekulací, že Fed zvýší svou klíčovou sazbu o dalšího půl procentního bodu a že ještě letos začne měnovou politiku uvolňovat. I když to způsobilo pokles výnosů z jejich maxim z konce roku 2022, ty na benchmarkových 10letých státních dluhopisech se stále drží kolem 3,5 %. Tak vysoko nebyly kromě loňského nárůstu od roku 2011.

„Očekávané výnosy u pevného příjmu jsou nejvyšší, jaké jsme za poslední roky viděli,“ uvedl ve zprávě pro klienty Doug Longo, vedoucí stratégů u Dimensional Fund Advisors. Na straně akcií vidí stratégové společnosti silný potenciál pro solidní zisky u hodnotových akciích.

Klíčové pro výhled bude, zda jsou očekávání investorů ohledně Fedu správná. Zvláště když představitelé centrální banky signalizovali, že mohou držet sazby vysoko, aby zajistili, že inflace opět neporoste. A jen málo stratégů z Wall Street je v letošním roce na akciích silně býčích kvůli riziku hospodářského poklesu, který by poškodil zisky.

Nedávná data však názory trhu podporují. Index spotřebitelských cen v prosinci meziměsíčně poprvé od poloviny roku 2020 klesl. Bez zahrnutí potravin a energií se takzvaný jádrový CPI meziročně zvýšil o 5,7 %, což je nejmenší nárůst od prosince 2021. Pokud bude toto zpomalování pokračovat, mohlo by to být dobrým znamením pro akcie, které v předchozích obdobích rostly poté, co inflace klesla ze svého vrcholu. A právě možnost takového odrazu přilákala některé investory zpět.

"Hledáme, kde bychom opět měli přidat riziko," řekla Nancy Tengler, generální ředitelka a hlavní investiční ředitel ve společnosti Laffer Tengler Investments, která spravuje aktiva za více než 1 miliardu dolarů. „Ano, na medvědím trhu jsme všichni vyčerpaní a demoralizovaní. Ale podle mých zkušeností největší riziko, které každý investor podstupuje, je neriskovat dostatečně.“

Zdroj: Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Okomentovat na facebooku

Poslední zprávy z rubriky Dluhopisy:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz