Perly týdne: Největší riziko na trhu, ospravedlnění cen akcií a u nás hypotéční rekordy

Fed ve skutečnosti nechce sazby nízko, likvidita není jako v roce 2018, Gabelli má problém s Teslou, diskuse o vysokých cenách akcií je ve skutečnosti diskusí o růstu, u nás padají hypotéční rekordy. A to není vše. Nové Perly týdne jsou tu.

Ve světě…

Největší riziko na trhu a co skutečně chce Fed: Mike Wilson z Morgan Stanley míní, že Fed nesdělil ve svém posledním prohlášení nic nového, „jen to, že tu je“. Ukazuje se, že QE ohledně zvedání inflace nefunguje a podle Fedu bude inflace v roce 2023 na 2 %. Což podle stratéga při současném inflačním přístupu Fedu znamená, že jeho politika bude neúspěšná. Celkově ale Fed vyslal pozitivní signály a pokud by mělo přijít nějaké velké překvapení, bude to podle stratéga přestřelení inflace, ke které může dojít v následujících měsících. Takový vývoj by byl tím nejvýznamnějším faktorem, který by ovlivňoval investiční portfolia.

Likvidita nyní není jako v roce 2008: Charles Plosser, který stál v čele Philadelphia Federal Reserve, pro Bloomberg Finance uvedl, že byl trochu zklamán změnou v přístupu Fedu k cílení inflace. Fed totiž podle něj učinil z inflačního cíle méně jasnou proměnnou tím, že chce nechat inflaci přestřelovat v případě, že předtím nějakou dobu podstřelovala. A naopak. Podle ekonoma je pak významným problémem to, že americká centrální banka nebyla doposud schopna dosáhnout inflačního cíle ve výši 2 % a nyní tvrdí, že by jej nechala přestřelovat bez udání specifikace nástrojů, kterými by toho byla schopna dosáhnout.

Plosser tak míní, že důvěryhodnost Fedu již mohla utrpět kvůli tomu, že nebyl schopen dosahovat inflačního cíle a nyní centrální banka i přesto „činí další sliby“. Ekonom není nadšen ani z toho, že Fed chce brát do úvahy strukturu nezaměstnanosti. Ne proto, že by ta by nebyla důležitá, ale centrální banka podle Plossera nemá nástroje, jak tuto strukturu ovlivňovat. Současná vysoká nabídka likvidity je pak podle ekonoma „úplně něco jiného než během finanční krize“. Tehdy byla likvidita poskytována ve formě nadměrných rezerv, které zůstávaly v bankovním systému. Současné nástroje ale vedou k tomu, že likvidita míří mimo bankovní systém do celé ekonomiky, což znamená vyšší inflační rizika. Fed ale o tomto rozdílu moc nehovoří.

Pokud se bude Fed snažit eliminovat podstřelování inflace, ke kterému došlo v posledních deseti letech, může to podle Plossera v případě úspěchu takové politiky znamenat tak čtyři roky inflace ve výši 3 %. Pokud by toho Fed byl skutečně schopen, je pak otázka, co se stane s inflačními očekáváními a zda se Fed nakonec bude skutečně držet této politiky. Nakonec se tak může stát, že 2 % nebudou vnímána jako průměr, ale jako nejnižší hodnota, kterou by inflace měla dosahovat, míní ekonom.

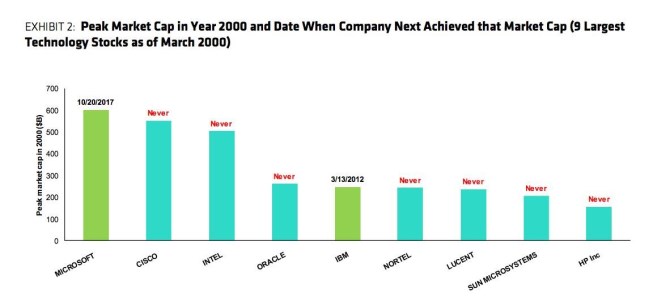

Nikdy jako během bubliny: Investiční společnost Bernstein v následujícím grafu ukazuje kapitalizaci devíti největších firem z vrcholu technologické bubliny. Ke sloupcům je přidáno datum, kdy společnosti po prasknutí bubliny dokázaly opět této kapitalizace dosáhnout.

FTAlphaville ke grafu dodává, že index S&P 500 je nyní fakticky sázkou na technologie, protože pouhých pět akcií (Apple, Microsoft, Amazon, Google a Facebook) tvoří asi čtvrtinu jeho hodnoty. V březnu roku 2000 tvořilo pět největších akcií asi 16 % hodnoty tohoto indexu. Jak přitom ukazuje graf, dosáhnout opět stejné výše kapitalizace se podařilo jen dvěma z nich – Microsoftu a IBM. První firmě až v roce 2017, druhé v roce 2012. Společnostem jako Cisco, Lucent, či HP se to nepodařilo vůbec.

Podmínky vyšší inflace a ospravedlnění vysokých cen akcií: Již nějaký čas mám obavy z inflace na trzích s investičními aktivy, k tomu se nyní přidávají obavy z inflace na realitách. Nemyslím si, že na trzích se zbožím a službami uvidíme dvojcifernou inflaci, ale i zde inflační rizika rostou. Důvodem je vyšší koncentrace firem v odvětvích. K tomu se přidává rozpad globálních výrobních řetězců a deglobalizace obecně. Na to, aby se skutečně zvedla inflace, ale musí dojít k posílení poptávkové strany ekonomiky, a to je velmi nejisté. Pro CNBC to uvedl Mohamed El-Erian.

Podle ekonoma je možné, že lepšící se fundament nakonec skutečně ospravedlní současné vysoké valuace. Takový scénář „konvergence fundamentu k cenám akcií“ ale „není pravděpodobný“. Celá diskuse o bublinách tak je ve skutečnosti diskusí o budoucím růstu. Ekonom míní, že se musíme naučit žít se současnou pandemií, a to nebude tak rychlé, což se projeví i na ekonomice a fundamentu obchodovaných společností.

Tesla mu nesedí: Známý investor Mario Gabelli pro Yahoo Finance uvedl, že musíme něco udělat pro planetu, což znamená i rozvoj obnovitelných energií, ale četně investic do přenosové soustavy. Zda bude nový energetický ekosystém fungovat, bude v neposlední řadě dáno i vývojem v oblasti baterií a naší schopnosti skladovat energie. Dalším významným tématem je podle investora dostupnost bílkovin a s tím související firmy jako je Beyond Meat, či Impossible Food. „To jsou některé oblasti, do kterých investujeme“, řekl Gabeli.

„Díváme se na každou akcii a každou firmu s mikroskopem a pak se na ně díváme dalekohledem“, popsal investor svůj přístup. Přechod od ropy k obnovitelným energiím je podle něj nutný, mezifází může být používání zemního plynu. Na otázku, zda vlastní Teslu, investor odpověděl, že „s ní má problém“. Dnes se totiž ročně vyrobí asi 80 milionů aut, za pár let to bude třeba 100 milionů aut a z toho může být 10 % elektromobilů, uvedl investor s tím, že tato čísla nesedí na současnou valuaci Tesly. K tomu je možné, že „někdo z MIT může přijít s vodíkovým řešení a tak dále“.

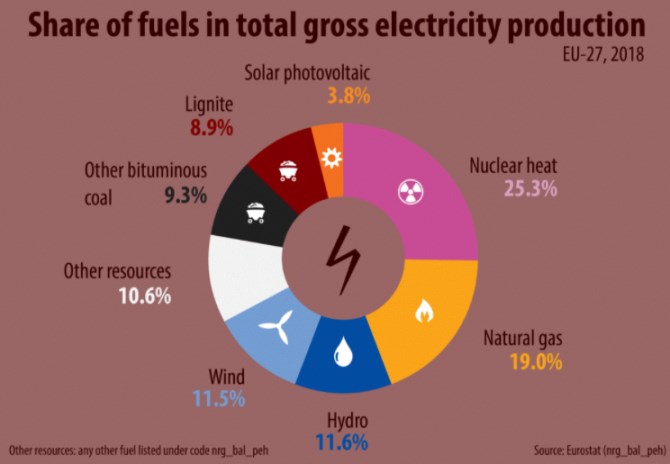

Jádro a plyn: Eurostat si tento týden všímá palivové struktury používané při výrobě elektrické energie v EU. Podle následujícího obrázku má největší podíl jádro, jehož podíl je více než čtvrtinový. Na druhém místě je zemní plyn se zhruba pětinovým podílem. O třetí místo se dělí vodní a větrné elektrárny s necelými 12 %:

u nás doma...

Hypotéční rekord: Ihned.cz tvrdí, že „Češi kupují byty jako o závod. Nechtějí spoléhat na stát, nákupem vlastního bydlení se připravují na důchod“. Portál dodává, že během propadů ekonomiky lidé běžně šetří, odkládají koupi dražších věcí a vytváří si finanční rezervy. To je ale naprostý opak toho, co se nyní děje na tuzemském hypotečním trhu...Češi si od začátku ledna sjednali hypotéky v celkovém objemu 150 miliard korun a „mezi odborníky panuje shoda, že by letos mohl při stávajícím tempu růstu padnout historický rekord z roku 2016. Tehdy si lidé půjčili v bankách na bydlení 225 miliard korun“.

Někdo jede na plné obrátky: Seznam.cz píše, že „část byznysu jede naplno. Prakticky vše spojené s IT, online nakupováním, ale také třeba jídlem“. Portál v této souvislosti zmiňuje Josefa Průšu a jeho 3D tiskárny, či to, že „online lékárna Pilulka.cz míří i díky covidu dokonce na pražskou burzu“. Češi také „před dveřmi rádi přivítali plné tašky od Rohlíku, Košíku a dalších“. Mall.cz „zaznamenal krátce po zavedení nouzového stavu zájem podobný předvánočním nákupům“. Úměrně tomu rostla a roste také poptávka po doručování. Takže například „Zásilkovna se Simonou Kijonkovou v čele za první pololetí letoška narostla o 118 procent“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz