Goldman Sachs: Nejlepší obchody pro rok 2019

Analytici z Goldman Sachs na konci roku 2018 publikovali obchody, které podle nich budou zajímavé v letošním roce. Před rokem jim podobný výhled příliš nevyšel, tak snad letos nebudou pro smích. Co doporučují?

Předpovědět dění na trzích na rok dopředu je ošemetné, podobné predikce vycházejí jen zřídka. Na druhou stranu je potřeba přiznat, že bez predikcí by možná neexistovala finanční média, protože jde možná o nejčtenější témata. V Goldman Sachs to vědí, a proto pravidelně publikují své tipy (i) na přelomu roku. Sedm investičních nápadů z minulého roku vycházelo z očekávání silné ekonomické expanze po celém světě, jejich úspěšnost byla ale nakonec tristní. Analytici se trefili pouze v jednom případě, i když v prvním čtvrtletí to vypadalo, že by mohli být úspěšní ve všech.

Letos Goldman Sachs opět nabízí zajímavé obchody. Mají být ovlivněny třemi základními faktory.

- Ekonomové z Goldman Sachs očekávají pokračování solidního ekonomického růstu i mimo USA, což by mělo znamenat oživení v zemích jako Turecko, Argentina, Rusko, Jihoafrická republika a Brazílie.

- Růst v Číně zpomaluje, ale letos by se mohla intenzita brzdění konečně ustálit. Analytici sice neočekávají zásadní ekonomické stimuly ze strany vlády, ale aktivitu státu nelze vyloučit.

- Další zpřísňování měnové politiky Fedu by nemělo představovat pro trhy zásadní riziko. Většina očekávaných zvýšení sazeb již proběhla, případně je v cenách aktiv započítána. Očekává se další růst sazeb, ale Fed má stále možnost zpřísňování měnové politiky pozastavit, když bude potřeba.

Které obchody by tedy podle Goldman Sachs letos měly fungovat? Některé tipy jsou konkrétnější, jiné poněkud složitě realizovatelné, ale uvádíme je tak, jak je uvádí banka samotná.

1. Pozdní cyklus v USA

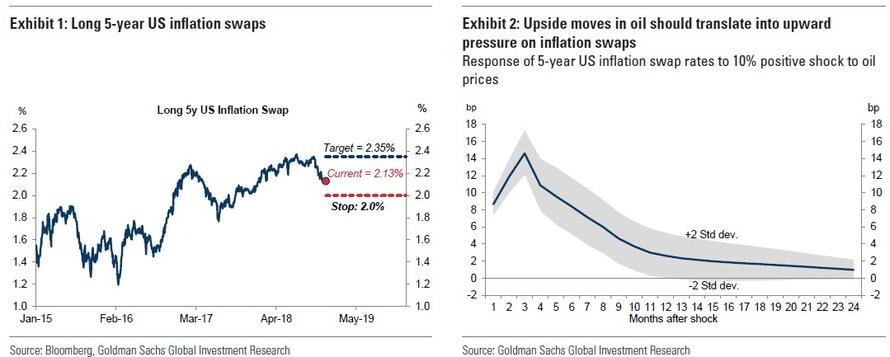

LONG pětileté inflační swapy s cílem na 2,35 % a stop-lossem na 2 %

Inflace v USA by měla růst, a to jak díky možnému růstu cen ropy, která je podle komoditních stratégů z Goldman Sachs přeprodaná, tak díky pokračující obchodní válce, která bude eskalovat, což povede k zavádění dalších cel, jež se projeví ve vyšší inflaci.

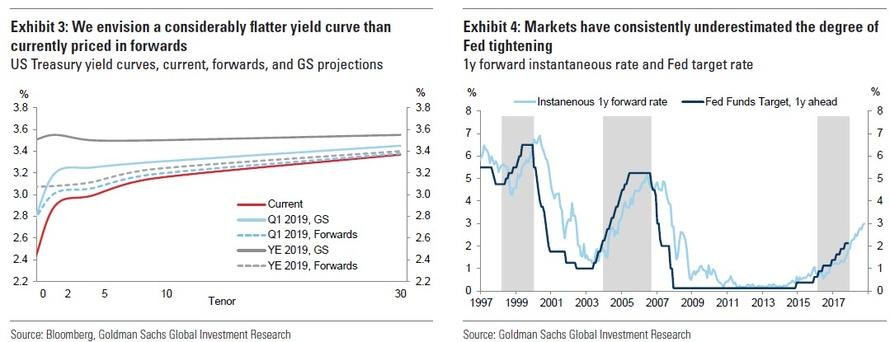

Spread mezi 2letými a 30letými státními dluhopisy USA se zužuje, cíl 25 bazických bodů (1. kvartál 2019), stop-loss 60 bazických bodů

Riziko, že Fed nebude dále zvyšovat sazby, je posle banky nízké, takže výnosová křivka se bude nadále zplošťovat, i když trhy podceňují vliv utahování měnové politiky. Jedním z rizik může být zvýšená citlivost výnosů na dění na trhu a strmější křivka. Dalším rizikem je negativní vliv dění ve světě na ekonomiku USA a rychlý růst na krátkém konci křivky.

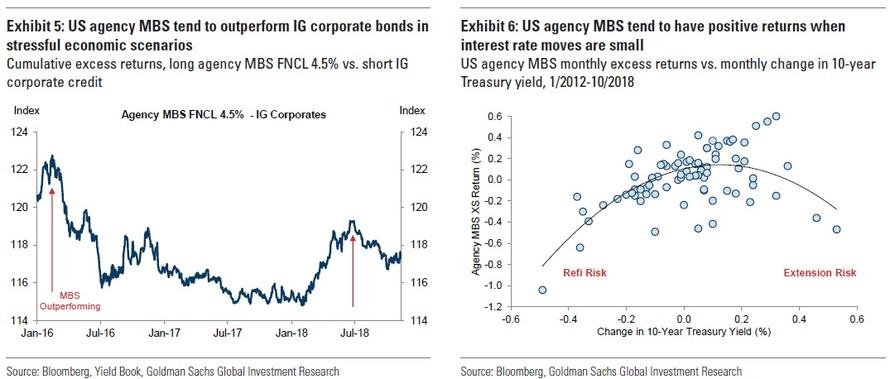

LONG 30leté MBS (cenné papíry zajištěné hypotékami) od vládních agentur (Fannie Mae, Freddie Mac, Ginnie Mae) s úrokem 4,5 % a SHORT firemní dluhopisy investičního stupně (cíl 4 %, stop-loss -3 %)

Obchod vychází z předpokladu pomalejšího růstu v USA, což zpravidla vede k nadvýkonnosti MBS oproti kvalitním firemním dluhopisům. Nabídka a poptávka na trhu s MBS mohou být ovlivněny výprodejem ze strany Fedu, ale makroekonomické fundamenty by měly situaci udržet příznivou.

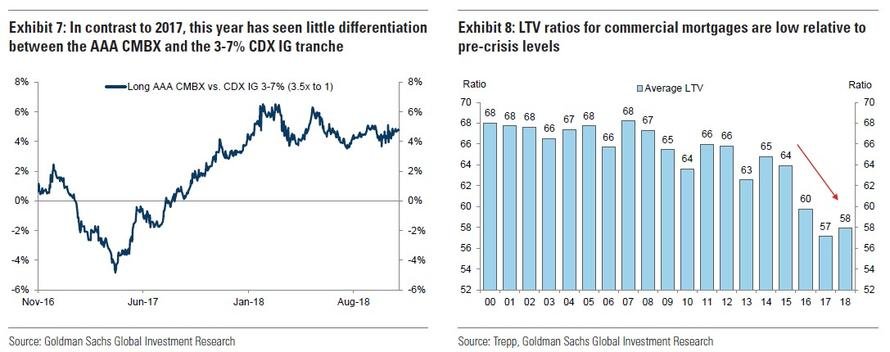

SHORT 3-7 % tranše indexu CDX IG (sledujícího CDS na dluhopisy s vysokým ratingem) a nákup menšího množství AAA CMBX indexu sledujícího trh s komerčními MBS (cíl 3 %, stop-loss -2 %)

Růst nesystémového rizika u méně kvalitních firem s investičním ratingem povede k podvýkonnosti u nových tranší tohoto indexu. Zároveň banka očekává, že spready na trhu s komerčními cennými papíry zajištěnými hypotékami budou růst.

2. Tempo růstu v Číně dosáhne svého dna

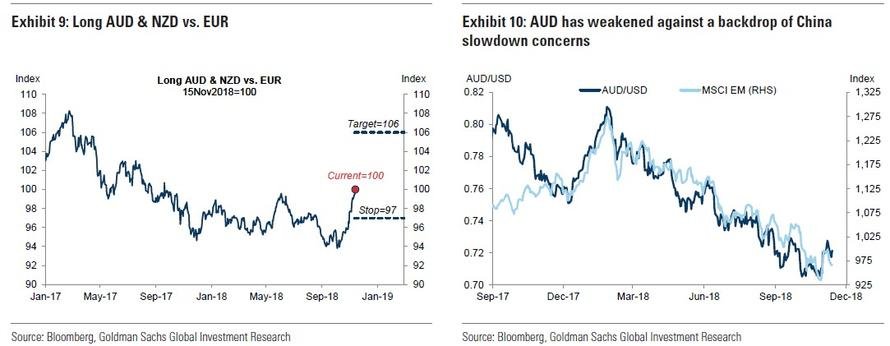

LONG koš australského a novozélandského dolaru vůči euru s cílem na 106 a stop-lossem na 97

Australský dolar i přes silné domácí fundamenty doplácel na obavy ze zpomalení v Číně společně s ostatními měnami na rozvíjejících se trzích. Podobně na tom byl novozélandský dolar, kterému škodily i holubičí nálady tamní centrální banky. Opětovný růst v Číně by měl pomoci oběma měnám k růstu. Euro bude doplácet na rostoucí politická rizika a obavy ze zpomalení růstu.

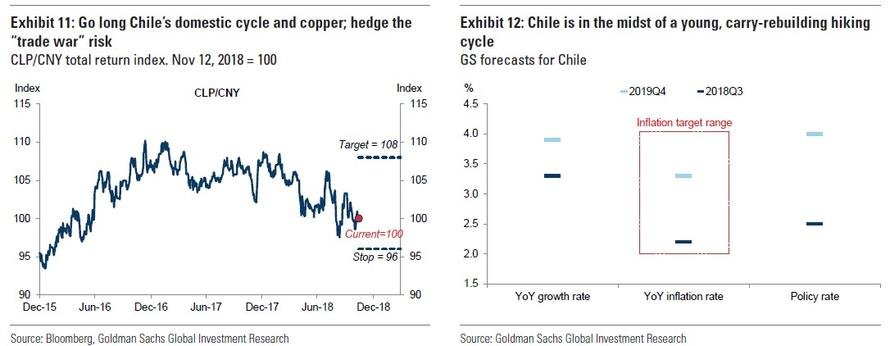

LONG CLP a SHORT CNY s cílem na 108 a stop-lossem na 96

Na rozdíl od většiny mladých ekonomik jsou růst a inflace v Chile pozitivně ovlivněny ranou fází cyklu. Na rozdíl od ostatních zemí Latinské Ameriky postoj vlády k trhům omezuje nejistotu investorů. Obchod také představuje expozici na ceny mědi, u níž analytici z GS vidí růstový potenciál v tříměsíčním i 12měsíčním horizontu. Chilské peso navíc není tak závislé na čínské měně jako ostatní měny a zpomalení růstu v Číně již má v sobě započítáno. Tento obchod navíc poskytuje zajištění proti eskalaci obchodního napětí mezi USA a Čínou.

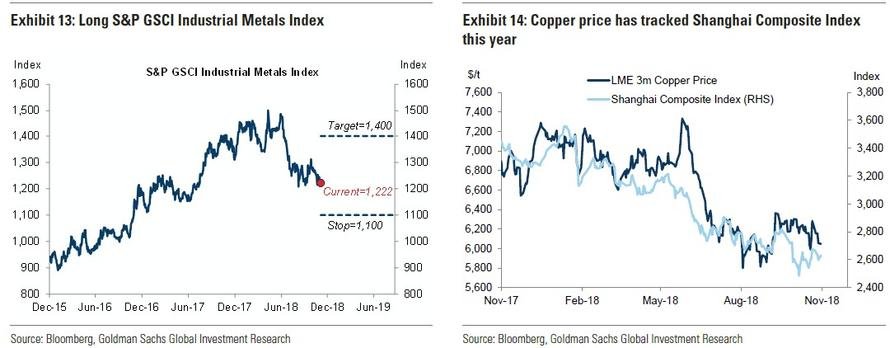

LONG S&P GSCI Industrial Metals Index s cílem na 1 400 a stop-lossem na 1 100

Průmyslové kovy loni prudce oslabily kvůli obavám z obchodních válek a silnějšímu dolaru. Zásoby mědi, hliníku, zinku a niklu však klesaly, což naznačuje, že poptávka překonala nabídku. Takže i když makroekonomická rizika nemizejí, jsou již většinou zahrnuta v cenách komodit. Průmyslovým kovům mohou pomoci i větší investice do infrastruktury v Číně kvůli tlaku na nižší vývozy a spotřebu.

3. Růst rizikových prémií na rozvíjejících se trzích

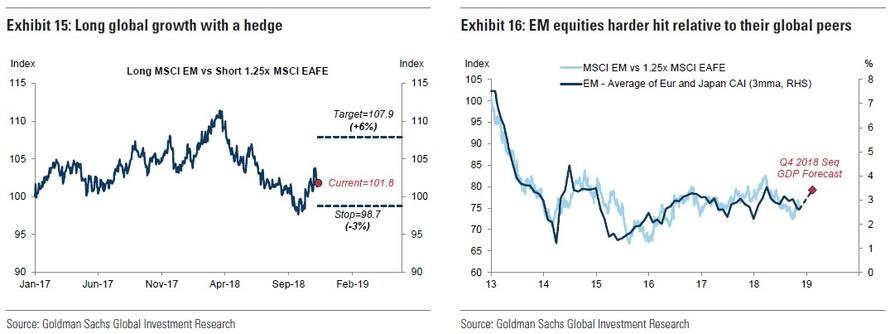

LONG MSCI EM a SHORT MSCI EAFE (v poměru 1 ku 1,25), cíl na 105,5 a stop-loss 96,5

Akcie na rozvíjejících se trzích loni zaznamenaly větší propady než ostatní globální trhy kvůli slabšímu růstu. Obrat k lepšímu v Číně se ale projeví pozitivně již brzy, zejména díky větší ochotě centrálních bank zpřísňovat měnovou politiku. Pozdní fáze cyklu v USA, obavy ze zpomalování růstu, které se týkají především rozvinutých ekonomik, a podhodnocení akcií na emerging markets by mohly vést k dlouhodobější nadvýkonnosti akcií na rozvíjejících se trzích.

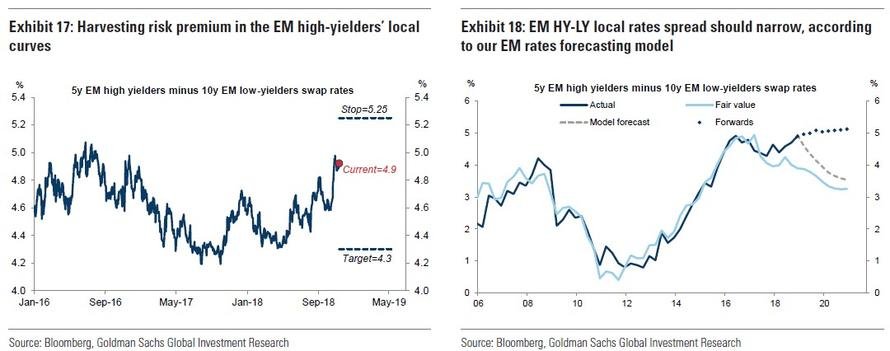

LONG koš pětiletých swapů s vysokými výnosy (JAR, Mexiko, Kolumbie) proti koši desetiletých swapů s nízkými výnosy (Polsko, Maďarsko, Thajsko, Jižní Korea), cíl na 4,3 a stop-loss 5,25

Rizikové prémie v zemích z prvního koše jsou podle analytiků z Goldman Sachs příliš vysoké. Negativní produkční mezery v Jihoafrické republice a Kolumbii by měly omezit inflační tlaky, zatímco úrokové sazby v Mexiku jsou již na vysoké úrovni a další růst se nečeká. Naproti tomu pozitivní produkční mezery a nízké sazby ve druhém koši znamenají menší ochranu před změnou sazeb ve světě v nejbližších měsících.

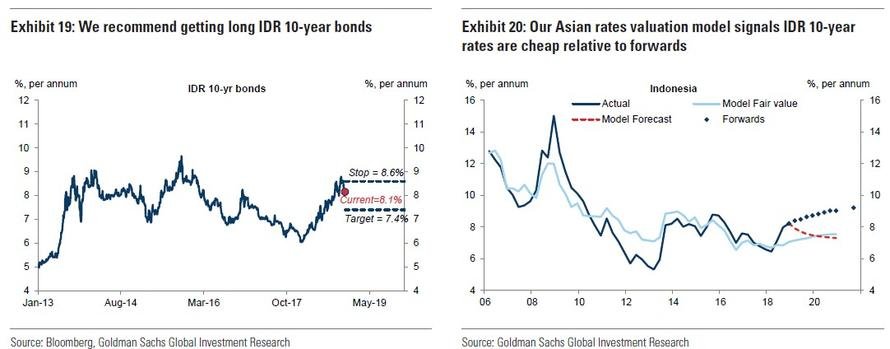

LONG 10leté státní dluhopisy Indonésie (cíl výnosu 7,4 %, stop-loss 8,6 %)

Výprodej indonéských dluhopisů byl způsoben především růstem sazeb v USA a rally amerického dolaru. V roce 2019 by se to nemělo opakovat, protože výnosy amerických dluhopisů jsou na vrcholu a americký dolar by měl oslabit. Indonéské dluhopisy jsou vůči ostatním mladým trhům levné a výnosy jsou na desetiletém maximu.

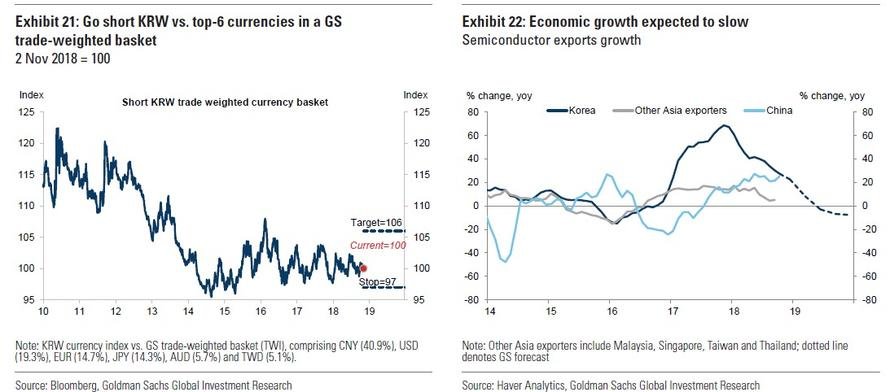

SHORT jihokorejský won (KRW) proti šesti nejlepším měnám z obchodně váženého koše Goldman Sachs (cíl 106, stop-loss 97)

Krátká pozice v KRW zajišťuje širokou škálu globálních rizik a počítá s výhledem slabšího domácího růstu kvůli horším exportům (zejména počítačových čipů) a závislostí na Číně. Trh práce je na tom nejhůře od finanční krize, což se projevuje i na spotřebě. Krátká pozice ve wonu by měla být zajištěním proti možnému výprodeji technologických titulů.

4. Rozdílné přístupy centrálních bank

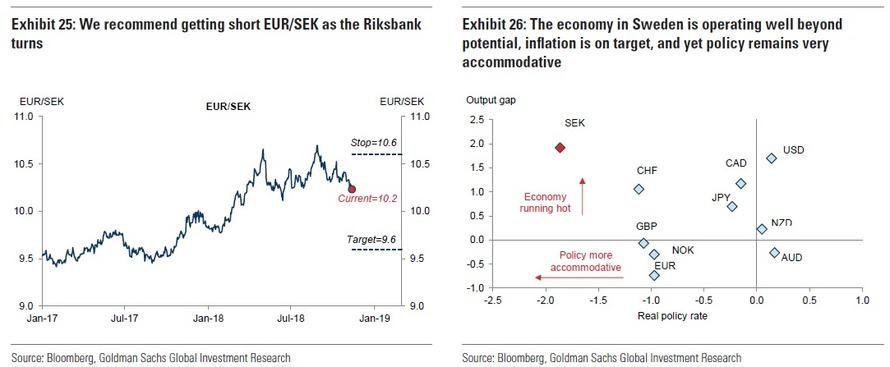

SHORT EUR/SEK (cíl 9,60, stop-loss 10,60)

Švédská ekonomika je na tom dobře, inflace je na cíli, ale sazby jsou i tak v mínusu. Je tedy pravděpodobné, a centrální bankéři začínají být konkrétnější, že dojde k silnějšímu utažení měnové politiky než u ECB, což povede k posílení švédské koruny. Rizikem může být pouze zhoršení nálady v Evropě, na kterou je švédská koruna poměrně citlivá.

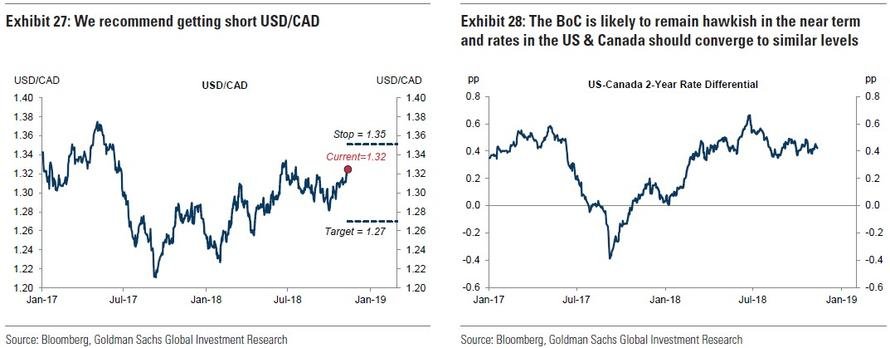

SHORT USD/CAD (cíl 1,27, stop-loss 1,35)

USA i Kanada jsou ve stejné fázi cyklu, takže by Bank of Canada měla pokračovat ve zvyšování sazeb a ty by se měly postupně přibližovat k sazbám Fedu. Přijetí USMCA (náhrada za NAFTA) a růst cen kanadské ropy WCS, která je proti americké WTI stále výrazně levnější, by mohly podpořit kanadskou ekonomiku a kanadský dolar. Rizikem mohou být přetrvávající problémy s těžbou ropy, což může limitovat posilování kanadské měny.

LONG filipínské peso vůči obchodně váženému koši sedmi měn (zhruba 27 % čínský jüan, 19 % japonský jen, 16 % americký dolar, 13 % euro, 10 % tchajwanský dolar, 9 % jihokorejský won, 7 % thajský baht), cíl 108 a stop-loss 96

Kombinace jestřábí filipínské centrální banky, nižší inflace, vyšších reálných sazeb a zpřísňování finančních podmínek v zemi by měla omezit negativní vlivy schodku běžného účtu, vyšších veřejných výdajů a růstu dovozů rýže, a tak pomoci pesu k nadvýkonnosti.

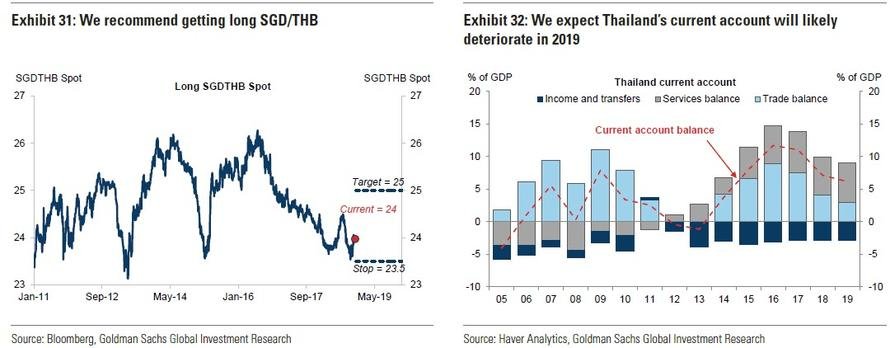

LONG SGD/THB (cíl 25,50, stop-loss 23)

Analytici z Goldman Sachs sice očekávají zpomalení růstu HDP Singapuru kvůli poklesu čistých vývozů, ale inflace díky růstu cen energií vzrostla. Ekonomika je na svých produkčních možnostech a mzdy by měly dále růst, stejně jako inflace. Singapurská centrální banka má navíc jestřábí tendence, takže singapurský dolar by mohl dále posilovat.

Další článek: Americká ekonomika v roce 2019: Zpomalení růstu aneb Když se Trump neblýskne

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Benzín a nafta 25.04.2024

| Natural 95 40.41 Kč | Nafta 39.2 Kč |

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

Okénko finanční rady

Ondřej Vacek, Ušetřeno.cz

Nechcete přijít o peníze? 5 zásadních tipů, jak úspěšně využít pojištění storna

Petr Holub, MojeNebankovka

Zuzana Dubová, RekvalifikacniKurzy.cz

Financování vašeho vzdělávání: Přehled možností financování rekvalifikačních kurzů

Iva Grácová, Bezvafinance

Petr Holub, Zoxo Financial s.r.o.

Marek Pokorný, Portu

Tomáš Kadeřábek, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz