Na co si dát v roce 2024 u ropy pozor aneb vsadit spíš na zpomalení ek. růstu nebo na omezení produkce kartelu a geopolitická rizika

Obchodníci s ropou vykročili do

nového roku opatrně. Obavy z vývoje poptávky a globálního hospodářského

růstu vyvažují rostoucí geopolitická rizika spojená s událostmi

v Rudém moři a okolí. Je čím dál pravděpodobnější, že se bude ropa i v nadcházejících

měsících obchodovat v úzkém pásmu a žádný důvod nebude sám o sobě dost

silný, aby změnil dynamiku trhu, který neví, jestli vsadit spíš na zpomalení růstu,

zejména v Číně a v USA, a rostoucí produkci zemí mimo OPEC+, nebo na omezení

produkce kartelu a geopolitická rizika.

Hlavní body

- Ropa se v nadcházejícím čtvrtletí bude patrně dál obchodovat v úzkém pásmu, konkrétně Brent kolem 80 USD.

- Obavy z poklesu poptávky a z růstu nabídky zemí mimo OPEC+ vyvažuje omezená produkce kartelu a napětí na Středním východě.

- K volatilitě přispěje i zahájení snižování sazeb ze strany USA a tempo jejich následného poklesu.

Obchodníci

s ropou vykročili do nového roku opatrně. Obavy z vývoje poptávky a

globálního hospodářského růstu kompenzují rostoucí geopolitická rizika spojená s událostmi

v Rudém moři a kolem něj. Tamní útoky na obchodní lodě přinutily minulý

měsíc dopravce změnit trasy lodní dopravy z Asie a Středního východu, takže

se zvýšily náklady a prodloužily dodací lhůty. Také nezapomínejme, že se v prvních

týdnech roku nejspíš tak jako ve většině jiných let poněkud zvýší volatilita obchodování.

Impulzivní spekulanti budou dychtivě vyhlížet obchodní signály a podmínky

obchodování budou dosti neklidné.

Podle nás roste pravděpodobnost, že se bude ropa v nadcházejících měsících dál obchodovat v úzkém pásmu a žádný důvod nebude sám o sobě dost silný na to, aby změnil dynamiku trhu, který neví, jestli vsadit spíš na zpomalení růstu, zejména v Číně a USA, a rostoucí produkci zemí mimo OPEC+, nebo na omezení produkce kartelu a geopolitická rizika. Ochota riskovat může navíc kolísat podle toho, jak se bude měnit očekávané tempo snižování amerických úrokových sazeb. Vzhledem k tomu zůstane podle nás Brent v prvním čtvrtletí v úzkém pásmu kolem 80 USD za barel. Největší riziko poklesu cen přitom představuje nejednotnost kartelu OPEC+, která může vést k porušení současné dohody o omezení produkce. Naopak jejich vzestup může způsobit velká geopolitická událost, která naruší tok ropy a plynu ze Středního východu.

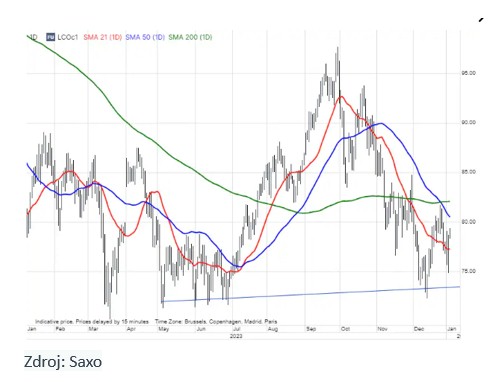

Ropa Brent se za poslední rok obchodovala v poměrně úzkém

pásmu 27,5 dolaru. V roce 2022 vyhnala nejprve válka na Ukrajině ceny

výrazně výš, ale pak znovu spadly, takže se obchodovala ve 64dolarovém pásmu.

Celkově se front-month kontrakty na Brent za tento rok propadly o 6 % a

kontrakty na WTI o 7 %. Oba futures kontrakty se z pohledu investora po většinu

roku obchodovaly na inverzním trhu a vzhledem k pozitivním dopadům takového

prostředí na rolování kontraktů činil záporný výsledek v případě ropy

Brent -1 % a v případě WTI -2 %.

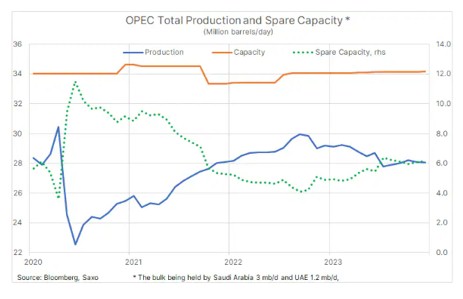

Současná cena ropy Brent se pohybuje kolem 80 USD, to znamená, že se obchoduje jen pár dolarů pod průměrnou cenou z loňského roku i pod současným 200denním klouzavým průměrem, který je něco nad 82 USD. Zásluhy za zmiňované poměrně úzké pásmo sice lze připsat kartelu OPEC+ a jeho snahám stabilizovat ceny pomocí aktivního řízení nabídky, ale není pochyb, že by členské země raději vyšroubovaly ceny výš. Rostoucí produkce USA, Íránu, Venezuely, Guyany a dalších zemích, spolu s oslabením poptávky ve 4. čtvrtletí, však způsobily, že OPEC+ dosáhl jen polovičního vítězství – ceny se zvýšit nepodařilo, ale přišel o část podílu na trhu.

Jedním z hlavních rizik ohrožujících jednotnost kartelu tak zůstává, že se možná bude muset vzdát dalšího tržního podílu, aby udržel ceny nad 70 USD, zvlášť vzhledem očekávanému slabšímu růstu poptávky a setrvalé robustní produkci zemí mimo OPEC+. Tím totiž vznikne tlak na snížení tržního podílu kartelu a růst nevyužité kapacity, v neposlední straně na straně Saúdské Arábie, jejíž nevyužitá kapacita přesáhla 3 miliony barelů denně, což by za normálních okolností vzhledem k silné motivaci dostat na trh více ropy pomohlo omezit jakýkoli růst cen.

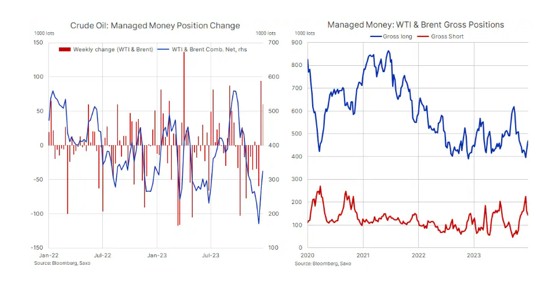

Stejně jako loni budou při propadech a vzestupech trhu hrát významnou úlohu spekulanti, jako jsou hedgeové fondy a CTA. Jejich obchodní strategie často kopírují aktuální tržní trendy a mají tendenci předjímat, urychlovat a umocňovat změny cen způsobené změnou fundamentálních ukazatelů. Protože se však jejich strategie řídí tím, jaké je právě momentum, zpravidla nakupují při posilování a prodávají při oslabení. Často tak drží největší dlouhé pozice ve chvíli, kdy se blíží vrchol cyklu, a největší krátké pozice těsně předtím, než trh dosáhne svého dna.

Loňské obchodování v úzkém pásmu bylo pro spekulanty, kteří nesledují nic než momentum, neustálou výzvou a několikrát vedlo k situacím, kdy skončili se špatnými pozicemi, když Brent a WTI přestaly kopírovat trend a náhle obrátily. Změnily se totiž technické výhledy, za což mohla mimo jiné produkční rozhodnutí kartelu OPEC+, očekávání poklesu amerických úrokových sazeb, vývoj v Číně a geopolitické události. V únoru dosáhly čisté dlouhé pozice zhruba 491 milionů barelů, v červnu spadly na 231 milionů, v září dosáhly dvouletého maxima 560 milionů, aby se počátkem prosince propadly na 11leté minimum 171 milionů. Útoky v Rudém moři pak před koncem roku přinesly výrazný čtrnáctidenní vzestup.

V nadcházejícím čtvrtletí se bude ropa patrně dál obchodovat v úzkém pásmu, v případě ropy Brent kolem 80 USD. Rostoucí produkce zemí mimo OPEC+ a obavy o světový hospodářský růst vyváží omezení produkce OPEC+, napětí na Středním východě a další růst světové poptávky, který však bude pomalejší než v minulém roce. Kartel OPEC+ bude i nadále tlačit ceny výš. Bude prodlužovat platnost současných produkčních omezení a snad je i dále prohlubovat. Tím se ovšem vzdá části svého tržního podílu a zvýší nevyužitou kapacitu. Kvůli spekulantům zaměřeným na makroekonomický vývoj pak přispěje k volatilitě trhu i zahájení snižování amerických úrokových sazeb a tempo jejich následného poklesu.

Autor: Ole Hansen, hlavní

komoditní stratég Saxo Bank

Dánská banka pro investory a tradery

Saxo Bank je důvěryhodná dánská banka pro investory a tradery, kterým poskytuje již více než 30 let prvotřídní obchodní platformu se všemi třídami aktiv a více než 71 000 instrumenty. Kromě investičních nástrojů můžete využít službu půjčování cenných papírů nebo úročení volné hotovosti v 18 různých světových měnách.

Více informací na:www.saxobank.cz/cs-cz

Poslední zprávy z rubriky Komodity:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz