Co nebylo, nemůže se vrátit – dodatečné poznámky a konkrétní odhady

Po roce 2008 sice růst ekonomiky nedosahoval žádné mimořádné síly, ale zisky obchodovaných firem si vedly dobře. A poměr jejich růstu k výnosům dlouhodobých vládních obligací byl dost vysoko. Takže pro akcie šlo celkově o dost přívětivé prostředí. jeho středobodem byla nízká inflace. A nyní se diskutuje o tom, zda by se ekonomika nemohla po pár letech inflace vysoké opět přesouvat k tomuto předchozímu nastavení. Někdy to bývá ve zkratce nazýváno návratem k tzv. dlouhodobé stagnaci, ale jak jsem tu včera poukazoval, „co nebylo, nemůže se vrátit“.

Příběh a teorie dlouhodobé stagnace poukazovaly na trendově klesající výnosy dluhopisů. Pracovaly s předpokladem, že příčinou je rostoucí převis nabídky (zamýšlených) úspor nad poptávkou po nich. Tedy chronicky slabá agregátní poptávka kombinovaná se sílou nabídky a generující tlak na pokles sazeb. Posledních pár let předvádělo spíše opak, k tomu se poukazuje na faktory jako deglobalizace, růst investic do energetické transformace, či třeba vyšší vládní dluhy. Tedy na faktory, které by návrat k onomu předchozímu standardu spíše blokovaly. Já jsem tu ale včera poukazoval hlavně na to, že ono vlastně k žádnému trendovému poklesu „skutečně bezrizikových“ výnosů nedocházelo. Tedy pokud se díváme na skutečné bezrizikové reálné sazby, které v sobě nemají inflaci a ani tzv. časovou prémii.

Z této perspektivy tak diskuse o možném návratu dlouhodobé stagnace nedávají smysl. Ne proto, že by vůbec nemohl nastat návrat do prostředí s nízkými sazbami a výnosy dluhopisů a to jak v absolutní rovině, tak relativně k růstu. Ale proto, že nešlo o prostředí, které by bylo výsledkem výrazného trendem poklesu skutečných bezrizikových sazeb. Od obecného k pár odhadům:

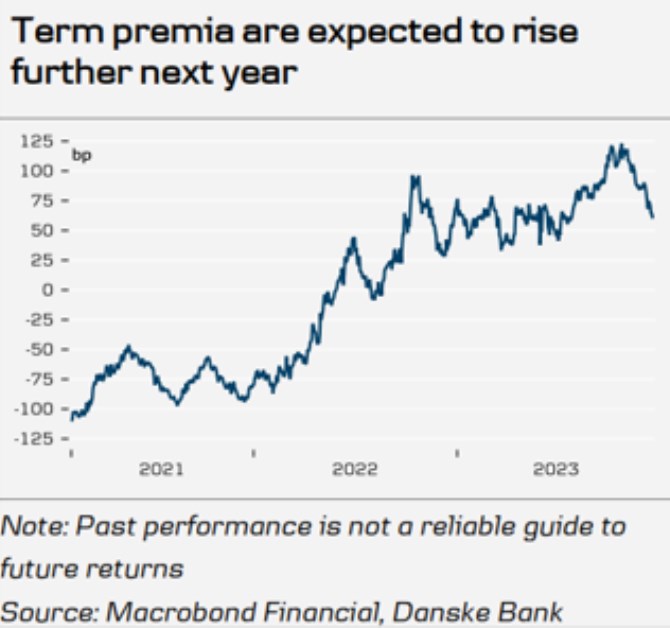

Pokud bychom tedy například pracovali s (odhadovaným) poklesem inflace na 2 % a časovou prémií cca 0,5 %, máme výnosy desetiletých vládních dluhopisů něco nad 4 %. Danske Bank hovoří pro letošní rok o výnosech 4,2 %, takže to by odpovídalo (opět viz včerejší článek). Danske ale také tvrdí, že časová prémie bude letos pravděpodobně opět růst (ze současných úrovní u oněch 0,5 %) – viz následující graf s odhady prémie. To by pak implikovalo nominální výnosy vyšší (a na predikce DB bychom se dostali jen s nižšími rovnovážnými bezrizikovými sazbami, s nižší inflací asi počítat nebudeme).

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz