Aktivní vs. pasivní investování: Co je dlouhodobě úspěšnější?

Aktivní a pasivní investování jsou dvě odlišné možnosti, jak dosáhnout zisku na finančních trzích. Pasivní investoři obvykle usilují o větší výnosy po delší dobu prostřednictvím pravidelných nákupů a následného držení aktiv. Aktivní investoři se pokouší o využívání kolísavosti trhů k tomu, aby kupovali a prodávali v kratším časovém horizontu a dosahovali menších a častějších zisků, ovšem za mnohem vyššího rizika. Jaká technika je dlouhodobě výnosnější a co ukazují výzkumy?

Aktivní investování

Aktivní investor obchoduje podle aktuální tržní situace a trendů (klidně i několikrát denně), což je ovšem časově náročné a potřebuje k tomu dobrou znalost konkrétních společností. Tento typ investorů se za každou cenu snaží o dobré načasování a vstup na trh v co nejlepší dobu. Časování trhu se ale z dlouhodobého hlediska drtivé většině z nich nedaří. Další možností je využití služeb profesionálních portfolio manažerů nebo makléřů, což není z hlediska poplatků zrovna levná záležitost.Dá se říct, že aktivní investování nemá daleko od tradingu. Tradeři obvykle obchodují velmi často a klidně i několikrát denně. Cílem je dosáhnutí výnosů, které překonají investice typu „kup a drž“. Zatímco trpěliví investoři se mohou obvykle potkat s ročním výnosem 10 až 15 %. Aktivní investoři mohou usilovat klidně o 10% výnos každý měsíc, což se ale drtivé většině z nich nepodaří.

Pasivní investování

Pasivní investování je dlouhodobá, jednoduchá a finančně mnohem dostupnější metoda. Má za úkol kopírovat výkonnost světového trhu pomocí zmíněných ETF fondů. Pasivní investoři drží své investice několik let nebo dokonce desetiletí a v průběhu této doby využívají výhod složeného úročení. I když trhy nevyhnutelně kolísají, pasivní investoři obvykle přečkají klesající trendy s očekáváním, že se ceny zotaví a případné ztráty se nakonec vrátí. Pasivní investoři obvykle sledují dlouhodobý investiční horizont, aby dosáhli svých cílů.

Nákup jednotlivých akcií, jak to dělá mnoho investorů, zvyšuje riziko, že o investované peníze můžete přijít. Diverzifikované portfolio naproti tomu rozprostře vaše peníze mezi stovky společností. To pomáhá vyrovnávat případné poklesy jednotlivých firem tím, že jejich výkonnost doplňují silnější výnosy jiných společností a sektorů.

Co říkají výzkumy?

Ke srovnání výkonnosti jsme se rozhodli využít výzkum SPIVA od společnosti S&P Global, která provádí srovnání výsledků aktivního investování s pasivním investováním a zjištěníveřejně publikují.

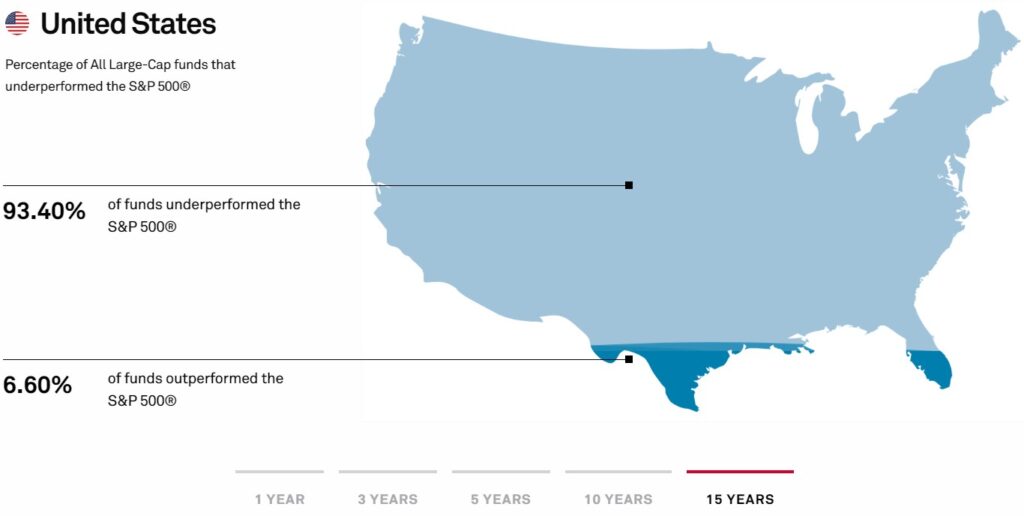

Pojďme se podívat například na americký akciový trh. Grafika nám ukazuje, kolik aktivních fondů zaměřujících se na velké americké akciové firmy zaostává za svým benchmarkem, v tomto případě za indexem S&P 500. Za poslední rok zhruba 51 % fondů za indexem zaostávalo a přibližně 49 % jich dosáhlo lepší návratnosti.

Když dobu srovnání prodloužíme, výsledky se obvykle zhoršují. V posledních 5 letech nedokázalo index porazit 86,5 % fondů. V 15letém období jsou výsledky srovnání pro aktivní investování ještě horší. Šance na výběr vítězného fondu byla jen 6,6 %. Čím déle tedy investujeme, tím je zpravidla nižší šance, že námi aktivně vybraný fond překoná index.

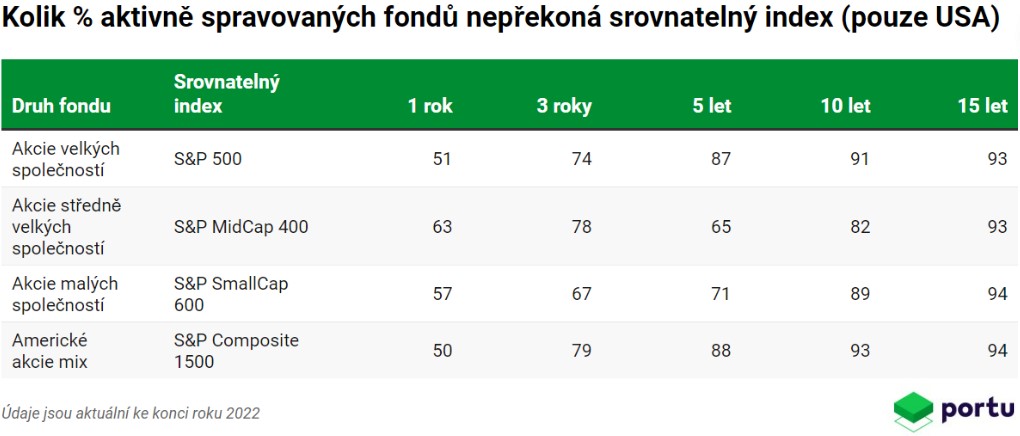

SPIVA ale s benchmarkem neporovnává jen velké firmy. Každý typ firem má svůj index, se kterým SPIVA jejich výkonnost porovnává. Tabulka pak ukazuje, kolik fondů zaostává za svým měřítkem, a to za poslední rok až 15 let. Například 94 % fondů zaměřených na malé akciové firmy za srovnatelným indexem zaostalo. U velkých firem se jedná o 93,5 %. To znamená, že jen přibližně šest fondů ze sta by mělo lepší výsledek než pasivně sledovaný index.

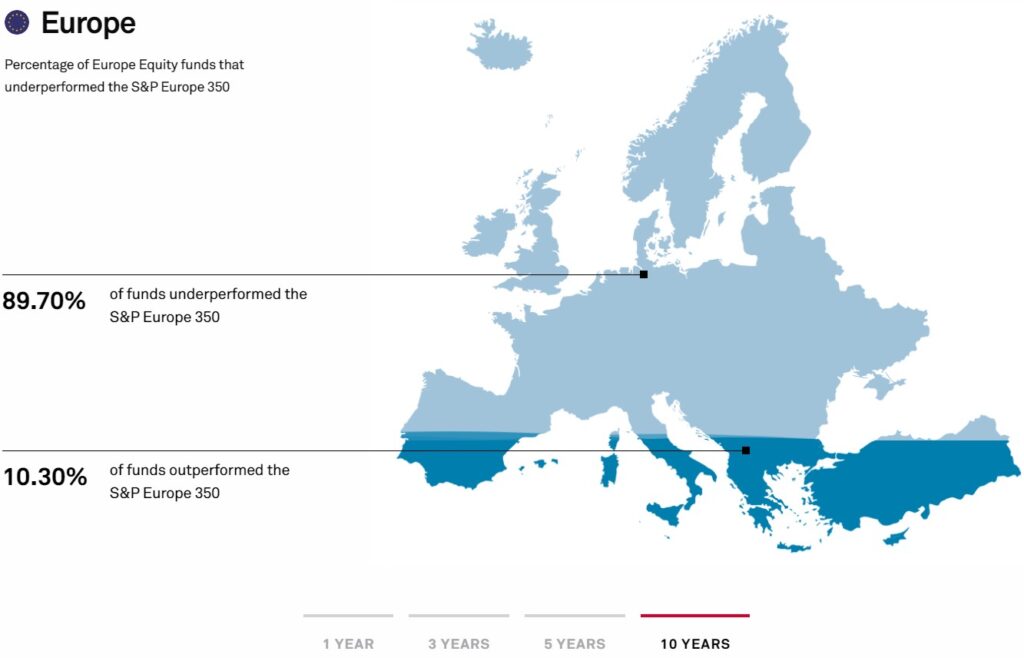

Jak je to s aktivní či pasivní správou portfolia v jiných zemích či regionech? Pojďmě se podívat na Evropu, konkrétně na velké fondy investující do velkých akciových firem, které lze porovnat s indexem S&P Europe 350. Vidíme že za posledních 10 let za průměrem evropských trhů zaostávalo téměř 90 % aktivních fondů a pouhých 10,3 % dokázalo jejich návratnost překonat.

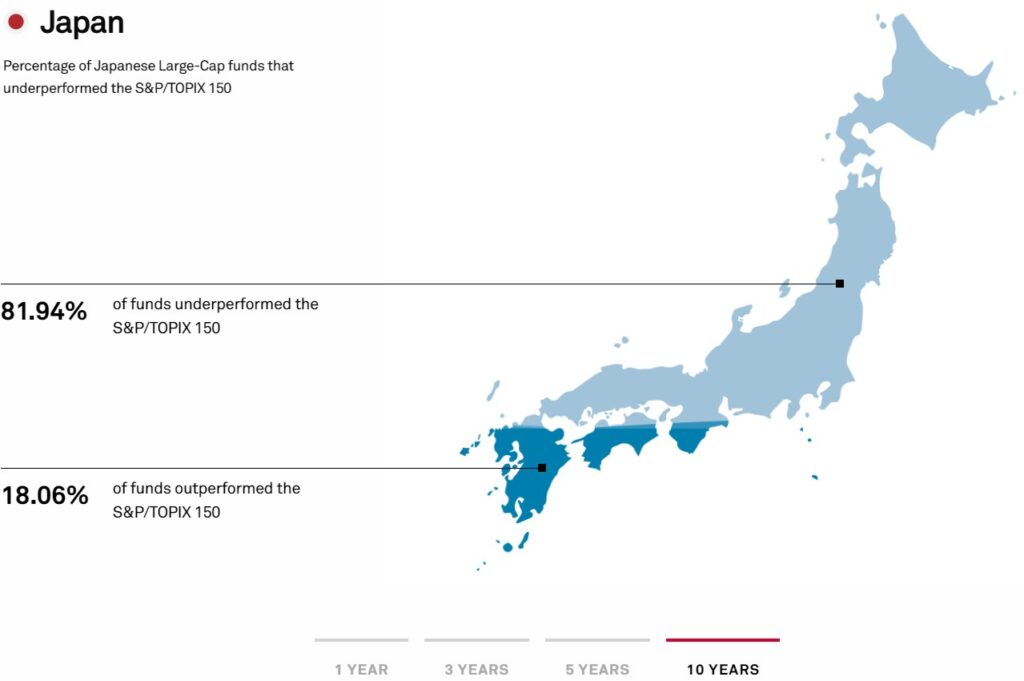

Když se podíváme na Japonsko, čísla jsou zde podobná jako v Evropě či USA. Téměř 82 % aktivních fondů zaměřujících se na velké japonské společnosti výkonnost pasivního indexu překonat nedokázalo.

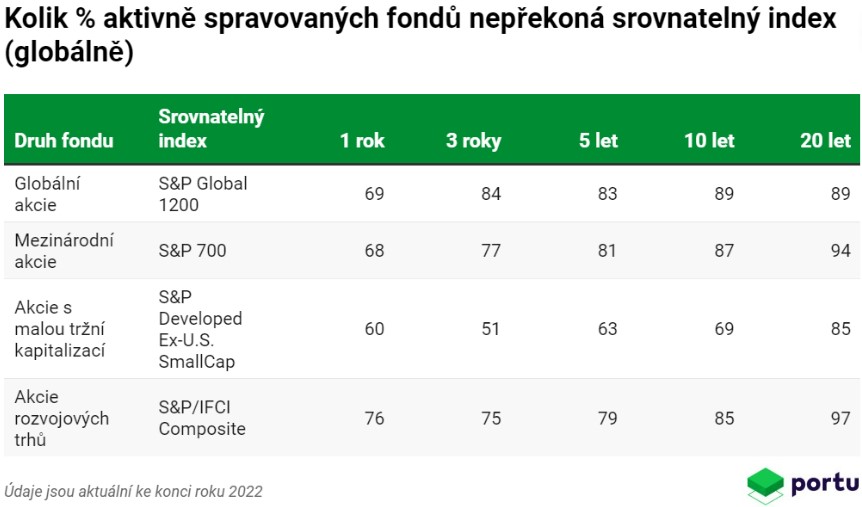

Jak je to globálně pro celý svět čili všechny akciové fondy dohromady? Za posledních 20 let mělo 89 % globálních fondů horší návratnost, než kdybychom pouze pasivně investovali do ETF kopírujících srovnatelný index. Mezinárodně (bez USA) zaostalo dokonce 94 % fondů. Několik málo fondů, které index překonaly, ho přitom průměrně porazilo jen o velice málo.

Co si z toho odnést?

Každá investice s sebou nese riziko, že přijdete o peníze. Nákup a prodej investic je však tím rizikovější, čím kratší je váš investiční horizont a čím méně diverzifikujete. Jde o dva problémy, kterým aktivní investoři často čelí. Nákup jednotlivých akcií zvyšuje riziko, že o investované peníze můžete přijít.

Takové diverzifikované Portu portfolio naproti tomu rozprostře vaše peníze mezi stovky společností. To pomáhá vyrovnávat případné poklesy jednotlivých firem tím, že jejich výkonnost doplňují silnější výnosy jiných společností a sektorů.

Sečteno podtrženo, drtivá většina aktivních fondů/investorů za benchmarkem zaostává, a to většinu času. Čím delší období, tím více zaostávají. Pravděpodobnost vybrání správného aktivního fondu je velice malá. Neexistuje navíc žádný zaručený způsob, jak tyto fondy identifikovat. Nejjednodušší je tedy trh kopírovat pomocí ETF, které výkon indexu kopírují a nesnažit se ho překonat.

Na co si dát po přečtení tohoto článku pozor?

- Článek není investičním doporučením

- Historická výnosnost není nikdy zárukou budoucích výnosů

- Investice na kapitálových trzích jsou vždy rizikové

- Portu negarantuje dosažení výnosů z investice na kapitálových trzích

- Nejste si jistí, jaký rizikový profil je pro vás vhodný nebo zda je pro vás vhodné například tematické investování? Vyplňte si náš investiční dotazník a my vám poradíme.

Marek Pokorný

Marek se o problematiku finančních trhů začal zajímat již při studiu a kariéru v tomto odvětví započal na pozici reportéra akciových novinek. Nyní pracuje jako analytik finančních trhů a ekonomiky ve společnosti Portu a snaží se lidem přiblížit svět investování. Pravidelně přispívá jak články na blog tak tiskovými zprávami do médií s cílem informovat veřejnost o aktuálním dění na trzích.

Portu je první česká robo-advisory investiční platforma a lídr na českém trhu. Umožňuje bez jakýchkoliv závazků a s nejnižšími poplatky na trhu investovat do globálně diverzifikovaných portfolií složených na míru potřebám a cílům každého investora.

Více na https://www.portu.cz.

Poslední zprávy z rubriky Finanční rady:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz