Týdenní zprávy 22.05.2023 - 26.05.2023

Klíčové události a ukazatele

| CZ - | Souhrnný indikátor důvěry v květnu poklesl o 3,1 bodu m/m na hodnotu 94,1 | ||||||||||||||||

| DE - | Německá ekonomika v technické recesi - pokles HDP v 1. čtvrtletí o 0,3 % k/k | ||||||||||||||||

| EZ - | Předběžně PMI ve službách v květnu 55,9 bodu, ale pokles PMI ve výrobě na 44,6 bodu | ||||||||||||||||

| US - | Americká ekonomika v 1. čtvrtletí vzrostla o 1,3 % k/k anualizovaně | ||||||||||||||||

Očekávané události a ukazatele

| CZ - | Hrubý domácí produkt (1. čtvrtletí) - zpřesněný odhad | ||||||||||||||||

| EZ - | Index spotřebitelských cen HICP (květen) - předběžný odhad | ||||||||||||||||

| PL - | HDP (1. čtvrtletí) - zpřesněný odhad, Index spotřebitelských cen (květen) - předběžně | ||||||||||||||||

| US - | Míra nezaměstnanosti a tvorba pracovních míst NFP (květen) | ||||||||||||||||

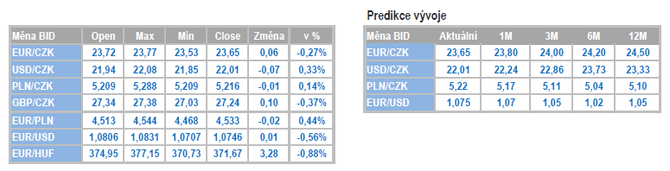

Měnové kurzy (vývoj v tomto týdnu) a Predikce vývoje

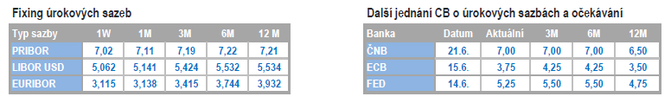

Úrokové sazby

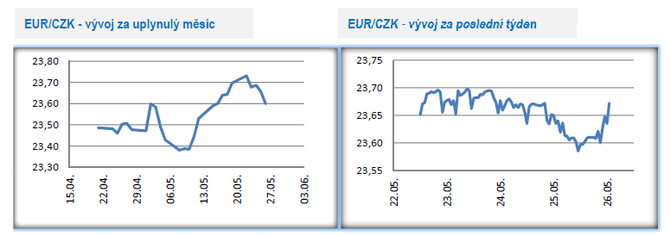

Vývoj EUR/CZK

• Obchodování koruny vůči euru se v tomto týdnu odehrávalo primárně v rozmezí 23,60 – 23,70 CZK/EUR. V průběhu týdne koruna mírně posilovala, ačkoliv na hlavním měnovém páru posiloval dolar a na finančních trzích došlo k nárůstu rizikové averze (výprodeje na evropských akciových trzích).

• Z domácích makroekonomických statistik v tomto týdnu stály za pozornost květnové indikátory důvěry. Souhrnný indikátor důvěry v květnu poklesl o 3,1 bodu m/m na hodnotu 94,1. K poklesu důvěry došlo jak mezi podnikateli (-2,8 bodu m/m), tak i mezi spotřebiteli (-4,4 bodu m/m). Detailnější pohled ukazuje, že mezi podnikateli výrazně poklesla důvěra v průmyslu a o něco méně v obchodu, zatímco ve vybraných službách důvěra mírně vzrostla a ve stavebnictví stagnovala.

• Od letošního února se situace v průmyslu (podle indikátoru důvěry) rychle zlepšovala, ale nyní v květnu došlo opět k výraznému poklesu důvěry (pokles o 8,2 bodu m/m). Důvodem je to, že průmyslové podniky výrazně snížily očekávání ohledně vývoje výrobní činnosti v příštích třech měsících. To se týká především podniků v odvětví automotive. Květnová čísla z průmyslu tak začínají opět více korespondovat s indexem PMI, který zhoršení výrobní aktivity signalizoval již v dubnu (42,8 bodu). Dlouhodobě negativně přitom české průmyslové podniky hodnotí současnou celkovou poptávku, na čemž se nic nezměnilo ani v květnu. Negativem je, že výrazné zhoršení ve výrobě v květnu naznačují indexy PMI i Ifo v Německu, když znepokojující je především pokles nových zakázek.

• V květnu došlo rovněž k poklesu spotřebitelské důvěry, když rychlé zlepšování spotřebitelského sentimentu ze závěru loňského a začátku letošního roku je passé. Spotřebitelská důvěra v květnu byla jen o něco málo vyšší než v únoru a v březnu. Pozitivem nepochybně je, že ustoupily obavy z vysoké inflace (spotřebitelská inflace podle nás pro rok 2024 směřuje na 2 %). Negativní zprávou je to, že se domácnosti v květnu více obávaly zhoršení hospodářské situace v následujících 12 měsících, zhoršení jejich vlastní finanční situace v následující 12 měsících (pravděpodobně efekt úsporného daňového balíčku) a v ročním horizontu chtějí omezit i velké nákupy. Jak jsme již několikrát psali, tak růst spotřebitelské důvěry od konce loňského roku chápeme především jako korekci přílišného pesimismu z loňského podzimu. Na druhé straně spotřebitelská důvěra rozhodně nenaznačuje, že by mělo v nejbližších měsících dojít k boomu maloobchodu a domácnosti tak budou i nadále šetřit.

• Zasedání bankovní rady České národní banky (ČNB) je sice ještě daleko (21. 6.), přesto však byla v kontextu květnového zasedání ČNB (tři členové bankovní rady hlasovali pro zvýšení sazeb), v tomto týdnu zveřejněna důležitá zpráva. Viceguvernér J. Frait totiž prohlásil, že si byl v květnu ohledně sazeb hodně nejistý a nakonec to u něj bylo 51 ku 49 ve prospěch ponechání sazeb. Pokud by v 1. čtvrtletí rostly mzdy v ČR rychleji (dozvíme se 5. 6.), než je prognóza ČNB (9,1 % r/r) a nepřekvapila by květnová inflace, tak by toto mohly být klíčové impulsy pro zvýšení sazeb v červnu. V každém případe z vyjádření centrálních bankéřů je stále jasnější, že dříve než ve 4. čtvrtletá se úrokové sazby snižovat nezačnou.

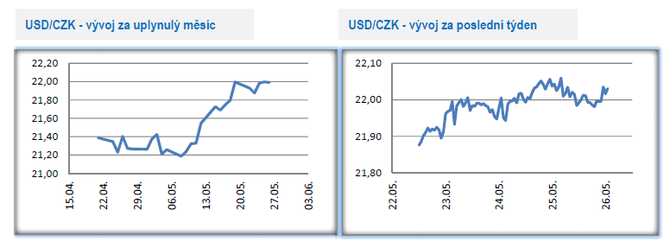

Vývoj USD/CZK

• Obchodování koruny vůči americkému dolaru v tomto týdnu ustrnulo v blízkosti hranice 22 CZK/USD, když posilování dolaru na EURUSD bylo částečně kompenzováno posilováním koruny vůči euru. Americký HDP v 1. čtvrtletí po zpřesnění vzrostl o 0,32 % k/k (1,3 % k/k anualizovaně oproti předběžnému odhadu 1,1 % k/k). Kladně do růstu HDP přispívala spotřeba domácností a vlády, negativně změna zásob a neutrálně zahraniční obchod. V 1. čtvrtletí poklesly zisky firemního sektoru (-2,8 % r/r). V kombinaci s dalšími zveřejněnými daty v USA se zvyšuje pravděpodobnost, že Fed na červnovém zasedání ještě jednou zvýší úrokové sazby.¨

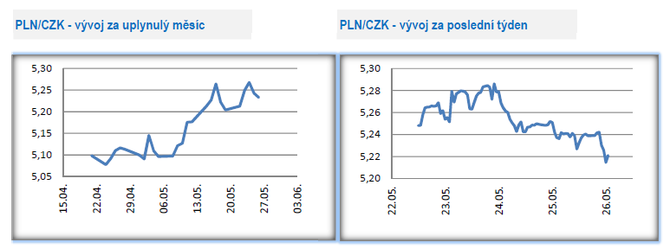

Vývoj PLN/CZK

• Obchodování koruny vůči polskému zlotému se v tomto týdnu udrželo v rozmezí 5,20 – 5,30 CZK/PLN. V první polovině týdne zlotý posiloval, ve druhé polovině zisky odevzdal. Prostor pro další výrazné posilování zlotého je podle nás stále více omezen a nyní se jeví pravděpodobněji, že se obchodování na chvíli stabilizuje v rozmezí cca 5,20 – 5,30 CZK/PLN.

• Tento týden byl v Polsku bohatý na nové makroekonomické statistiky. Maloobchodní tržby v dubnu vzrostly o 1,1 % m/m, avšak poklesly o 7,3 % r/r. Zdá se, že se situace v maloobchodu začíná stabilizovat a ve 2. čtvrtletí by mohly tržby začít růst. Tomuto scénáři nahrává svižný růst mezd (v soukromém sektoru v dubnu 12,1 % r/r), pomalu ustupující inflace a pokračující zlepšování spotřebitelské důvěry. Oproti maloobchodu průmyslová produkce v dubnu poklesla o 1,6 % m/m a o 3,4 % r/r. Pokles průmyslové produkce již dopředu avizoval např. index PMI (v dubnu 46,6 bodu). V průmyslu pokračuje ústup inflace, když v dubnu ceny výrobců zpomalily na 6,8 % r/r z březnových 10,3 % r/r.

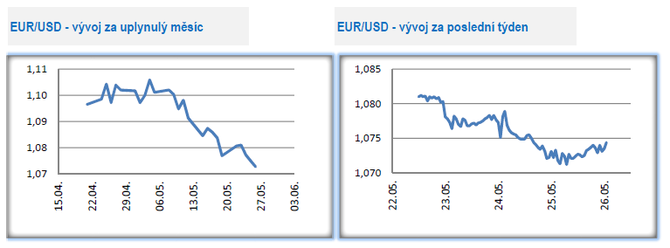

Vývoj EUR/USD

• Výhled na letošní růst německé ekonomiky se od začátku letošního roku postupně zlepšoval, ale poslední výsledky indexů podnikatelských nálad (primárně z průmyslu) začínají tento optimismus lehce kalit. Kompozitní index PMI v květnu podle předběžného odhadu sice vzrostl na 54,3 z dubnových 54,2 bodu, ale zároveň se ještě více otevřely nůžky mezi zpracovatelským průmyslem (pokles na 44,2 bodu - nejnižší hodnota indexu od poloviny roku 2020, kdy byl průmysl paralyzován pandemií Covidu19) a službami (růst na 57,8 bodu). Produkce v průmyslu podle PMI klesá a bohužel i zrychluje pokles nových zakázek. Právě nové zakázky jsou přitom důležitým indikátorem budoucího vývoje produkce. Výraznější pokles průmyslové produkce v Německu nepozorujeme především díky tomu, že podniky finalizují rozpracovanou výrobu, což však nebude trvat věčně. Právě proto je pro německý exportně laděný průmysl nezbytné oživení zahraniční poptávky. Zhoršení v květnu zaznamenal i německý index Ifo (pokles na 91,7 z dubnových 93,4 bodu). Konkrétně došlo k výraznému zhoršení ve složce očekávání u průmyslových podniků (-13,8 bodu je nejprudší meziměsíční propad od března 2022, tj. od napadení Ukrajiny).

Informace obsažené v tomto dokumentu jsou poskytovány společností AKCENTA CZ a.s. a slouží výhradně pro informační účely. Nejedná se o žádnou pobídku k nákupu či prodeji měn, finančních nebo kapitálových nástrojů. AKCENTA CZ a.s. poskytuje tyto informace v dobré víře ze zdrojů, které považuje za důvěryhodné. Zároveň nečiní žádné prohlášení ohledně přesnosti nebo úplnosti těchto informací a nepřebírá za obsah těchto informací žádnou právní zodpovědnost ani za případnou ztrátu nebo škodu, kterou by klient mohl utrpět. Bez předchozího souhlasu AKCENTA CZ a.s. nelze tento dokument ani jeho části kopírovat nebo dále šířit. (c) AKCENTA CZ a.s.

Miroslav Novák

Vystudoval obor Finance na Vysoké škole ekonomické v Praze a Finance a finanční služby na Vysoké škole finanční a správní. Zkušenosti v oblasti bankovnictví načerpal v UniCredit Group, kde působil na oddělení Treasury. Od roku 2010 pracuje jako analytik ve společnosti AKCENTA. K oblastem jeho zájmu patří především problematika měnových kursů. Miroslav Novák není ortodoxním zastáncem žádné ekonomické školy, což mu umožňuje hodnotit objektivně nejenom dění na finančních trzích, ale i na poli globální ekonomiky. Je autorem řady odborných článků a expertních komentářů, které pravidelně využívají přední česká i polská média.

AKCENTA CZ je jedním z nejvýznamnějších obchodníků s devizami na českém trhu a ve střední Evropě s více než 20 letou tradicí. Kromě výhodných individuálních kurzů pro nákup a prodej deviz a minimálních poplatků za zahraniční platební styk, nabízí i zajištění proti kurzovým rizikům (forwardové obchody a opce). Společnost aktivně působí také v Polsku, Maďarsku, Slovensku, Rumunsku, Německu a Francii. Klientské portfolio tvoří více než 46 tisíc subjektů, převážně malých a středně velkých firem orientovaných na export nebo import. Je držitelem licence platební instituce a obchodníka s cennými papíry udělenou ČNB.

Více informací na: https://www.akcentacz.cz/

Poslední zprávy z rubriky Okénko investora:

Přečtěte si také:

Prezentace

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)