Ještě dlouho do poklesu sazeb a podle GS a MS omezený prostor pro posilování akcií - Perly týdne

Goldman Sachs, či Morgan Stanley prostor pro posilování amerických akcií v letošním roce moc nevidí, opačného pohledu se ale stále drží Tom Lee. A Frederic Mishkin tvrdí, že americká centrální banka by ještě dlouho neměla ani uvažovat o snižování sazeb.

Akcie na konci letošního roku: Morgan Stanley v následující tabulce shrnuje svůj pohled na další vývoj na americkém akciovém trhu. Cíl pro hodnoty indexu S&P 500 na konci letošního roku je dán odhadovanými zisky pro rok 2024 a valuačními násobky. V základním scénáři banka očekává, že index uzavře na konci roku na 3900 bodech. S tím, že zisky pro rok následující odhaduje na 241 dolarů na akcii a poměr cen a zisků PE na 16,1:

Zdroj: Twitter

Zdroj: Twitter

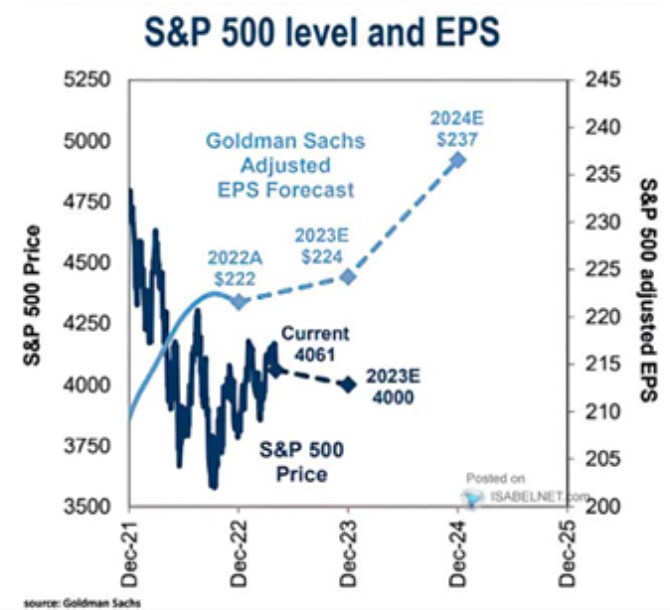

Goldman Sachs čeká pro letošní rok zisky ve výši 224 dolarů a pro rok příští 237 dolarů. Tedy o 4 dolary méně, než predikuje ve středním scénáři Morgan Stanley. Přesto Goldman Sachs hovoří o hodnotě indexu na 4000 bodech a příčinou jsou vyšší valuační násobky. Tato banka konkrétně počítá s PE na 16,8.

Lee stále býkem: Zatímco predikce Morgan Stanley i Goldman Sachs nehovoří o rally na akciovém trhu, Tom Lee ze společnosti Fundstrat zůstává stále býkem. Na CNBC shrnul svůj pohled následovně: Inflace rychle klesá, což umožní centrální bance skončit se zvedáním sazeb. A tento vývoj nahrává hladkému přistání americké ekonomiky a celkově dobrému prostředí pro akciový trh. K tomu investor míní, že „stranou sedí hodně hotovosti“, která může být použita na nákupy akcií. Lee dokonce tvrdí, že současné valuační násobky mohou v popsaném scénáři ještě růst. PE indexu S&P 500 počítané z konsenzuálního odhadu zisků pro příští rok se přitom pohybuje nad 18.

Lee hovořil i o scénáři, v němž by politický a společenský tlak donutily americkou centrální banku k tolerování inflace kolem 3 %. Fed by tedy svou politiku neutahoval dál ve snaze dosáhnout inflačního cíle na 2 %. Lee to nepovažuje za nejpravděpodobnější scénář, je to podle něj ale jedno z vysvětlení, proč se tak liší predikce vývoje sazeb ze strany Fedu na straně jedné a ze strany trhů na straně druhé. Pokud by se přitom tento scénář naplnil, podle investora by šlo o pozitivní vývoj pro akcie.

Lee se nedomnívá, že sazby půjdou letos dolů. Podle něj dluhopisové trhy ve svém očekávání dalšího vývoje sazeb přiřazují určitou pravděpodobnost tomu, že se zhorší tenze v sektoru regionálních bank a ty pak povedou k většímu tlaku na pokles sazeb. On sám ale s tímto scénářem nepočítá.

Mishkin obrat v sazbách nevidí: Známý ekonom Frederic Mishkin, který působil ve vedení Fedu, hovořil na CNBC o dalším vývoji monetární politiky. Poslední čísla týkající se inflace podle něj nemusí podporovat tezi, podle které by sazby měly už stagnovat a pak začít klesat. Ekonom poukázala na stále vysokou jádrovou inflaci a silný trh práce. Obojí podle něj znamená, že „Fed nemůže vyhlásit vítězství“. Inflace je „stále reálným problémem“, centrální banka ještě „dlouho neměla vůbec uvažovat o poklesu sazeb“.

Mishkin k uvedenému dodal, že existuje jedna divoká karta a tou je bankovní sektor. Fed má ale podle něj o tomto sektoru mnohem více informací, než veřejnost. A říká, že situace se uklidňuje. K tomu ekonom zopakoval, že velmi vážnou chybou by bylo uspěchané snižování sazeb. „Nikdo nemá rád vysoké sazby, ani Fed. Pokud by je ale nezvedal, bude je muset o to více zvedat v budoucnu, aby snížil inflační tlaky“, míní expert.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Okomentovat na facebooku

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz