3 rady, jak při investování neprodělat

Přemýšleli jste někdy, jestli raději investovat do akcií, dluhopisů nebo třeba zlata? Která investice se zrovna vyplatí, abyste neprohloupili a dosáhli pěkného zhodnocení? Prozkoumali jsme pro vás, jak by si vedly různě dlouhé investice do vybraných tříd aktiv od roku 1990 a máme pro vás 3 důležité rady.

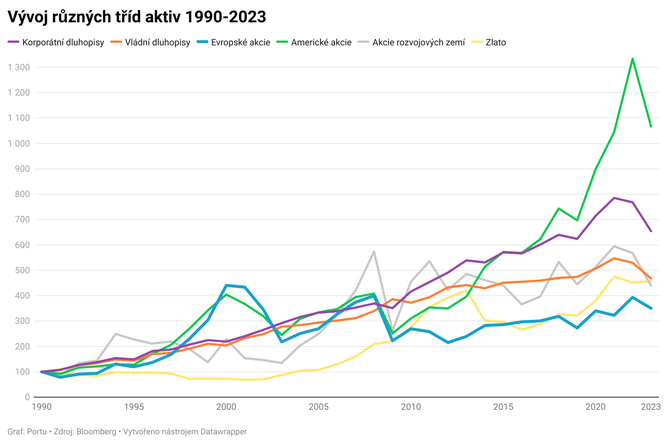

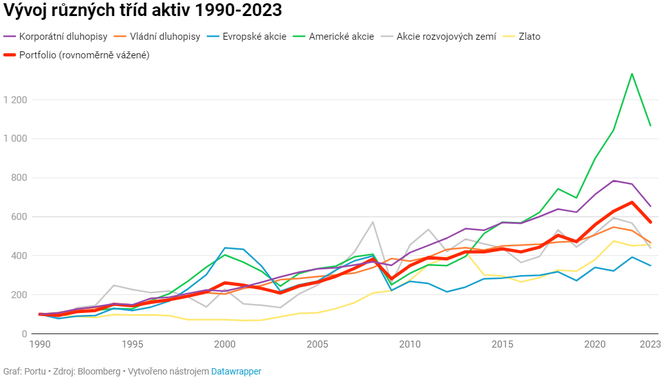

Každý, kdo investuje, chce dosáhnout co nejvyššího zhodnocení; hlavně ale nechce prodělat. Začněme proto tím, že se podíváme, jak by si vedla hypotetická investice 100 korun do 6 vybraných tříd aktiv od začátku roku 1990, pomineme-li nyní transakční náklady. Srovnáme tak vývoj akcií společností z Ameriky, Evropy a rozvojových zemí, ale i korporátních a vládních dluhopisů a zlata.

Pohledem na graf vidíme, že nejvyššího celkového výnosu dosáhly investice do akcií (např. americké akcie za posledních 30 let dokázaly prvotní vklad zhodnotit více než 10 krát), současně ale jejich hodnota během let nejvíce kolísala. Dluhopisy naproti tomu tolik nekolísaly, ale také je celkové zhodnocení nižší. Celkově od roku 1990 pak měly nejnižší výkonnost evropské akcie.

To je však jen pohled na celkové třicetileté období. Pojďme nyní prozkoumat různě dlouhé investice provedené v jednotlivé roky.

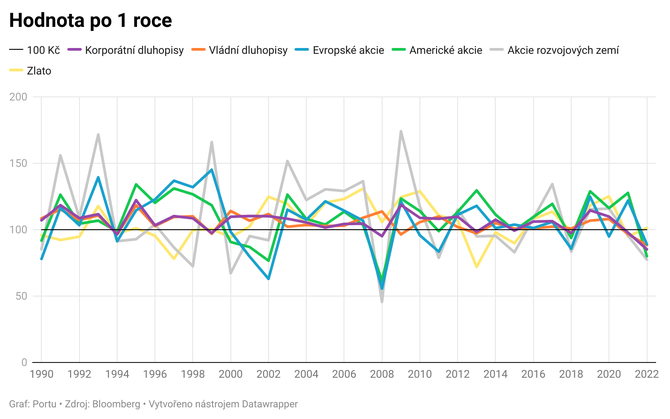

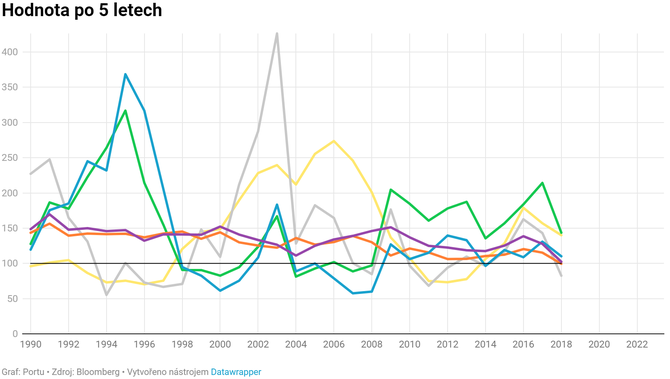

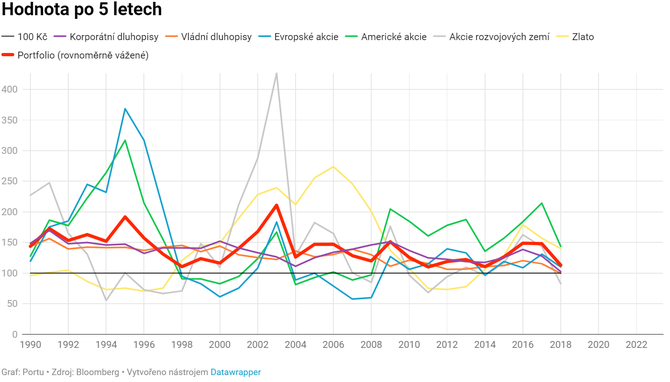

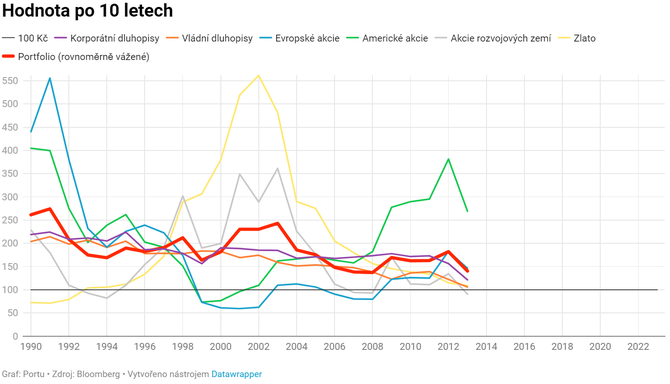

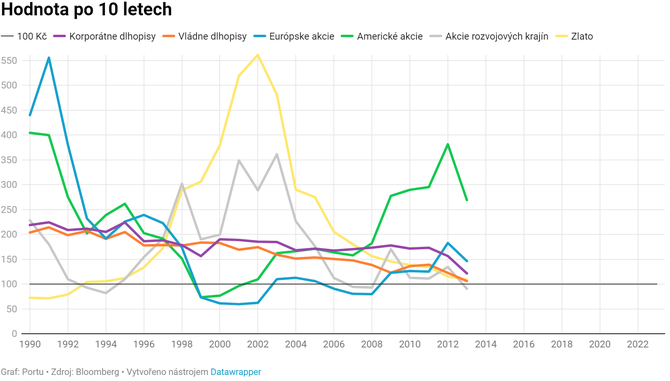

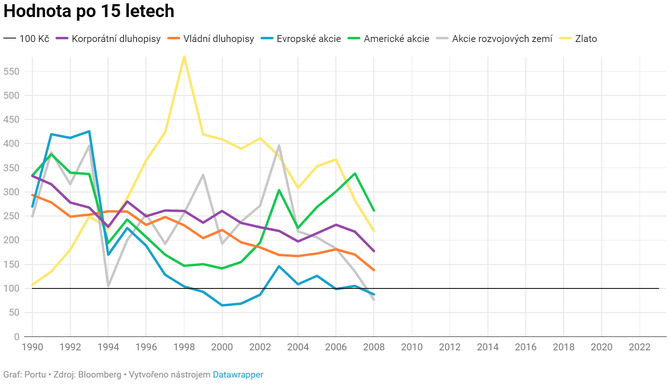

Následující grafy, ač se mohou zdát na první pohled trochu

složité, ukazují zajímavé srovnání hypotetické investice 100 korun do našich 6

vybraných tříd aktiv na období 1, 5, 10 a 15 let. Pro každý počáteční rok

investice je pak vynesena hodnota, jakou by vložená stokoruna měla, pokud by

trvala po uvedené období. Vždy je uvažována investice provedena na počátku

daného roku.

Podle toho, v jaký rok a na jak dlouho bylo zainvestováno,

liší se výsledné výnosy. Vidíme však několik důležitých poznatků:

- Riziko, že bude investice ztrátová se s rostoucí délkou investování výrazně snižuje. Zatímco u jednoroční a pětileté investice bychom pro různé třídy aktiv našli mnoho let, ve kterých by investor skončil se svou investicí ve ztrátě, na patnáctiletém horizontu už byla většina modelových investic ziskových. V nepatrné ztrátě se v případě tohoto horizontu nachází pouze evropské akcie a akcie rozvojových zemí.

- Historicky nalezneme mnoho období, kdy výkonnost dluhopisů nebo zlata překonala výkonnost akcií. To, že dosahují akcie dlouhodobě nejvyššího zhodnocení neznamená, že tomu tak je i pro každý jednotlivý rok. Například v době finanční krize v roce 2008, kdy akcie propadly za rok i o 50 %, rychle rostla cena zlata a dařilo se i dluhopisům. Desetiletá investice do zlata započatá například mezi lety 2000-2002 byla tak kvůli krizi doslova „zlatým dolem“ – vloženou stokorunu zpětinásobila. Kdo však v roce 2000 mohl finanční krizi tušit, že?

- S delším horizontem se celkové průměrné zhodnocení našich tříd aktiv posouvá stále výše. Zatímco u roční investice mohl investor čekat, že z vložené stokoruny bude s největší pravděpodobností něco mezi 90 – 120 korunami, při horizontu 10 let se již průměr pohyboval nejčastěji mezi 200-240 korunami.

Poslední poznatek je obzvláště důležitý, jelikož na jeho základě je postaven celý princip diverzifikace. O té se více detailů a matematických základů dočtete například v tomto článku. Zde si však spíše ukážeme její praktický význam na našich zkoumaných třídách aktiv a reálných datech za posledních 32 let.

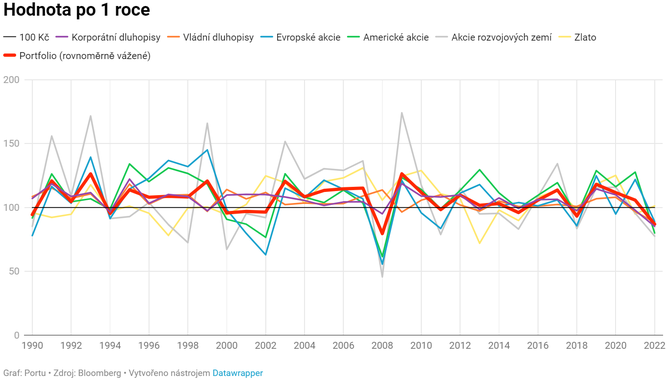

Pokud bychom totiž na počátku každého roku neinvestovali do jednotlivých tříd aktiv, ale naši stokorunu rovnoměrně rozložili mezi všech 6 tříd, celkové výsledky by se výrazně stabilizovaly.

Výnosy takto diverzifikovaného portfolia by v průběhu let mnohem méně kolísaly. Jednoletá investice do takového portfolia by se od roku 1990 dostala do ztráty sice 8krát – nejhůře však dopadla se ztrátou jen 14 % v roce 2008 za krize, kdy se například americké akcie propadly o 37 %.

Současně například již u investice trvající 5 let by se od roku 1990 nenašel žádný rok, od kterého by investice do modelového diverzifikovaného portfolia skončila ve ztrátě. „Nejhůře“ by dopadla ta, která započala v roce 1998 – její celkový výnos by byl 13 %, což odpovídá ročnímu zhodnocení cca 2,5 %.

A pro zajímavost – u investice na 15 let byl ve zkoumaném

období pouze 1 rok, od kterého by se hodnota investované stokoruny

nezdvojnásobila. Ta samá investice by ale vzrostla minimálně o 60 %.

Jak ukazuje i tento graf výše, diverzifikace napříč třídami

aktiv zmírňuje kolísání hodnoty a stabilizuje výnosy. Rozmezí, ve kterém se

průměrné roční zhodnocení pohybují, se s rostoucí dobou investice stále více

zužuje. Zužuje se tedy variabilita výsledků, které může investor od své

investice očekávat.

Byl-li od roku 1990 anualizovaný výnos jednoroční investice

do diverzifikovaného portfolia v rozmezí od -20 do +26 %, u investice na 15 let

se již ustálil na úzkém rozmezí od +3 do +8 % ročně.

Anualizované výnosy modelového portfolia rovnoměrně váženého mezi našich 6 zkoumaných tříd aktiv pak shrnuje následující tabulka.

Jaké jsou tedy 3 základní rady, abyste u investování neprodělali?

Investujte do široce diverzifikovaného portfolia.

Neinvestujte jen do jedné třídy aktiv (nebo třeba dokonce jen jediné akcie,

dluhopisu, fondu…), ale naopak se snažte svou investici rozmístit do několika

různých tříd aktiv současně. Mějte portfolio složené z akcií různých geografických

oblastí, dluhopisů od různých vydavatelů a třeba jej doplňte i o komoditu jako

je zlato. Každá aktivum se chová trochu jinak a jejich spojením zvyšujete své

šance na úspěšnou investici.

Investujete-li s Portu, tohle řešit nemusíte, jelikož naše

portfolia jsme pro vás již diverzifikovali, abyste se tím vy zabývat nemuseli.

Myslete dlouhodobě. Spíše než snažit se načasovat tu

správnou chvíli nákupu zkuste přemýšlet, jak můžete své peníze zainvestovat na

co nejdelší dobu. Jak jsme viděli výše, čím delší je investiční horizont, tím

více se stabilizují roční výnosy – bez ohledu na dobu, kdy bylo zainvestováno.

Krátkodobý propad berte jako příležitost k levnějšímu

nákupu. I široce diverzifikovaná portfolia mají občas období, kdy jejich

hodnota klesá – to je v investování běžné, ceny aktiv rostou i klesají.

Nechcete-li na své investici prodělat, nevybírejte z ní peníze v době takového

zakolísání. Naopak vnímejte pokles cen, jako slevy v obchodech – máte možnost

nakoupit aktiva levněji a po nárůstu jejich hodnoty zpět tak vydělat celkově

více.

Tak na nic nečekejte a začněte do diverzifikovaného

portfolia investovat jednoduše co nejdříve – třeba rovnou hned, registrací na

Portu.

Data: Bloomberg; výpočty Portu, uvedené příklady a výpočty slouží k ilustrativním účelům, transakční a jiné náklady nejsou uvažovány

Jako reprezentanti vybraných tříd aktiv jsou použity

následující indexy:

Akcie rozvojových zemí – MSCI Emerging Markets Index

Americké akcie – S&P 500

Korporátní dluhopisy – Bloomberg Barclays US Corporate Index

Vládní dluhopisy – Bloomberg Barclays US Treasury Index

Evropské akcie – EUROSTOXX 50

Zlato – LBMA Gold

_______________________________________

Na co si dát po přečtení tohoto článku pozor?

– Článek není investičním doporučením

– Historická výnosnost není nikdy zárukou budoucích výnosů

– Investice na kapitálových trzích jsou vždy rizikové

– Portu negarantuje dosažení výnosů z investice na kapitálových trzích

– Nejste si jistí, jaký rizikový profil je pro vás vhodný nebo zda je pro vás vhodné například tematické investování? Vyplňte si náš investiční dotazník a my vám poradíme.

Marek Pokorný

Marek se o problematiku finančních trhů začal zajímat již při studiu a kariéru v tomto odvětví započal na pozici reportéra akciových novinek. Nyní pracuje jako analytik finančních trhů a ekonomiky ve společnosti Portu a snaží se lidem přiblížit svět investování. Pravidelně přispívá jak články na blog tak tiskovými zprávami do médií s cílem informovat veřejnost o aktuálním dění na trzích.

Portu je první česká robo-advisory investiční platforma a lídr na českém trhu. Umožňuje bez jakýchkoliv závazků a s nejnižšími poplatky na trhu investovat do globálně diverzifikovaných portfolií složených na míru potřebám a cílům každého investora.

Více na https://www.portu.cz.

Poslední zprávy z rubriky Finanční rady:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)