Americké akcie a dluhopisy vysílají rozdílné signály. Zvítězí optimismus nebo obavy z recese?

První čtvrtletí roku 2022 skončilo a zdá se, že americké akciové a dluhopisové trhy signalizují naprosto odlišné výhledy, takže si investoři musí vybrat, který z nich bude převládat.

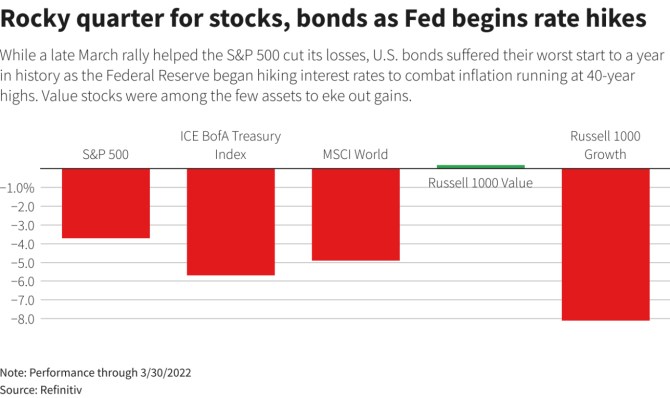

Index S&P 500 se vrátil z poklesu o téměř 13 % a zakončil čtvrtletí se ztrátou 4,9 %. Oživení na akciích tak dokázalo vzdorovat obavám z přísnější měnové politiky i geopolitické nestability pramenící z války na Ukrajině. Mnozí investoři do akcií dokonce krčí rameny i nad inverzí ostře sledované části výnosové křivky amerických dluhopisů, která předpovídala minulé recese.

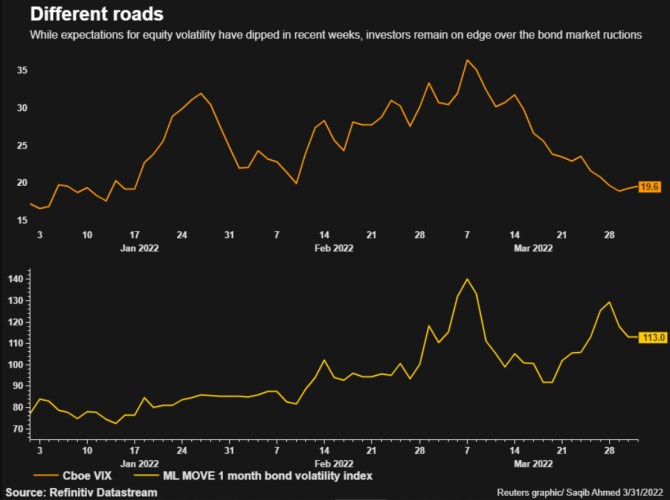

Podobně index CBOE Volatility Index, který je považován za měřítko strachu na akciových trzích, není daleko od svých ročních minim. Investoři, zdá se, připisují obrat akcií čemukoli od kvartálního vyvažování až po nákupy drobných investorů. Naopak index ICE BofAML MOVE, který sleduje volatilitu výnosů státních dluhopisů, zároveň zůstává zvýšený.

„Trhy s úrokovými sazbami jsou velmi konzistentní ve vyprávění příběhu, kdy se Fed chystá způsobit ekonomice nějaké škody, (zatímco) rizikové trhy ve skutečnosti neodvedly dobrou práci při stanovení ceny jakékoli významné škody ve výhledu růstu,“ řekl Edward Al Hussainy, hlavní analytik pro úrokové sazby a měny ve společnosti Columbia Threadneedle. "Jeden z těchto příběhů je špatný."

Jedním ze zdrojů sporu mezi investory je výnosová křivka, kde sazby pro dvouleté státní dluhopisy na začátku tohoto týdne krátce vzrostly nad sazby pro 10leté státní dluhopisy. Tato inverze je znepokojivá, protože podle údajů Truist Advisory Services předcházela šesti ze sedmi recesím od roku 1978. Někteří investoři však uvedli širokou škálu důvodů, proč se prediktivní signál tentokrát nemusí uplatnit, včetně účinků masivního stimulu Fedu kvůli COVID-19 na trhy.

Recese následovaly po minulých inverzích s průměrným zpožděním 16 měsíců a během 12 měsíců po inverzi už zaznamenal index S&P 500 průměrný zisk 11 %, ukázaly údaje společnosti Truist. Celkově S&P 500 ztratil během čtyř recesí od roku 1990 v průměru 8,8 % podle údajů CFRA.

„Bereme tuto (akciovou) rally jako určitý dar,“ řekl Sameer Samana, senior stratég globálního trhu z Wells Fargo Investment Institute. „Pokud jste nemohli omezit svou expozici na některé spekulativní oblasti trhu před korekcí, teď je váš čas.“

Mark Haefele, hlavní investiční ředitel UBS Global Wealth Management, varoval investory před přehnaným výkladem hojnosti akcií nebo pochmurnosti na dluhopisovém trhu. Společnost přesto snížila svůj výhled růstu globálních zisků a nyní očekává mírnější růst akcií s cílem 4 700 bodů na S&P 500 na konci roku. Index ve čtvrtek uzavřel na 4 530,41 bodech.

Jiní poukázali na to, že rozdíl mezi výnosy 3měsíčních a 10letých státních dluhopisů (další ostře sledovaný ukazatel) je kladný přibližně o 180 bazických bodů. To je znamení, že Fed má stále prostor přeřadit, než trh začne naceňovat recesi, řekl Gary Cloud, portfolio manažer Hennessy Funds.

Ačkoli bankéři uvedli, že by na jednom zasedání mohli zvýšit sazby až o 50 bazických bodů, pokud by to bylo opodstatněné, a investoři letos naceňují zpřísnění zhruba o 200 bazických bodů, „nechce Fed zpřísňovat natolik, aby to způsobilo recesi,“ řekl Cloud.

Další odborníci jsou však skeptičtí ohledně toho, zda bude Fed schopen zařídit měkké přistání. Tim Murray, stratég kapitálových trhů u T. Rowe Price, se přesouvá do komoditních a defenzivních sektorů akciového trhu a zároveň zvyšuje alokace do dluhopisů s delší durací, což jsou aktiva, o kterých věří, že se jim během poklesu bude dařit. "Jakmile Fed začne navyšovat, je velká šance, že v relativně blízké budoucnosti budeme mít recesi," řekl Murray. "Mám pocit, že investoři se toho dostatečně neobávají."

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)