Nejdůležitější číslo pro akcie

Morgan Stanley předpokládá, že globální ekonomická aktivita se někdy v polovině roku 2023 dostane na předpandemický trend. S tím souvisí jedno číslo, které bychom mohli z hlediska hodnoty globálních akciových trhů považovat za nejdůležitější. Podíváme se na něj a na zmíněné projekce od MS.

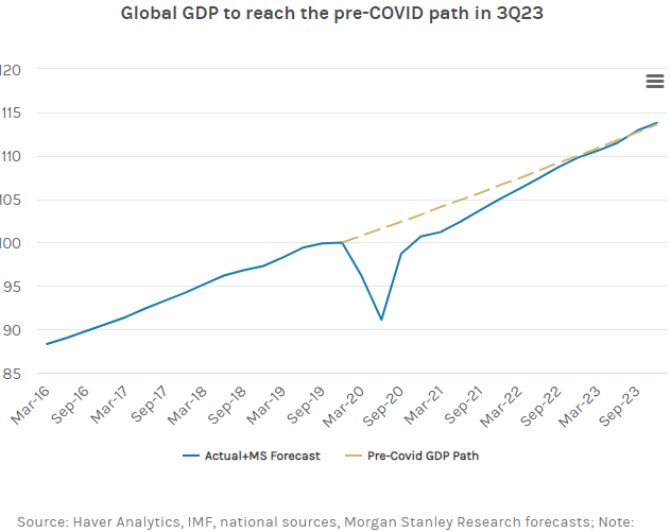

1. Trend a potenciál: Konkrétní vývoj predikovaného vývoje globálního produktu a jeho přistání na předpandemický trend ukazuje následující graf. Vidíme prudké rozevření mezery mezi trendem a skutečným produktem v roce 2020, následné rychlé uzavírání vzniklé propasti, ale také zlom, který přinesl výrazné zvolnění tempa této uzávěrky:

Zdroj: Morgan Stanley

2. Nejdůležitější číslo pro akcie: Ono v úvodu zmíněné klíčové číslo pak je 3,4 %. Jde o roční tempo růstu implikované oním trendem. A pokud by mělo jít o skutečně dlouhodobý ukazatel výkonu globální ekonomiky, mohlo by jít skutečně o výrazného kandidáta na nejdůležitější číslo pro globální akciové trhy. Tedy pokud předpokládáme, že ceny na nich obchodovaných akcií úzce souvisí s hodnotami akcií. Respektive s jejich odhady.

Hodnota vlastního jmění společnosti a jejích akcií je totiž obvykle odhadována tak, že pro několik let jsou používány konkrétní projekce toho, co firma svým akcionářům vydělá. A pak je počítána takzvaná perpetuita. Tedy hodnota po období konkrétních projekcí, odvíjející se většinou od předpokladu, že firma tu bude navždy. Stejná logika platí u celého trhu. Vezměme si jednoduchý příklad:

Celkové dividendy na trhu dosahují 10 dolarů a očekává se, že budou růst o 6 % ročně. Pro prvních 10 let máme konkrétní projekce (cca obvyklý časový standard), pak počítáme zmíněnou perpetuitu (zde se růsty u obou období neliší). S požadovanou návratností 10 % nám vyjde celková kapitalizace trhu na 250 dolarech. A z toho současná hodnota oné perpetuity tvoří 173 dolarů, tedy 70 %.

Pointa tohoto jednoduchého příkladu je také jednoduchá: Celková hodnota akcie, či celého trhu je výrazně ovlivněna tím, jaké růstové odhady přijmeme ohledně dlouhého období. I malá změna predikovaného tempa růst tu má citelný dopad na výsledný odhad hodnoty. V tomto případě jsme pro terminální hodnotu použili oněch 6 %, což bychom dostali jako výsledek onoho 3,4% reálného růstu a cca 2,5% dlouhodobé inflace. S předpokladem, že dividendy budou dlouhodobě kopírovat vývoj v celé ekonomice.

Mohli bychom namítnout, že při odhadu hodnoty akcie, či akcií jde stále jen o jedno z čísel: Vedle reálného a nominálního růstu tu máme ještě požadovanou návratnost, tedy bezrizikové sazby a rizikové prémie. Jenže na stranu druhou jsou minimálně bezrizikové (neutrální) sazby v delším období právě funkcí toho, jak rychle ekonomika roste. A rizikové prémie také – u nich ve smyslu volatility růstu.

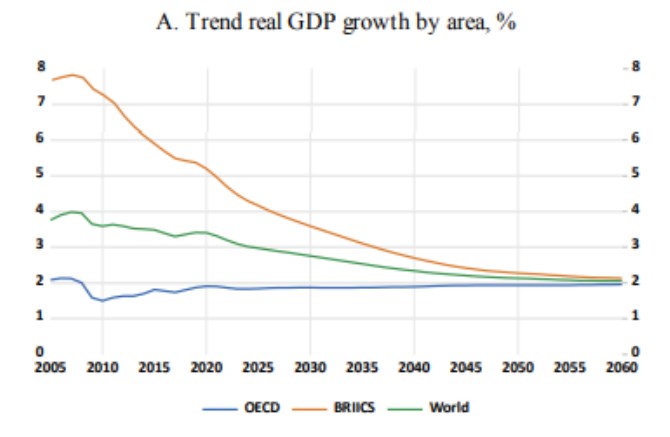

3. To „správné“ číslo: Pokud pohlédneme na následující graf z dílny OECD, nalezneme v něm predikce dlouhodobého růstu celé globální ekonomiky, rozdělené ještě na vyspělé země a BRICS:

Zdroj: OECD

Tyhle projekce byly dělány v roce 2018, neodráží tedy pandemický vývoj, ale ani Morgan Stanley nepředpokládá, že by jím byl onen trend ovlivněn. OECD nepočítá s trendem, ale odhaduje vývoj produktivity práce, množství kapitálu a práce a vyšlo jí, že globální růst by měl postupně konvergovat ke 2 %. Kolem nějakých 3,4 %, či nad nimi se prý bude pohybovat jen do roku 2025. Takže kdyby v prvním grafu nebyl trend, ale potenciál, již brzy po roce 2023 by se přímka stala křivkou a začala se ohýbat směrem dolů.

Pro zajímavost: Pokud bychom v onom akciovém numerickém příkladu nepoužili onen terminální růst ve výši 6 %, ale 4,5 % (jen 2 % reálného růstu plus inflace), vyšel by nám odhad hodnoty 181 dolarů (vs 250 dolarů) A terminální hodnota by z toho byla 208 dolarů, tedy asi 60 %.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)