Investice do nemovitostních společností - správná volba?

Málokde se investování do nemovitostí těší takové popularitě jako v Česku a na Slovensku. Pro řadu lidí představují nemovitosti poměrně konzervativní způsob, jak zhodnocovat peníze a zároveň jim umožňuje dosáhnout na relativně stabilní příjem v podobě vybíraných nájmů. Jenže vyšší ceny spolu s vyššími úroky na hypotečních úvěrech dělají tento způsob investování stále nedostupnější a řadě lidí se dveře ke vlastnictví nemovitosti uzavírají. Naštěstí existují i jiné způsoby, jak získat záběr na nemovitostní trh, a to bez ohledu na to, kolik máte peněz. Asi nejoblíbenější alternativou je investování do realitních investičních společností (REIT) nebo do firem, které nemovitosti budují a spravují, a to skrze burzovně obchodovatelné fondy (ETF).

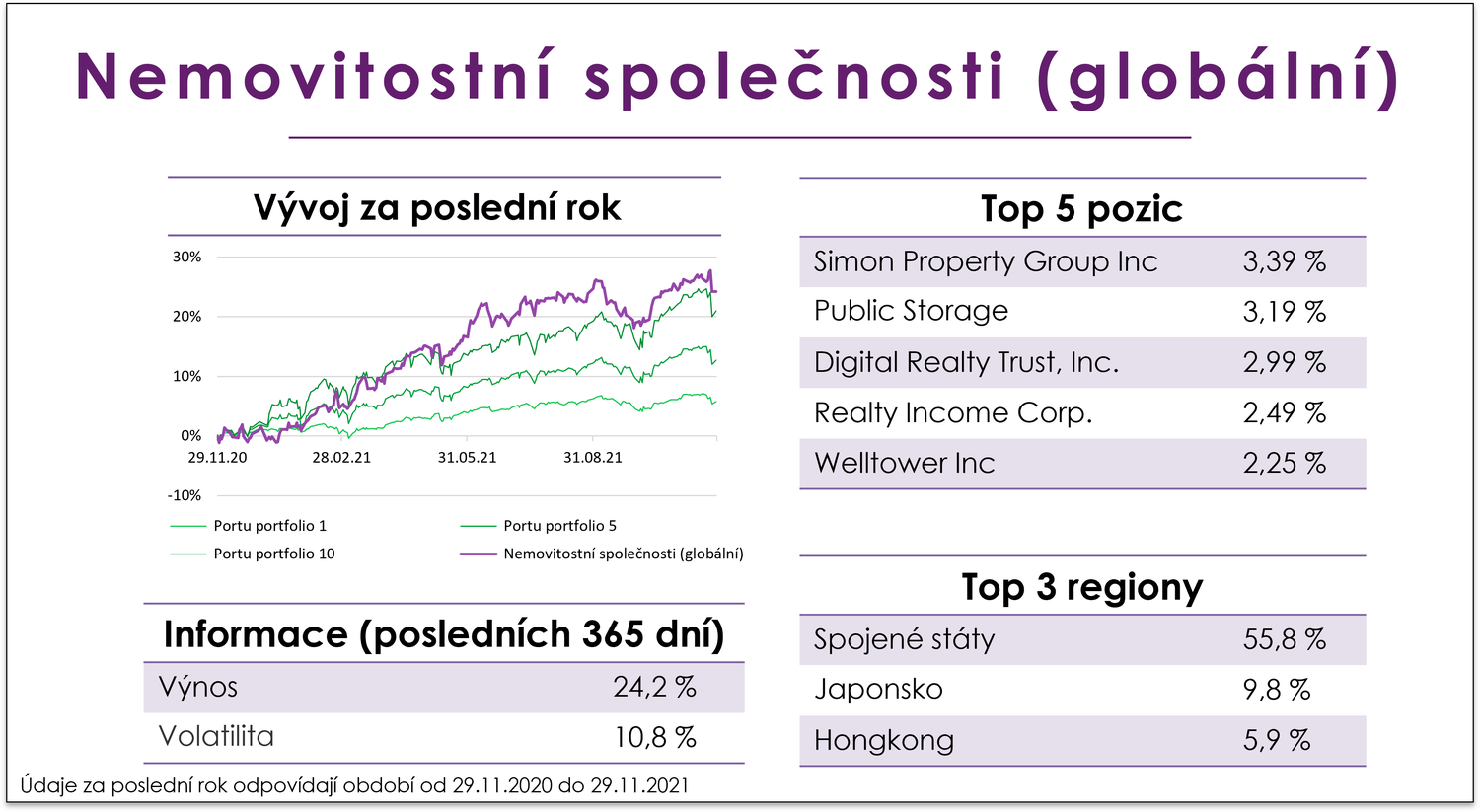

Například v rámci Portu strategií lze narazit na instrument nazvaný „Nemovitostní společnosti (globální)“. Pod ním se skrývá burzovně obchodovatelný fond (iShares Developed Markets Property Yield UCITS ETF) složený z více než 300 společností podnikajících v realitním sektoru. Ty nejsou vybrány náhodně a musí splňovat některá kritéria. Součástí jsou tak například pouze firmy:

- které podnikají v oboru realit ve vyspělých státech světa (s výjimkou Řecka) a

- jejichž výhled na dividendový výnos přesahuje 2 % ročně.

Ohledně dividendového výnosu u tohoto ETF je důležité zmínit, že veškeré peníze jsou reinvestovány, čímž odpadá povinnost řešit některé daňové povinnosti a zároveň díky složenému úročení dochází k efektivnějšímu zhodnocování peněz. Naopak pokud hledáte instrument, který dividendy vyplácí a nabízí tak možnost „pasivní renty“, je třeba zvolit distribuční variantu.

REIT – důležitá součást

Nejdůležitější součástí tohoto ETF jsou realitní investiční společnosti, které se od klasických firem na burze v některých aspektech liší. Lze si je představit jako fondy, které místo akcií firem drží celé nemovitosti. Zatímco podílové fondy získávají pro své klienty peníze skrze dividendy a kapitálový výnos (růst cen akcií), v případě REIT společností plyne výnos z nájmů a růstu cen nemovitostí. U nejdůležitějšího amerického trhu musí mít daná firma zainvestováno v nemovitostech přes 75 % svého kapitálu a stejný poměr výdělků musí ze samotných nemovitostí také pocházet. Zisk, případně alespoň 90 % z něho, musí firma následně vyplácet svým akcionářům. Přesně daná pravidla zajišťují společnosti statut REIT a investorům alespoň určité vodítko do čeho vlastně investují.

V rámci instrumentu „Nemovitostní společnosti (globální)“ lze narazit hned na několik typů realitních investičních společností. Mezi ně patří:

- Retailové REIT - Necelou pětinu investičního instrumentu tvoří realitní investiční fondy, které se zaměřují na pronajímání obchodních prostor. Nejčastěji vlastní nákupní střediska, outletová centra nebo samostatně stojící maloobchodní nemovitosti. Ve chvílích, kdy se ekonomice daří, je to relativně jednoduchý byznys – prodejci mají s vlastníkem uzavřené dlouhodobé nájmy a často z existence jednotlivých obchodů benefitují i další nájemníci. Horší je situace v dobách recese, kdy lidé na nákupech šetří. V takové chvíli hrozí neplacení nájmů a dlouhodobě slabší zájem o pronájem prostor. Retailové REIT tak přinášejí velmi zajímavou dividendu doplněnou relativně vysokou volatilitou a navázanou na stav ekonomiky. V rámci ETF do této skupiny spadá například společnost Simon Property Group (SPG) nebo Realty Income Corporation (O).

- Kancelářské REIT - Další obsáhlou kategorií jsou realitní investiční společnosti, které skupují a pronajímají kancelářské prostory. Zatímco dříve šlo ve srovnání s ostatními typy o velmi žádané a pro řadu lidí nadhodnocené příležitosti, poslední roky přinesly výraznou změnu. Nucený home office se v řadě případů nad očekávání ujal a kancelářské realitní investiční fondy zahalily obavy, jestli bude o jejich prostory v budoucnu vůbec dostatečný zájem. To z nich na druhou stranu dělá zajímavou příležitost, kdy se většina společností pohybuje hluboko pod předcovidovými valuacemi. I zde platí velmi podobné podmínky jako u retailu, a to jsou dlouhodobé nájmy spolu s vysokou citlivostí na ekonomický cyklus. V rámci ETF jde například o společnost Boston Properties (BXP) nebo Kilroy Realty (KRC).

- Rezidenční REIT - Část realitních investičních společností zahrnutých v ETF se specializuje na kupování a pronajímání bytových prostor jednotlivcům. Obvykle tyto společnosti nakupují nemovitosti ve velkých městech, kde vysoká cena nutí více lidí využívat nájemního bydlení. Valuace jsou často závislé na aktuální situaci na trhu práce, kdy více otevřených pozic ve velkých městech vede k přílivu nových obyvatel a tím pádem ke zvýšení zájmu o bydlení. Příkladem v rámci ETF je například společnost AvalonBay Communities (AVB) nebo Equity Residential (EQR).

- Ubytovací REIT - Minoritní část tvoří také realitní investiční společnosti, které investují do hotelů, motelů a dalších ubytovacích zařízení. I v tomto případě jde o byznys výrazně postižený koronavirovou pandemií, která zapříčinila ochlazení zájmu. Co se týče vztahu k reálné ekonomice, expanze i recese se výrazně propisují do valuací a tento sektor je tak na vývoj ekonomiky možná úplně nejcitlivější. Příkladem je společnost Apple Hospitality REIT (APLE), která vlastní několik stovek hotelových budov, včetně některých pod značkou Marriott nebo Hilton.

- Diverzifikované a jiné REIT - Stejně jako vy diverzifikujete své portfolio, i řada realitních investičních společností rozrůzňuje své investice. Do svého portfolia tak zařazují odlišné typy budov, čímž na jednu stranu mohou ztrácet svoji konkurenční výhodu, na druhou stranu tím však získávají zajištění proti poklesu v jedné oblasti. Narazit lze zároveň i na další typy specializovaných realitních společností – některé nakupují pouze zdravotnické zařízení, jiné se zase specializují na skladovací prostory. Výhodou nakupování diverzifikovaného ETF je záběr na všechny tyto typy.

Součástí ETF ovšem nejsou pouze realitní investiční fondy, ale i klasičtí developeři, kteří investují peníze do výstavby za účelem následného prodeje. Příkladem v ETF je například japonská firma Mitsubishi Estate.

Výhody a nevýhody investice

Stabilní dividenda

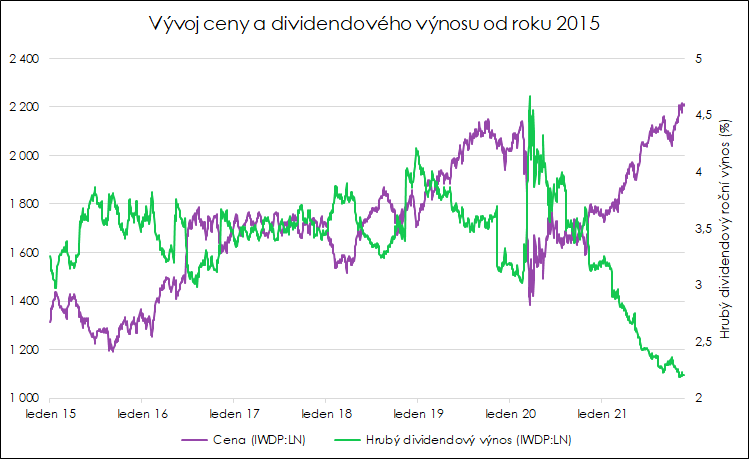

Realitní společnosti nabízejí obvykle vysokou dividendu, která u nejvíce zastoupených REIT nepodléhá rozhodnutím managementu, ale předem stanoveným pravidlům. V případě tohoto instrumentu se dividenda aktuálně pohybuje na úrovni 2–2,5 % a je v plné výši reinvestována. To zajišťuje určitou konzistentnost, byť samotná hodnota samozřejmě může výrazně kolísat. To lze pozorovat na grafu níže, kde stabilní dividenda není ovlivněna propady a při poklesu hodnoty podkladového aktiva její procentuální hodnota logicky roste (pro zobrazení dividend je v grafu využit vývoj srovnatelného ETF, které se ovšem liší v distribuci dividend a obchodované měně).

Vysoká dividenda ovšem může představovat i určitou nevýhodu. Pokud společnost musí rozdělit většinu svého zisku akcionářům, snižují se její příležitosti na akvizici nových projektů a „uměle“ je tak zpomalován její růst.

Potenciál vysokého výnosu

Realitní společnosti těží jak z pronájmu a provozování nemovitostí, tak z jejich zhodnocení. Na rozdíl od běžných lidí spravují nemovitostní portfolio profesionálové, kteří jsou schopni využít řady příležitostí, které trh v různých chvílích nabízí. To dělá z realitních investic v kombinaci s vysokou dividendou velmi zajímavou příležitost z pohledu kombinace výnosu a rizika.

Přístup k trhu s nemovitostmi

Jednou z nejvýraznějších výhod, kterou tato investice poskytuje, je jednoduchý přístup k nemovitostnímu trhu. Jak už bylo zmíněno na začátku, investice do nemovitostí vyžaduje kromě času také nemalé množství kapitálu. Při menším portfoliu dokáže koupě nemovitosti výrazně přeměnit rozložení investic a dochází tak ke snížení diverzifikace. Burzovně obchodovatelné nemovitostní fondy ale nabízejí možnost, jak získat i s menším kapitálem záběr na tento trh a zároveň jak neohrozit rozložení svých investic.

Diverzifikace portfolia

Právě nedostupnost nemovitostí vede k tomu, že řada investorů tuto složku ve svém portfoliu zcela ignoruje. Přitom většina expertů se shoduje, že nemovitosti mají místo v investičních strategiích i u drobných investorů. Navzdory tomu, že jde také o akcie, realitní sektor se přeci jen v řadě aspektů liší a často tak nabízí protiváhu ve vztahu k akciím a dluhopisům.

Vysoká likvidita

Na rozdíl od klasického vlastnictví nemovitostí je výhodou investice do nemovitostních fondů vysoká likvidita. Pokud se rozhodnete pozici odprodat, můžete tak učinit takřka okamžitě, bez nutnosti realitních agentur a bez zbytečných nákladů. Odpadá tak jeden z hlavních problémů, které nemovitosti z investičního pohledu nesou.

Závislost na úrokových sazbách

Velmi jednoduše řečeno, pokud úrokové sazby stoupají, akcie v realitním sektoru klesají. Platí to i u klasických akcií, ale u realit a zejména u REIT je korelace velmi silná. Důvod je relativně prostý, a to že investoři počítají s určitou výnosovou prémií vůči bezrizikově vnímaným státním dluhopisům. Představte si situaci, že výnos na 10letých amerických vládních dluhopisech je 2 % a dividendový výnos z realitního fondu činí 4 %. Pokud vzrostou sazby v ekonomice a zvýší se výnosy u státních dluhopisů na 3 %, měl by stoupat i vyžadovaný výnos u realitního fondu. Jak už bylo nastíněno v prvním grafu, platí zde inverzní vztah. Aby výnos stoupal, musí dojít k poklesu hodnoty.

Tento vztah samozřejmě neplatí bezpodmínečně a vždy, což nedávno ukázala koronavirová pandemie. Úrokové sazby zamířily prudce dolů, ale zároveň došlo k poklesu valuací i u investičních realitních fondů. Naplno se totiž projevily obavy investorů ohledně dopadů pandemie. Přesto je důležité mít tuto historickou korelaci na paměti.

Vysoká volatilita

Pokud se podíváte na vývoj nemovitostí a nabízeného fondu, na první pohled si všimnete výrazně vyšší volatility. Zatímco ceny nemovitostí se v posledních letech pohybovaly víceméně lineárně v pozitivním směru, u nabízeného instrumentu to neplatí. Jeho vývoj závisí na příjmech obsažených společností, příjmy společností potom na řadě ekonomických faktorů. Nelze tak očekávat, že vývoj ETF bude přesně kopírovat situaci na světovém trhu s nemovitostmi.

Vhodná investice?

Navzdory na závěr zmíněným nevýhodám je investice do nemovitostního sektoru skrze ETF skvělou příležitostí, jak benefitovat z daného trhu a zároveň doplnit své portfolio o další méně korelovanou složku. Ostatně v nemovitostní složku věří i naše investiční komise a stejný instrument je součástí některých klasických Portu portfolií. Opět ale platí, že je důležité zhodnotit svůj investiční horizont, přístup k riziku a až na základě toho se rozhodovat o případném zařazení do portfolia. Instrument zaměřený na globální nemovitostní společnosti může podléhat vysoké krátkodobé volatilitě a hodí se tak spíše do portfolií dlouhodobých investorů, kteří netrpí averzí k riziku.

Vratislav Zámiš

Vráťa se stará o analytickou podporu týmu a společně s ostatními řeší každodenní úkoly. Mimo jiné přispívá na blog Portu, kam přináší aktuální informace z finančních trhů a zajímavosti ze světa financí.

Portu

Portu je první česká robo-advisory investiční platforma a lídr na českém trhu. Umožňuje bez jakýchkoliv závazků a s nejnižšími poplatky na trhu investovat do globálně diverzifikovaných portfolií složených na míru potřebám a cílům každého investora.

Více na https://www.portu.cz.

Poslední zprávy z rubriky Finanční rady:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz