Edison a akcie pro rok 2030

Když Morningstar na konci září psala o 24 akciích pro rok 2030, poukazovala na několik odvětví s potenciálně zářnou budoucností. V rámci nich pak vybrala pár akcií, které by z ní měly těžit nejvíce. Patřily sem konopné akcie, téma 5G sítí, elektromobilita, k tomu velké farmaceutické společnosti a biotechnologie. Elektromobilitě se tu věnuju poměrně často, o konopných akciích jsem tu kdysi psával, nyní na ně mám smíšený pohled. Farma a hlavně 5G sítě nejsou mými tématy a věnovat bych se tak chtěl poslednímu odvětví, o kterém Morningstar hovoří – obnovitelným energiím (které konec konců úzce souvisí, či by měly souviset, s elektroauty).

Stratég firmy Travis Miller se domnívá, že podíl obnovitelných energií na výrobě elektrické energie by měl vzrůst ze současných 7 – 8 % na nějakých 22 % v roce 2030. Tahounem tohoto posunu má být hlavně vládní politika a chování firemního sektoru. Nadhodnocený je podle stratéga potenciál větrné energie, obnovitelnou revoluci ponese na svých bedrech prý zejména energie solární.

Morningstar pokračuje s tím, že „investoři mohou získat expozici vůči obnovitelným energiím jedním ze tří způsobů - přímými investicemi do výroby obnovitelné energie (jako je First Solar), nákupem společností, které investují do infrastruktury na podporu obnovitelné energie (Edison International), nebo nákupem společností, které dělají obojí (NextEra Energy). EI si pak od Morningstar vysloužila hodnocení čtyř hvězd, zatímco zbylé dvě firmy jen dvou a tak se na EI dnes podívejme detailněji.

Edison International je mateřská společnost Southern California Edison, která dodává elektřinu asi 5 milionů zákazníků v jižní Kalifornii. Investoři si hodnotu jejího vlastního jmění nyní cení na 23,4 miliardy dolarů, firma přitom za posledních 12 měsíců vydělala na provozním toku hotovosti 1,58 miliardy dolarů, v roce 2019 byla na této úrovni v záporu, v roce 2018 více než 3 miliardy v plusu. Po investicích je v červených poslední čtyři roky, za posledních dvanáct měsíců asi 3,7 miliardy dolarů.

EI je tradiční utilitou v tom smyslu, že jeho akcie jsou málo rizikové. I když beta jako ukazatel systematického rizika vzrostla za poslední měsíce z hodnot kolem nuly na 0,51, stále to je ve srovnání s celým trhem riziko poloviční. Požadovaná návratnost se tak může nyní pohybovat kolem 3,6 %.

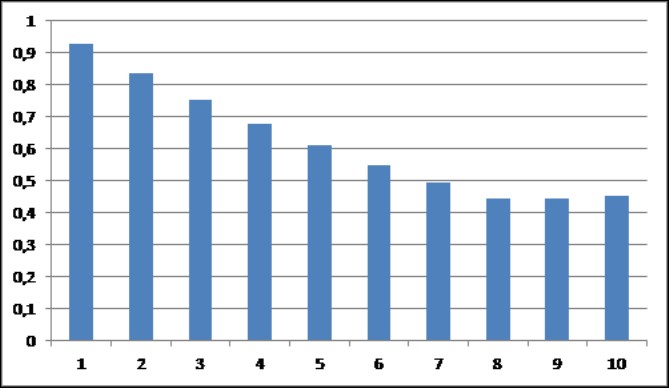

Jak bylo uvedeno výše, firma nepokrývá své investice provozním tokem hotovosti, již řadu let to řeší navyšováním dluhu, v roce 2019 navíc navýšením vlastního jmění. Přes to všechno již roky vyplácí dividendy, v roce 2019 to bylo 931 milionů dolarů. Následující graf ukazuje, jak by se podle mých hrubých kalkulací musely dividendy dál vyvíjet, aby ospravedlnily současnou kapitalizaci:

V roce 2015 vyplatila firma na dividendách asi 660 milionů dolarů a výše uvedený graf ukazuje, že podle současné kapitalizace by tok dividend měl po dosažení nějakého současného vrcholu opět výrazně klesat. Graf/scénář konkrétně vychází z toho, že do deseti let se dividenda stabilizuje a pak bude růst o 2 % . Pak stačí, aby ona stabilizace proběhla někde kolem 450 milionů dolarů, tedy méně než na polovině v současnosti vyplácené částky. Je to pesimismus, nebo stále optimismus?

S&P Global Market Intelligence ve svých projekcích u této firmy počítá s tím, že od roku 2025 výrazně klesnou investice – ze současných úrovní 4 – 5 miliard dolarů na zhruba polovinu. To by spolu s růstem tržeb a EBITDA marže mělo zvednou volný tok hotovosti ze záporu do černých čísel řádu jednotek miliard. Tedy mnohem více, než jsou ony kapitalizací „požadované“ dividendy. Ale firma by taky ještě dlouho měla z tohoto volného cash flow splácet dluhy, které už nyní nejsou zrovna nízko. Hodně zkráceně řečeno – nyní hodně investic a hodně dluhů s úpornou snahou stále vyplácet dividendy (a ve výsledku ještě slabší rozvahou). A dlouhodobě, „pokud to vyjde“, potenciál pro tok hotovosti a následně dividendy znatelně nad tím, co je nutné na ospravedlnění současné kapitalizace.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)