Netflix aneb kandidát na investiční pohádku roku 2019?

Včera jsme trochu porovnávali Teslu a Netflix a analyzovali projekce jeho dalšího hospodaření tak, jak o nich hovoří Business Insider, respektive konsenzuální analytická obec. Dnes se podíváme na to, jak se tento výhled (ne)rýmuje se současnou kapitalizací Netflixu a co se z toho dá popřípadě vyvodit.

Ony projekce se vyznačovaly zejména očekávaným prudkým růstem tržeb a ještě prudším růstem ziskovosti. EBITDA marže by se totiž měla do roku 2022 téměř zdvojnásobit. Podle analytiků by také mělo růst provozní cash flow, které by se spolu s volným tokem hotovosti mělo v roce 2022 dostat do černých čísel.

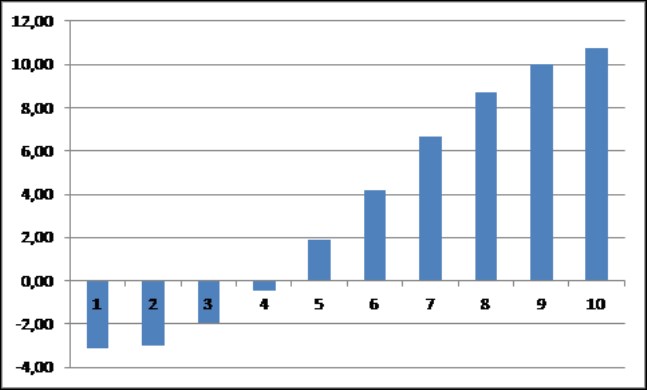

Kapitalizace Netflixu se nyní pohybuje kolem 117 miliard dolarů. Je zřejmé, že pokud firma nevydělává pro akcionáře nyní vůbec nic (naopak prodělává), jejích schopnost generovat hotovost se na ospravedlnění podobné kapitalizace musí obrovským způsobem změnit k lepšímu. Ale jak konkrétně? Odpověď záleží na řadě předpokladů. V následujícím grafu je můj odhad jednoho ze scénářů vývoje volného toku hotovosti, který by kapitalizaci ospravedlňoval.

Prvních pět let (2018 – 2022) je nastaveno podle zmíněných projekcí z BI, které podle mého hrubého pohledu nejsou nijak pesimistické, spíše naopak. Další roky pak jsou namodelovány tak, aby současná hodnota celkového toku hotovosti odpovídala zmíněné kapitalizaci. Po roce 10 pak roste tok hotovosti do nekonečna o 7,5 % ročně, do té doby dojde k jeho „hokejkovému“ zvýšení: v roce 2026 už by firma měla po investicích (či přesně řečeno pro akcionáře!) vydělávat asi 10 miliard dolarů.

Investoři nyní hodnotí Netflix zejména podle toho, jak roste počet jeho uživatelů. Na konci třetího čtvrtletí jich měl globálně 130,42 milionů, před rokem to bylo 104,2 milionů (příjmy na domácího uživatele se pak v průměru pohybovaly na 11,4 dolarech a u zahraničních na 9,27 dolarech). Růst je to tedy úctyhodný a není pochyb o tom, že Netflix je jednou z firem, které dokážou měnit zaběhlé pořádky a chod celého odvětví. Otázkou v takových případech je, kdo z toho bude nejvíce těžit. A odpověď se odvíjí od starých známých bariér vstupu a intenzity konkurence.

Pokud někdo vybuduje nový trh a udrží bariéry vstupu na něj vysoko (má například patent, či těžko kopírovatelné výrobní či produktové know-how), dokáže realizovat marže a obrat dost vysoký na to, aby si kapitál, jednoduše řečeno, přišel na své. A v případě pozice zavánějící monopolem i více než na své. Pokud ale nějaká firma vyšlape ostatním cestu, během toho se značně vyčerpá a pak do (sub)odvětví nastoupí čerstvé a zdroji oplývající těžké váhy, tak v podstatě došlo k transferu bohatství směrem od ní (jejích poskytovatelů kapitálu) ke konkurenci a zákazníkovi.

Domnívám se, že u firem jako je Tesla, či Netflix se do značné míry stále hraje o to, kterým směrem se budoucnost vydá. Jisté je, že žádnou nepřekonatelnou bariéru vstupu ani jedna z firem nemá, takže tu můžeme uvažovat jen o míře toho, nakolik konkurence šáhne po případných nadměrných ziscích a návratnosti kapitálu. Či se dokonce na trh natlačí přesto, že tam žádné ziskové hody neprobíhají.

Jak tato úvaha sedí na Netflix? Pokud by Netflix zvyšoval svou rozvahu dosavadním tempem, tak by se jeho aktiva, či přesněji řečeno účetní hodnota celkového kapitálu, mohly za 9, 10 let pohybovat zhruba kolem 30 miliard dolarů. Kdyby v té době vydělával na volném toku hotovosti výše zmíněných cca 10 miliard dolarů, tak by to implikovalo návratnost kapitálu převyšující 30 %. Proti této úvaze toho lze hodně namítnout, ale stačí myslím k zamyšlení nad následujícím:

Současná kapitalizace implikuje prudké zvýšení ziskovosti a toku hotovosti Netflixu. Dokonce tak prudké, že firma by měla realizovat dost vysokou návratnost kapitálu (a ta by se měla k tomu neustále znatelně zvyšovat – viz onen 7,5% dlouhodobý růst). Firma přitom nemá žádnou masivní, nezkopírovatelnou konkurenční výhodu, pokud jí ovšem nespatřujeme třeba v tomto:

A finančně již je naopak poněkud vyčerpaná. Že bychom hleděli na jednu z největších investičních pohádek současnosti?

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)