Co nyní konkrétně znamená investiční rada, že „s Fedem se nebojuje“?

Investoři a čtenáři, kteří se na trhu pohybují již delší dobu, si možná vzpomenou, jak se živě hovořilo o takzvané Greenspanově opci. Vzpomněl jsem si na ní, když jsem četl investiční komentář, který připomínal známé pravidlo, že „s Fedem se nebojuje“. Toho by se investoři měli skutečně držet. Je to jen jeden zádrhel – mnohdy není tak úplně jasné, o co Fedu vlastně jde. A tudíž ani to, co to vlastně znamená (ne)bojovat s ním.

Není tak lehké izolovat jeden jediný faktor, který způsobí recesi, ale podle řady rozumně znějících výzkumů k recesím značně přispívá Fed utahováním své politiky a zvyšováním sazeb. Tedy přesněji řečeno přílišným utahováním své politiky a zvedáním sazeb. To je mimochodem jeden z důvodů, proč je nyní po dlouhých letech s jasnými deflačními tlaky stále relevantní hovořit o takzvané asymetrii rizik – o tom, že škody způsobené přepáleným utahováním by byly vyšší, než škody způsobené utahováním příliš pomalým.

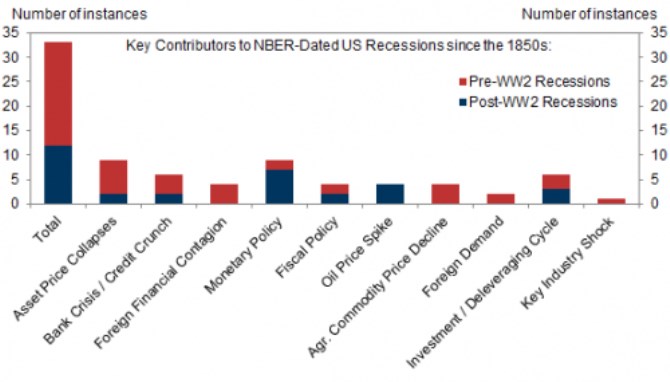

S jedním z výzkumů poukazujících na nepříjemně přestřelující Fed přišel v roce 2017 Goldman Sachs a z něj se můžeme podívat na následující graf. Ukazuje klíčové faktory, které přispěly k předválečným a poválečným recesím. Po druhé světové válce jednoznačně dominuje monetární politika (před ní řádily spíše propady cen aktiv, úvěrové bubliny, zahraniční nákazy a zemědělské komodity):

Z výše uvedeného bychom neměli odvozovat, že by nám bylo lépe bez centrálních bank – nedokonalost nástroje automaticky neznamená, že nepomáhá. Nicméně určitě se zdá, že pokud Fed začne zvedat sazby, je velké riziko, že to dříve, či později neskončí dobře. A pokud by se investoři drželi pravidla „nebojovat s Fedem“, museli by prodávat ve chvíli, kdy začne sazby zvedat. Tak jednoduché to ale evidentně není – už proto, že kvůli takové strategii by například investoři úplně přišli o rally roku 2017.

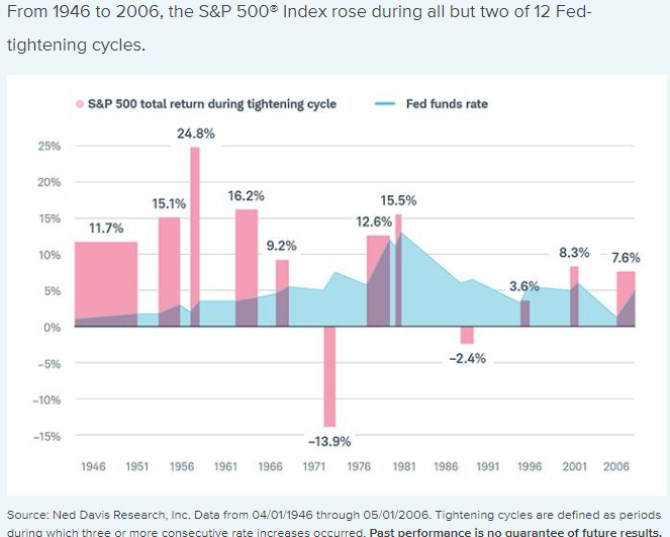

Jedním z možných protiargumentů je zmíněná Greenspanova opce. Za vlády údajného „maestra“ se totiž trhy domnívaly, že pokud by přišlo znatelné oslabení, centrální banka vždy zakročí tak, aby pokles cen akcií nenapáchal velké škody (efektivně by vytvářela put opci). Poté se ještě hovořilo o tom, že zrovna tak existuje Bernankeho opce, ovšem o opci Yellenové jsem neslyšel a asi bychom neměli očekávat Powelovu opci. Tento argument nám tedy na optimismu nepřidá, opak ale platí o tom, na co poukazuje například Schwab v následujícím grafu. Ten popisuje historické cykly utahování a během nich dosaženou návratnost indexu SPX:

První dnešní graf tedy tvrdí, že Fed má svým utahováním nepříjemnou tendenci vyvolávat recese, druhý ale ukazuje, že během utahovací fáze cyklu se akciovému trhu obvykle vede pozoruhodně dobře. Zdánlivý rozpor ale můžeme vysvětlit jednoduše – utahovací fáze přichází v době, kdy se ekonomice vede ještě relativně dobře, může začínat přehřívat. Akcie sice hledí dopředu, ale této fáze si ještě užívají. Když začne skutečně hrozit recese, Fed obvykle svou politiku mění a sazby snižuje. A pak přichází i zlá doba pro akcie.

Na celou věc je možná nejlepší se dívat jako na rozdíl mezi „dobrým“ a „přepáleným“ utahováním. To první zajišťuje, aby ekonomika hladce přistála na svém potenciálu a vydala se cestou dlouhodobě udržitelného růstu (který by měl být tím nejlepším ze všech možných scénářů). Přepálené utahování způsobuje naopak tvrdý pád pod potenciál, do útlumu, či recese. Měkké přistání je jakýmsi svatým grálem centrálních bankéřů a pokouší se o něj i nyní. Asi vždy jim tyto pokusy komplikují nestandardní faktory a podmínky a zejména dnes o ně není nouze: Mzdy a (jádrová) inflace se z ne plně známých faktorů odmítají chovat učebnicově, černé labutě v Bílém domě se rozhodly, že na vrcholu cyklu podniknou poměrně mohutnou fiskální stimulaci a zároveň máváním svých křídel rozvířily geopolitické vody. Dluhy nejsou na zrovna uklidňujících úrovních a to samé platí o cenách některých (!) aktiv.

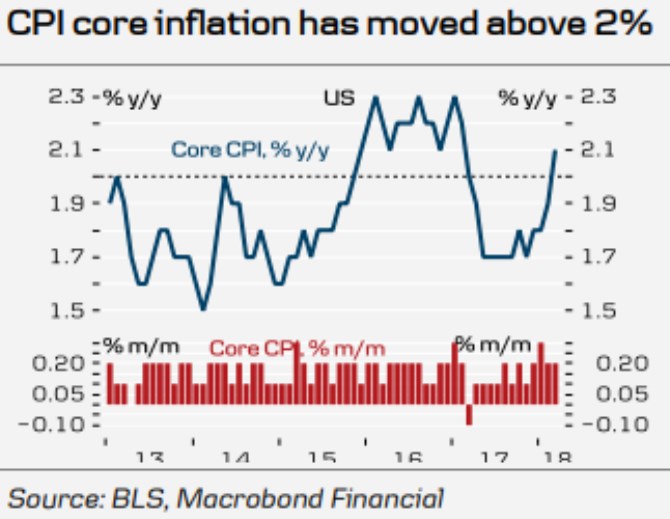

Šance na měkké přistání tu ale je a tím se dostávám zpět k úvodu. Tedy k tomu, co to nyní znamená (ne)bojovat s Fedem. V tuto chvíli se mi zdá, že boj s ním by na jednu stranu znamenala představa, že tu bude i nadále panovat silně růžová kombinace nadtrendového růstu a velmi uvolněné monetární politiky. Na stranu druhou ale tímto bojem jsou i představy, že vše míří k brzké recesi a propadu cen akcií vyvolaným přepáleným růstem sazeb. Tedy třeba tím, že by vedení Fedu začalo (opět) vnímat svůj cíl asymetricky a zpanikařilo z toho, že inflace překročila 2 % (viz poslední graf, ve čtvrtek se dozvíme nová čísla):

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz