Návratnost akcií v následujících deseti letech „tentokrát jinak“?

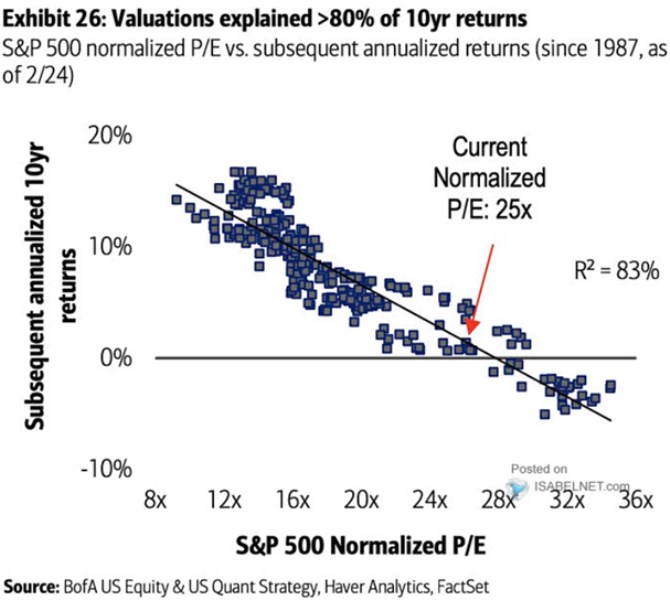

BofA na základě následujícího grafu tvrdí, že valuace doposud vysvětlovaly 80 % desetileté návratnosti akcií. To je dost. Základem jsou přitom data od roku 1987 – desetiletá návratnost a výchozí normalizované PE (poměr cen k ziskům). Půjde tedy zřejmě o PE počítané na základě zisků z několika posledních let, přesněji řečeno z jejich průměru. Toto PE nyní dosahuje hodnoty 25 a historická korelace by pak naznačovala, že průměrná roční návratnost amerického trhu v následujících deseti letech nebude výrazně nad nulou:

Zdroj: X

Poukázat můžeme samozřejmě na to, že přímka v grafu není dokonalá. Ale ani body odchylující se od ní nejvíce nahoru nyní na nějakou vysokou návratnost neukazují. I v této souvislosti bych ale rád poukázal na své nedávné dvě úvahy. Ty, ve kterých jsem poukazoval na rozdíl ve valuacích založených na ziscích na straně jedné a volném toku hotovosti FCF na straně druhé. V druhém případě se totiž na rozdíl od prvního nyní pohybujeme jen mírně nad historickým valuačním standardem. Což by v souvislosti s výše uvedeným grafem hovořilo pro výrazné „tentokrát jinak“.

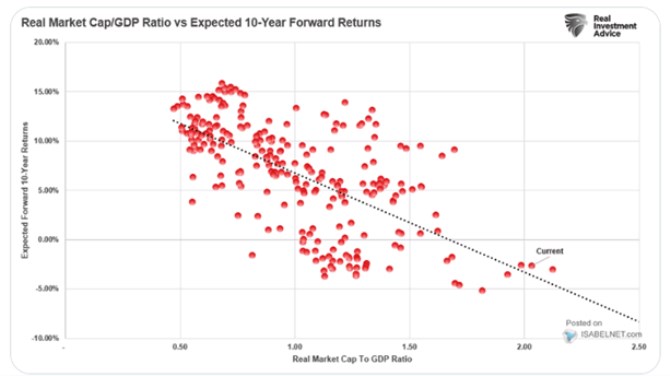

Graf podobný tomu dnešnímu založený místo PE na P/FCF k dispozici ale nemám. Co naopak nabídnout mohu je jeho obdoba založená na poměru kapitalizace akciového trhu k produktu:

Zdroj: X

O poměru kapitalizace k produktu jsem tu psal včera s vysvětlením, proč bych jej za bernou minci nebral. Dnešní graf to potvrzuje i na rovině budoucí návratnosti. Ale pokud by někdo na tuto proměnnou důraz kladl, při současných valuačních úrovních by implikovala budoucí ztráty ve výši cca 3 %. Pokud by pak akcie měly vynášet cca 10 % (bezrizikové sazby plus nějaká standardní riziková prémie), musel by při obráceném čtení grafu poměr kapitalizace k produktu dosahovat hodnoty kolem 0,6. Tak tomu bylo naposledy v první polovině devadesátých let (a krátce během finanční krize) – viz včerejší článek.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz