Jak a kdy zkorigují vysoké valuace amerických akcií?

Jsou zejména americké trhy skutečně tak drahé, jak jsem naznačoval v několika posledních příspěvcích? Jsem přesvědčen, že určitě ano v tom smyslu, že valuace budou muset klesnout. Hraje se „jen“ o to, zda k tomu dojde bolestivou, či příjemnou cestou. Ta první by znamenala pokles cen akcií (PE by kleslo tak, že by se snížilo P, tedy ceny akcií). Ta druhá by znamenala znatelný růst zisků (PE by kleslo díky růstu E). Kterým směrem se ubíráme? Bude to spíše ta příjemná cesta?

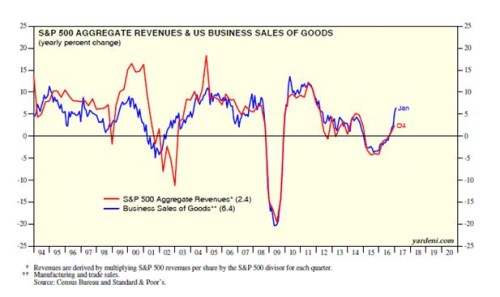

Zisky mohou růst díky tomu, že se zvyšují tržby, nebo díky vyšším maržím. Právě zvyšování marží dané nebývalou snahou o osekání nákladů bylo významným tahounem pokrizového růstu ziskovosti amerických korporací a následně i akciové rally. Marže ale takto nelze zvyšovat donekonečna – jak ví každý dobrý podnikatel, od určité chvíle už je další snaha o snižování nákladů kontraproduktivní. Stále se tak čekalo na to, až otěže tahouna zisků převezme růst tržeb. Jenže jak ukazuje následující graf (meziroční růsty tržeb firem v indexu SPX a celého podnikatelského sektoru), čekání to bylo až donedávna marné:

Na grafu je jasně vidět, že tempo růstu tržeb po krizi postupně klesalo a vše skončilo tím, co bývá nazýváno „růstovou recesí“ let 2014/2015. Globální ekonomika sice v té době stále rostla, zisky a tržby obchodovaných firem v USA a jinde se ale dostaly pod negativní tlak. Týkalo se to nejvíce energetiky, na kterou dolehl pokles cen ropy a která táhla dolů celkovou ziskovost korporátního sektoru. Negativně se projevily i nižší investice, pozitivní dopad nižších cen ropy na výdaje spotřebitelů byl naopak poměrně malý. V neposlední řadě pak rostly tenze na dluhopisových trzích, protože energetiky jsou často dlužníci s nízkým ratingem a hrozilo spuštění nákazy. Jinak řečeno, v USA platí, že nižší ceny ropy jsou celkově pro ekonomiku a hlavně pro trh negativem a naopak, vyšší ceny ropy jim prospívají (v Evropě to pravděpodobně je stále obráceně).

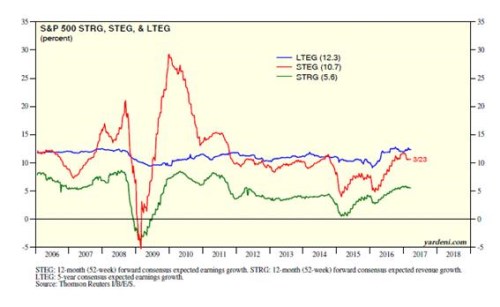

Z grafu je ale také zřejmé, že to nejhorší by obchodované společnosti měly mít za sebou – růst tržeb se od roku 2016 prudce zvyšuje. Možná jsme dokonce v jakémsi ideálním bodě – ceny ropy a komodit jsou dost vysoko na to, aby nepotápěly energetiku a související odvětví. Zároveň jsou ale dost nízko, aby nebrzdily poptávku domácností. A projevuje se to i na očekávaných ziscích. Pan Yardeni se s námi štědře dělí i o svůj další graf, ve kterém shrnuje vývoj očekávaného krátkodobého růstu tržeb obchodovaných společností (STRG), očekávaného krátkodobého růstu zisků (STEG) a dlouhodobého růstu zisků (LTEG):

Na počátku roku 2015 se očekávalo, že krátkodobý růst tržeb se bude pohybovat kolem nuly, nyní už se čeká asi 5 % růst. Krátkodobý růst zisků se zvedl z očekávaných 5 % na současných více než 10 %. A dlouhodobý růst zisků (který by měl být na nálady na trhu nejméně citlivý) se nyní pohybuje kolem 12 %, což je v pokrizových letech s přehledem nejvyšší hodnota. Celkově by se tedy zdálo, že vše je na nejlepší cestě k oné příjemné korekci valuací: Globální ekonomika se rozjela, tržby rostou a s nimi i zisky, které postupně ospravedlní vysoké PE a další valuační násobky.

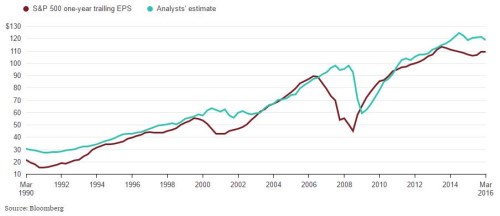

Skeptik by asi v tuto chvíli poukázal na to, že odhady analytiků mají až chronickou tendenci k přílišnému optimismu (viz poslední graf s odhadovaným a skutečným vývojem ziskovosti obchodovaných firem). Vedle této obecné výtky tu ale hlavně jsou dvě konkrétní, všeobecně známé. Shodou okolností se také obě točí kolem opeřenců – kolem jestřábů v americké centrální bance a černých labutí v Bílém domě. Trhy se podle všeho stále domnívají, že právě kvůli těm druhým je současný optimismus namístě. Já to stále vidím opačně: Je jasné že cyklus má nyní hodně síly, ovšem ne díky těmto labutím, ale jim navzdory.

V nadpise jsem také položil otázku kdy ke korekci vysokých valuací dojde. Pokusy o časování podobných jevů jsou předem odsouzeny k neúspěchu. Nicméně se mi zdá hodně pravděpodobné, že to bude otázka měsíců a ne let.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)