Nejlepší návod na investiční „oběd zadarmo“ u malých akcií, jaký mohu nabídnout

Při pohledu na nejmenšího dividendového aristokrata na světě jsme se ve včerejší úvaze dostali až k „obědům zadarmo“ servírovaným ve formě „nadměrné“ návratnosti generované akciemi malých společností. A toto téma si jistě zaslouží detailnější pohled.

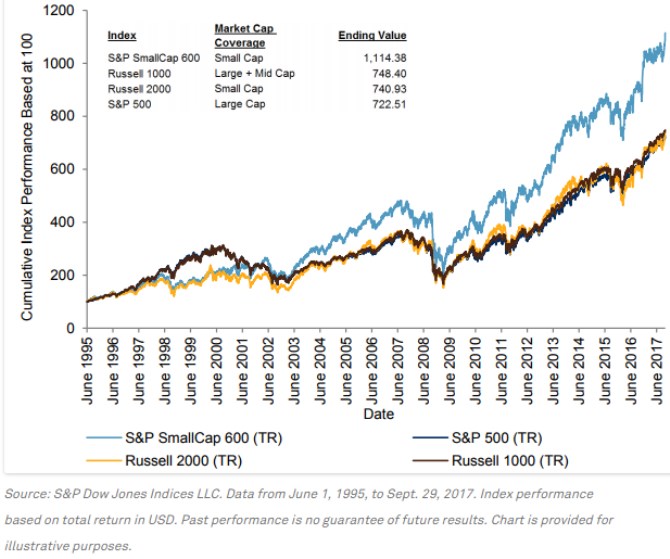

Úvahy o obědech zadarmo na stolech malých společností přiživují grafy podobné tomu následujícímu. Index akcií těchto firem SPX 600 si dlouhodobě vede mnohem lépe než bluechipovější SPX 500 (na podobnou úroveň je čas od času sráží jen velké korekce). Jenže detailnější pohled ukazuje, že index Russell 2000, který také zahrnuje malé společnosti, už mimořádné zisky nenabízí, mnohdy spíše naopak. Takže tak jednoduché to s oním obědem nebude, což asi realisticky ani nešlo očekávat.

Výše uvedená navíc stále neznamená, že tu hovoříme o obědu zadarmo – i firmy v „kvalitnějším“ indexu SPX 600 mohou být znatelně rizikovější, než velké společnosti v sesterském SPX 500. A tudíž je vyšší návratnost prvního indexu jen odpovídající kompenzací za toto vyšší riziko. O pravém obědu zadarmo bychom hovořili jen ve chvíli, kdy dostáváme vysokou návratnost s rizikem bezpečnějších aktiv. Tedy při existenci skutečné prémie malých společností. Je tomu tak?

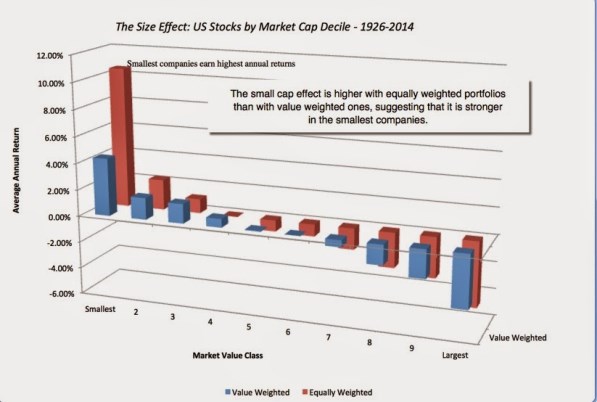

Valuační guru Aswath Damodaran v minulém roce na svém blogu poukazoval na to, že při valuacích (tj. při diskontování volného toku hotovosti) se často používá dodatečná riziková prémie spojená právě s menšími společnostmi ve výši 3 – 5 %. Zároveň ale tvrdí, že základ pro tuto prémii (a tudíž základ pro očekávání vyšší o riziko upravené návratnost malých firem) je sporný. Jednoduše řečeno, různé studie podle něj neposkytují jednoznačný výsledek a hlavně není jasné, zda obecně vyšší riziko menších společností skutečně nejde oddiverzifikovat. Tvrdí to i přesto, že sám přichází s následujícím grafem, který porovnává návratnost jednotlivých skupin akcií od nejmenších až po největší (modře a červeně jsou rozlišena portfoflia s různými vahami akcií v nich):

Damodaran při vyvracení relevance výše uvedeného grafu poukazuje zejména na vysokou volatilitu oné prémie, která byla jasně (zpětně) pozorovatelná do roku 1980, pak ale téměř zmizela. A příčina může být prostě v tom, že obědy zadarmo přece jen lákají pozornost a následně mizí. Zdá se také, že tato prémie je značně závislá na mikro firmách a pokud hovoříme jen o společnostech malých, prémie neexistuje. V neposlední řadě je pak těžké odizolovat prémii za malou velikost a další faktory, mezi něž patří zejména malá likvidita. A také platí, že historická data toho nemusí moc říkat o tom, jaká bude budoucnost a jaká jsou očekávání a požadované návratnosti nyní (což konec konců ukazuje i onen zlom na počátku osmdesátých let).

Damodaranova úvaha vyznívá vůči prémii za malou velikost skepticky a její používání je podle něj zejména dáno tím, že tak nějak intuitivně cítíme, že s menšími společnostmi by se měla pojit vyšší (požadovaná a realizovaná) návratnost. Jeho argumenty mají jistě svou váhu, ale právě ona zmínka o intuici naznačuje, že přece jen nejsou kompletní. Představme si například, že máme na vybranou investice do dvou úplně stejných společnosti, ovšem jedna je velmi malá a druhá naopak velká. Jejich akcie se obchodují za stejnou cenu (při stejných ziscích na akcii a tudíž při stejném PE). Kterou si radši koupíme (či naopak prodáme)?

Budeme v takové situaci skutečně indiferentní, nebo nám při tomto nastavené přece jen připadne lepší akcie společnosti velké (u té malé bychom tudíž požadovali výnosovou prémii a následně nižší valuace)? Diskuse o této prémii se tak rychle stočí k termínům jako je vnímané vs. faktické riziko a nakonec k sebenaplňujícím se proroctvím, čímž jsme v podstatě s diskusí u konce.

Z čistě praktického hlediska pak každopádně stojí za zdůraznění, že pokud chceme mít šanci na obědy zadarmo na malých společnostech, měli bychom se zaměřit zejména na ty kvalitní a na ty nejmenší z nejmenších. Jsem zvědav, jak se situace vyvine u včera diskutovaného Weyca.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

15.04.2024 Kam půjdou úrokové sazby? Aktuální přehled...

15.04.2024 Zabouchnuté dveře vyřeší zámečník od pojišťovny...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Michal Brothánek, AVANT IS

Mgr. Timur Barotov, BHS

Miroslav Novák, AKCENTA CZ

Nové průmyslové zakázky dávají lehce optimistický výhled do nejbližších měsíců

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Bitcoin stanovil nové historické maximum – Je už na nákup pozdě?

Petr Lajsek, Purple Trading

Slabá koruna prodraží dovolenou. Kolik si kde letos připlatíme?

Jakub Petruška, Zlaťáky.cz