CBRE Shopping Centre Index a dva související průzkumy odhalují současnou kondici tuzemského maloobchodu

· Návštěvnost regionálních OC vloni meziročně vzrostla o 23,5 %

· Dynamika vývoje průměrného nákupního koše zpomalila. I přesto došlo k meziročnímu nárůstu o 5,9 %

· Obraty zaznamenaly významný růst, a to jak meziročně (+31,5 %), tak v porovnání s rokem 2019 (+11,1 %)

· Míra neobsazenosti nepatrně poklesla z 4,4 % v roce 2021 na 4,1 % v roce 2022

· Nájemné meziročně vzrostlo o 4,9 %

Přestože začátkem loňského roku působila na český maloobchodní trh ještě doznívající protipandemická opatření, očekával se brzký návrat k normálu. Nicméně válečný konflikt na Ukrajině zásadně ovlivnil další ekonomický vývoj, a to především v zemích střední Evropy včetně tuzemska. Na rychlý nárůst cen (inflace v ČR se meziročně zvýšila o 15,1 %) a nákladů na energie reagovala dalším poklesem již oslabená důvěra zákazníků. Jaký to mělo dopad na nákupní centra v České republice? A jaká v současnosti panuje na trhu nálada nejen mezi zákazníky, ale i samotnými prodejci? Odpovědi nejen na tyto otázky přináší společnost CBRE, lídr v oblasti správy a pronájmu maloobchodních prostor, ve své analýze Shopping Centre Index, kterou navíc doplňují dva aktuální průzkumy zaměřené na vývoj zákaznického chování a očekávání na straně maloobchodníků.

„Struktura nákupních center a rozložení jednotlivých maloobchodních sektorů se i přes četné prognózy o zásadní restrukturalizaci maloobchodu po pandemii covidu-19 nikterak nezměnila. Celkové ploše i nadále dominují s cca 25 % móda a potraviny, následované s 10 % specializovaným maloobchodem [1] a s 8 % kategorií sportu,“ komentuje Klára Bejblová, expertka CBRE na průzkum trhu a poradenství v oblasti maloobchodu pro Českou republiku a region Evropy, přičemž pokračuje: „Z hlediska dynamiky vývoje vloni došlo k největšímu meziročnímu nárůstu nájemní plochy v sektoru služeb (+9 %) a gastronomii (+5 %). Další významné změny zaznamenala kategorie módy, zejména z pohledu proměny nájemců. Na straně jedné proběhlo uzavírání některých obchodů způsobené redukcí méně výkonných poboček anebo akvizicí vybraných značek. Na straně druhé řada populárních brandů a diskontních řetězců expandovala.“

Návštěvnost regionálních nákupních centervloni meziročně vzrostla o 23,5 %

V porovnání s hodnotami z předcovidového roku 2019 nicméně přesto zaostávala o 11 %. První kvartál byl ještě poznamenán ochrannými opatřeními, v druhém pak na základě odložené spotřeby a částečně i migrační vlny z Ukrajiny došlo k nárůstu. Do konce roku pak ale návštěvnost nepatrně klesala, a to z důvodu omezování výdajů a snižující se důvěry zákazníků. „Aktuální průzkum CBRE mezi zákazníky potvrdil, že Češi nejčastěji vyrážejí do obchodních center kvůli nákupu v hypermarketech anebo supermarketech, a to i několikrát týdně. Za nimi následují obchody s oblečením a restaurace či provozovny rychlého občerstvení a kavárny. Ty jsou důvodem, proč až 13 % respondentů zavítá do OC alespoň jednou týdně. Obecně vyšší frekvence je patrná u obyvatel Prahy a dalších krajských měst, stejně jako u mladší generace ve věku 18 až 25 let,“ popisuje Michaela Šoková, vedoucí retail marketingu v CBRE.

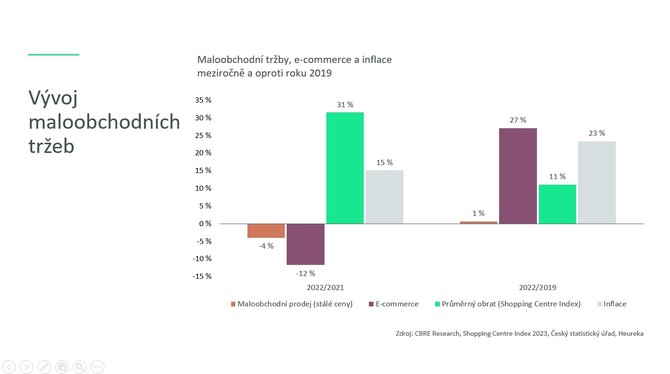

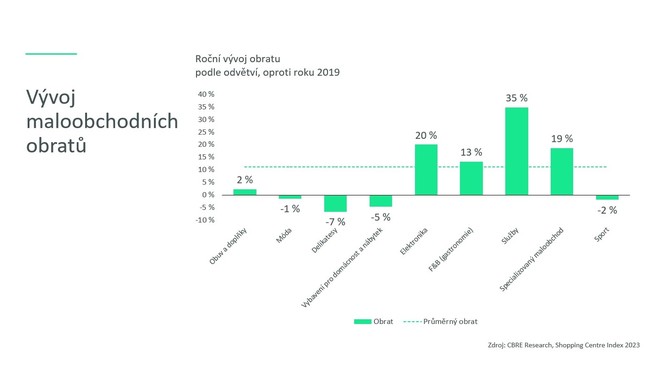

I přes nižší hladinu návštěvnosti zaznamenaly obraty významný růst

Průměrná útrata během jedné návštěvy OC vloni dosáhla 268 Kč, což představuje meziroční nárůst o 5,9 % a téměř 25% navýšení oproti roku 2019. Obraty vrostly jak meziročně (+31,5 %), tak i v porovnání s předpandemickým rokem 2019 (+11,1 %). „Čtyři z devíti hlavních sektorů zaznamenaly oproti roku 2019 dvouciferný růst. Premiantem byl sektor služeb, který si polepšil o 35 %. Hlavní podíl na tom měly cestovní kanceláře, které zvýšily své obraty o téměř 90 %. Po zásadně omezeném provozu v předchozích dvou letech bylo patrné oživení u kadeřnických a kosmetických salonů, nicméně na výši obratů z dob před pandemií nenavázaly (-3 %). Ještě větší úspěch kategorie služeb pak tlumily především obraty obchodů s chovatelskými potřebami (-9 %), u kterých pozorujeme pokračující redukci prodejů vlivem online nakupování,“ uvádí Klára Bejblová a dodává: „Druhý největší růst obratů zaznamenal sektor elektroniky (+20 %), a to u téměř všech konceptů. Specializovaný maloobchod, který měl díky lékárnám, optikám a drogériím nejlepší dynamiku výkonnosti v předchozích dvou letech, i nadále rostl, a to o 19 %. Ke dvoucifernému růstu se navíc vrátil i sektor gastronomie, který ve srovnání s rokem 2019 dosáhl 13% zlepšení.“ Prestižní sektor módy sice zaznamenal 1% pokles obratů oproti 2019, nicméně při srovnání s předchozími dvěma roky jde o výrazný posun k lepšímu. K podkategoriím s nejlepší dynamikou patřily móda pro mladé (+9 %) a pro muže (+12 %). Naopak obchody specializované na oblečení a doplňky pro ženy, jimž stále více konkurují značky se smíšenou módou nabízející dámské kolekce, měly nejslabší vývoj (-24 %).

„Obecně pozitivní trend ve zvyšování obratů potvrzují i výsledky našeho květnového průzkumu mezi maloobchodníky. Ty ukazují, že 70 % retailerů aktuálně dosahuje 100-120% úrovně tržeb z roku 2019,“ říká Jan Janáček, vedoucí retail sektoru a oddělení maloobchodních pronájmů v CBRE, a doplňuje:„Nicméně bezbřehý optimismus mírní dlouhodobý nárůst provozních nákladů na straně jedné a obava ze ztráty zákazníka, potažmo jeho snížené kupní síly, na straně druhé. I proto stojí za pozornost přístup maloobchodníků ke zvyšování cen. Překvapivé je zjištění, že i přes vyšší inflaci v ČR, zdejší maloobchod s výjimkou potravin zdražoval méně razantně než retaileři v regionu střední a východní Evropy. Konkrétně 42 % dotázaných značek působících v tuzemsku zvýšilo své ceny v rozmezí od 10 do 15 %, zatímco značky v regionu CEE o 15 až 20 %. Současně necelá čtvrtina zvýšila ceny nad úroveň 20 %, k čemuž nepřistoupil nikdo z českých respondentů.“

A toto rozhodnutí se ukazuje jako správné, protože tuzemský zákazník je na cenu velmi citlivý. „Současné zvyšování cen ovlivňuje nákupní rozhodování 96 % respondentů. Bez ohledu na pohlaví, věk anebo region je zřejmé, že cena hraje významnou roli. Většina dotazovaných uvedla, že momentálně nejvíce omezuje výdaje v restauracích, rychlém občerstvení či kavárnách (83 % respondentů) a v kinech (80 %). Růst cen přispívá rovněž ke zvýšenému zájmu o věrnostní programy. Využívá je naprostá většina (93 %) respondentů, což je o deset procentních bodů více než vloni,“ doplňuje Michaela Šoková.

Růst nájemného zaznamenaly všechny sektory

Průměrný meziroční růst nájemného v regionálních OC v roce 2022 činil 4,9 % a pohyboval se tak nad hladinou evropské i české indexace. To by za standardních podmínek naznačovalo u nově uzavřených smluv nárůst o cca 10 %, nicméně do loňských cen se částečně promítly i slevy na nájemném z roku 2021. Z toho důvodu průměrné nájemné v porovnání s rokem 2019 vzrostlo o 4,2 %. „Nejvyšší dynamiku s přibližně 9% nárůstem měly sektory delikates, gastronomie a specializovaného maloobchodu. Zatímco u delikates šlo především o korekci nájmu po loňských slevách, specializovaný maloobchod vykazuje růst průměrného nájemného dlouhodobě. Sektor služeb a módy zaznamenal shodně meziroční zvýšení o 2 %. Ovšem zatímco průměrné nájmy v sektoru služeb vzrostly oproti roku 2019 o více než 9 %, v segmentu módy naopak poklesly o 4 %. Důvodem je hlavně dlouhodobý tlak na nájemné vyvolaný nižší konkurencí u středně velkých a velkých jednotek tvořených kotevními nájemci,“ vysvětluje Klára Bejblová.

Míra neobsazenosti v regionálních nákupních centrech v tuzemsku vloni nepatrně poklesla z 4,4 % na 4,1 %. V roce 2019 činila průměrná míra neobsazenosti 3,5 %.

Obchodní centra versus online nakupování. Mají kamenné obchody důvod k obavám?

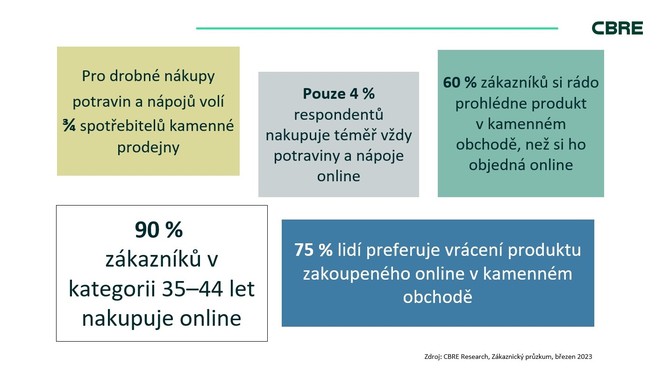

Pandemie výrazně zvýšila zájem o e-commerce. Tuzemský trh je v tomto směru vyspělý: podíl on-line tržeb na celkových maloobchodních tržbách dosahuje 17 %. Třetina českých maloobchodníků zúčastněných v průzkumu CBRE hlásí, že podíl on-line tržeb u nich činí mezi 21 a 30 % (versus 11-20 % v regionu CEE). U obou skupin rostou nejrychleji segmenty módy a stravování, což ukazuje na nově nabyté nákupní zvyklosti během covidového období. „Výsledky zákaznického průzkumu odhalují, že online nakupuje až 87 % respondentů, což je téměř o sedm procentních bodů více než vloni. Nejvyšší míru využívání vykazuje věková skupina 35 až 44 let (90 %) a nejmenší kategorie 65 plus (77 %), u níž je ovšem třeba zmínit 15% zlepšení oproti loňsku. Naopak lehce překvapivý je meziroční pokles zájmu o online nakupování u nejmladší věkové skupiny 18 až 25 let. Nicméně tento trend je pozitivním ujištěním pro obchodní centra, že mladí lidé, ač žijí hodně v online světě, také touží po osobním zážitku,“ komentuje Michaela Šoková.

Potenciálním problémům proto budou čelit ti retaileři, kteří do svých obchodních strategií dostatečně dobře neintegrovali omnichannel přístupy kombinující více prodejních a komunikačních kanálů od fyzických prodejen a showroomů až po sofistikované e-shopy.

Veškeré změny na maloobchodním trhu se promítají do strategií a plánů retailerů

„Získaná data dále ukazují, že 54 % českých respondentů plánuje další expanzi a rozšiřování maloobchodní prodejní sítě. Naopak 38 % zvažuje uzavírání prodejen anebo redukci prodejních ploch. Současně 69 % maloobchodníků chce dosáhnout přejednání podmínek stávajících nájemních smluv tak, aby lépe odrážely tržní korekce. Obecně negativnější sentiment českých nájemců se odráží i v jejich snaze o větší flexibilitu nájemních vztahů, tedy možnost jednodušeji vypovědět nájemní smlouvu anebo ji uzavírat na kratší dobu trvání, než je standardních pět let,“ popisuje Jan Janáček.

Z pohledu preferovaných typů lokalit pro expanzi jednoznačně dominují regionální obchodní centra, a to jak pro oslovené české nájemce (42 %), tak ty z regionu CEE (58 %). Hned na druhém místě figurují stále oblíbené high streets, následované retail parky.

Poslední zjišťovanou oblastí bylo velmi diskutované téma problematiky dodavatelských řetězců. Postoje českých nájemců i těch ze CEE jsou podobné, kdy se 27 % chystá zaměřit na cílenou diverzifikaci dodavatelského řetězce ve prospěch evropských dodavatelů a výrobních destinací.

O Shopping Centre Indexu

CBRE Shopping Centre Index je jediným tržním ukazatelem, který nepřetržitě sleduje výkonnost regionálních nákupních center v České republice, a to od roku 2013. Analyzuje vzorek 21 nákupních center v regionech (kromě Prahy) s maloobchodní plochou přesahující 600 000 m2, tzn. více než 35 % z celkového objemu nákupních center v regionech. Přibližně 70 až 85 % plochy tvoří nákupní galerie, zbytek zaujímají potravinové řetězce, multiplexy a další volnočasové koncepty jako dětské koutky, bowlingové herny, kasina nebo myčky aut, které se nachází až ve třetině center. Právě tyto segmenty (mimo nákupní galerie) nejsou součástí indexu, protože by mohly způsobit zkreslení výsledků.

Průzkum zákaznického chování a preferencí proběhl v druhé polovině března 2023, přičemž skupinu respondentů tvořilo téměř 1 500 zákazníků. Průzkum očekávání a strategie maloobchodníků proběhl v první polovině května tohoto roku, kdy skupinu respondentů tvořilo více než 26 maloobchodníků provozujících v tuzemsku na 1 400 obchodů/jednotek v 7 hlavních segmentech (oblečení a obuv, zdraví a krása, gastronomie, služby, zábava a volný čas, obchod s potravinami a sportovní potřeby) a dalších 43 značek, jež se průzkumu zúčastnily v rámci regionu CEE. Oba průzkumy měly za cíl zjistit, jaké změny nastaly po pandemii covidu-19 v letech 2020 až 2022 a v současném ekonomickém a geopolitickém prostředí.

O CBRE Retail

CBRE je expertem na správu maloobchodních ploch, přičemž aktuálně má ve správě 23 obchodních center a retailových parků napříč Českou republikou. Poskytuje rozsáhlé a komplexní poradenství v oblasti nákupu a prodeje maloobchodních aktiv, pronájmu maloobchodních prostor, zastupování nájemců při vstupu na český trh nebo optimalizaci sítě prodejen, a dále správu, marketing a koncept design nákupních center a retail parků. V neposlední řadě je lídrem v průzkumu maloobchodního trhu a chování zákazníků.

[1] Do specializovaného maloobchodu se řadí například drogerie, lékárny, optiky, knihkupectví či hračkářství.

Poslední zprávy z rubriky Výsledky:

Přečtěte si také:

Prezentace

15.04.2024 Kam půjdou úrokové sazby? Aktuální přehled...

15.04.2024 Zabouchnuté dveře vyřeší zámečník od pojišťovny...

Okénko investora

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Štěpán Křeček, BHS

Tři měsíce v řadě klesají ceny potravin v České republice nejrychleji ze všech zemí Evropské unie

Olívia Lacenová, Wonderinterest Trading Ltd.

Michal Brothánek, AVANT IS

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Bitcoin stanovil nové historické maximum – Je už na nákup pozdě?

Jakub Petruška, Zlaťáky.cz

Okénko pro podnikatele

Jitka Weiss, SNAIL TRAVEL INTERNATIONAL a.s.