Ztracené dekády u 60/40, růst sazeb a současné změny ve struktuře investičních portfolií

Vede růst sazeb a výnosů vládních dluhopisů k výrazným změnám v investičních portfoliích? Tuto otázku si kladou analytici Natixisu s tím, že se dívají jednak na Spojené státy, ale také na eurozónu a Francii. Co zjišťují?

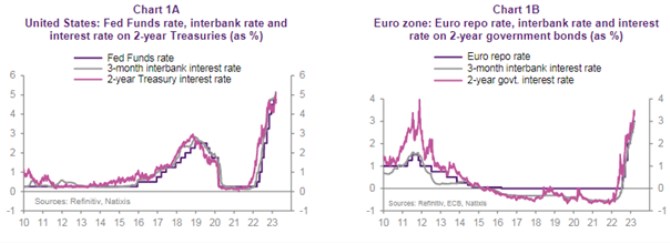

Vývoj krátkodobých sazeb a výnosů krátkodobých vládních dluhopisů ve Spojených státech a eurozóně ukazují následující dva obrázky. Obrat směrem nahoru nastal po delším období velmi nízkých sazeb v roce 2022. Nyní se výnosy dvouletých vládních dluhopisů v USA pohybují výrazně výše než v letech 2018–2019, v eurozóně na podobných úrovních jako v prvních letech po finanční krizi:

Natixis tvrdí, že v USA došlo na podzim minulého roku ke znatelnému poklesu bankovních depozit, zároveň se výrazně zvýšil objem peněz mířících do fondů peněžního trhu. Čisté nákupy na dluhopisových trzích jako celku se ale nijak výrazně nezměnily. Ve Spojených státech tedy dochází k substituci depozit za investice do fondů peněžního trhu. U fondů peněžního trhu byl vývoj v Evropě podobný. Čisté nákupy dluhopisů ale začaly klesat a depozita začala stagnovat.

Zdroj: Twitter

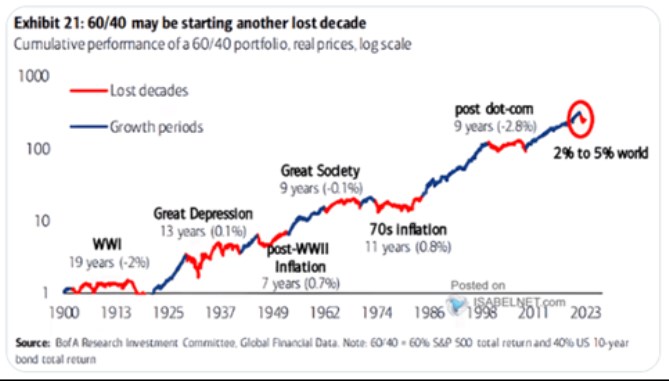

BofA vyznačuje tzv. ztracené dekády, kdy portfolio 60/40 dosahovalo negativních či velmi nízkých pozitivních návratností. Poslední taková dekáda proběhla po prasknutí internetové bubliny, konec křivky ovšem BofA opět označuje červeně. Výkonnost portfolia přitom samozřejmě ovlivňuje jak návratnost dluhopisů, tak vývoj na akciovém trhu. Řada expertů přitom nyní hovoří o konci prostředí, v němž „neexistovala alternativa pro akciový trh“. Tedy prostředí s velmi nízkými výnosy dluhopisů, kdy se řada investorů ve snaze dosáhnout vyšší návratnosti obracela k rizikovějším aktivům, a zejména k akciím.

Zdroj: Natixis, BofA

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.04.2024 Daňové přiznání lidem provětralo peněženky....

15.04.2024 Kam půjdou úrokové sazby? Aktuální přehled...

15.04.2024 Zabouchnuté dveře vyřeší zámečník od pojišťovny...

Okénko investora

Mgr. Timur Barotov, BHS

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Olívia Lacenová, Wonderinterest Trading Ltd.

Michal Brothánek, AVANT IS

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Bitcoin stanovil nové historické maximum – Je už na nákup pozdě?

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)