Rodinný holding jako rodinná banka

V tomto článku bych se s vámi chtěl podělit o náš pohled na strukturování rodinného podnikání a majetku formou rodinného holdingu. Ten má vaší rodině přinést do života více klidu a bezpečí a stát se pomyslnou rodinnou bankou nejen pro vás, ale i pro vaše další generace.

V dřívějších článcích (např. Nerozdělené firemní zisky. Hrozba, nebo výzva?) jsem psal o tom, že skrze dividendy můžete ze společnosti vyvádět majetek, který na její půdě nechcete dlouhodobě spravovat, protože jeho zhodnocením by vám problém s jeho zdaněním při pozdějším výběru z firmy jen narostl. Co kdybyste ale majetek z firmy přeci jen vyvádět nechtěli a raději ho investovali uvnitř vašich společností?

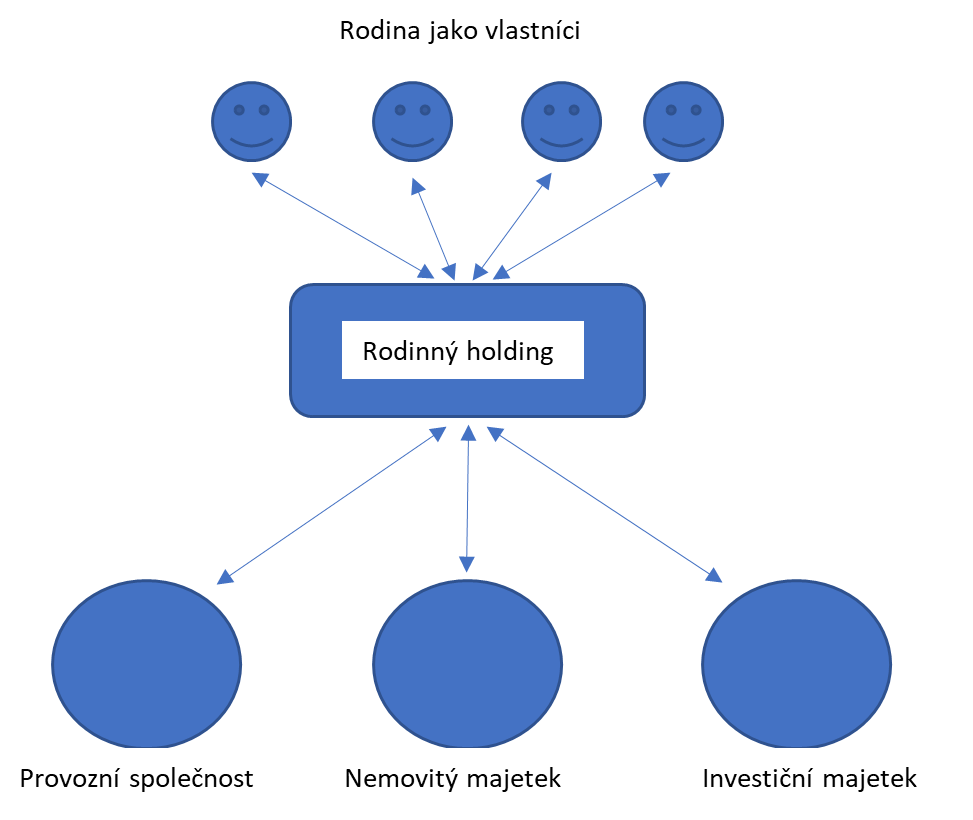

Zajímavou cestou, jak takovou investici uchopit, je vytvoření rodinného holdingu. Holdingem myslím vytvoření skupiny firem, které vlastníte prostřednictvím jedné mateřské společnosti. Holding je právnickou osobou (typicky s.r.o. nebo a.s.), která přímo vlastní tzv. dceřiné společnosti. Holding sám většinou neprovozuje žádnou podnikatelskou činnost, ale vykonává pouze funkci vlastnickou. Jeho rolí je dělat strategická rozhodnutí týkající se jednotlivých společností a rozhodovat o výplatě a následné distribuci dividend z jednotlivých dceřiných společností.

Takováto struktura s sebou přináší celou řadu benefitů, které můžete využít ve svůj prospěch.

Dividendy

Důležitou vlastností holdingu je to, že dividendy vyplacené dceřinou společností do holdingu, nejsou zatížené srážkovou daní z dividend, ta přichází až když holding vyplácí dividendy již konkrétním vlastníkům v podobě fyzických osob. Dokud tedy dividendy leží na účtu holdingu, žádná daň z nich neodchází.

Holding může dividendy buď vyplatit konkrétním vlastníkům a daň z nich zaplatit, nebo se mohou vlastníci rozhodnout celou dividendu nebo její část investovat dál uvnitř holdingu a dani se tak vyhnout. Těmito prostředky může holding podpořit jakoukoliv ze svých stávajících společností. Může tak například nakoupit další nemovitosti, investovat více do cenných papírů nebo rozjet jiný nový projekt.

Diverzifikace podnikatelských rizik

V první fázi podnikání většinou stavíme strukturu majetku velmi jednoduše. Ve většině případů vše nakupujeme a spravujeme v jedné společnosti. V té řešíme veškerý náš podnikatelský provoz, nakupujeme na ni firemní nemovitosti a držíme v ní i veškeré finanční a investiční rezervy.

To s sebou ale nese značná podnikatelská rizika. Všichni si uvědomujeme, že naše firmy nejsou nesmrtelné a že speciálně v jejich provozní části existuje celá řada rizik, která by mohla naše letité podnikatelské úsilí a odříkání položit na lopatky. Pokud je navíc v jedné provozní společnosti umístěn i veškerý další majetek v podobě hotovosti nebo nemovitostí, snadno nás může nějaký zásadní nečekaný problém připravit i o něj. Rozdělením firmy na více společností dosáhneme klíčového rozložení i našich podnikatelských rizik.

V případě, že nemovitosti jako třeba výrobní hala nebo kancelářská budova již nejsou majetkem provozní společnosti, ale jsou majetkem naší nemovitostní firmy, která provozní firmě nemovitosti pouze pronajímá, není v případě úpadku našeho provozu ohroženo vlastnictví daných nemovitostí. Nemovitostní firma prostě jen najde jiného nájemce a vy tak nepřijdete v případě krachu provozní části o všechno.

Stejně tak, pokud část dividend chcete investovat i jinou cestou než do přímého podnikání a chcete vytvořit investiční portfolio, které bude nezávislé na vývoji vaší hlavní podnikatelské činnosti, je vhodné tyto prostředky investovat v jiné společnosti. V této investiční firmě pak můžete nakupovat cenné papíry v podobě akcií, dluhopisů, fondů apod., které budou nezávislé na výnosech vašeho regionu nebo oboru činnosti. Vytvoří vám tak další nohu podnikatelských příjmů a proud dividend, které nejsou ohroženy případnými potížemi v provozní části vašeho podnikání.

Podobně můžete přemýšlet, i když se rozhodnete do své struktury nakoupit další společnost, budete chtít investovat do jiných private equity projektů nebo budete chtít třeba vytvořit sbírku veteránů. Ve všech těchto případech je důležité nemíchat jednotlivá aktiva mezi sebou a zároveň využít toho, že je můžete nakupovat z dividend, které si budete moci vyplatit bez toho, abyste z nich museli odvést srážkovou daň.

Přehlednost majetkové struktury

Struktura rodinného holdingu je na první pohled mnohem přehlednější než většinou zcela nepřehledný „pavouk“ majetkových vztahů, které vznikají, pokud se majetek míchá uvnitř jedné jediné společnosti.

Taková přehlednost s sebou nese mnohem snazší zapojování dalších členů rodiny do společného podnikání a otevírá také dveře při získávání externích zdrojů financování našich podnikatelských aktivit.

Majetek tím také připravujete pro budoucí předání ať z pohledu mezigeneračního transferu nebo i pro situace prodeje společnosti. Pokud máte majetek v rámci holdingu rozdělený na jednotlivé dceřiné společnosti, můžete v případě prodeje společnosti jinému vlastníkovi prodat jen některou z dceřiných společností.

Ve své praxi vidím, že je například běžné, že při prodeji výrobní společnosti mají kupující zájem o provoz firmy, ale nechtějí s ním nakupovat nemovitosti, ve kterých provoz nebo vedení sídlí. Raději koupí provozní část za méně peněz, než kolik by stála s nemovitostmi, a nemovitosti si od vás dlouhodobě pronajmou. Je to i pro vás ideální situace, protože získáte prodejem provozní firmy nový kapitál v podobě hotovosti, ale dále vám z firmy proudí peníze a dividendy díky pronájmu nemovitostí, které vám zůstaly ve vlastnictví.

Oddělení rodiny a přímé exekutivy

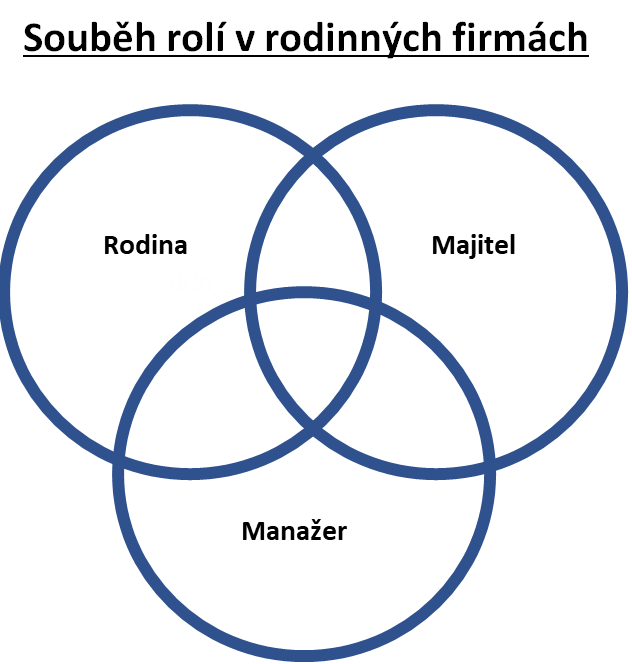

V rodinných firmách dochází k prolínání role vlastníka a manažera. Jednoduše v první fázi podnikání sedíte zároveň v křesle majitele i ředitele. Pokud vás z rodiny ve společnosti pracuje více, vzniká často velmi nepřehledná situace, která ohrožuje vztahy napříč rodinou a firmou.

Na obrázku vidíte, jak se vaše jednotlivé role v rodinné firmě prolínají. Může být složité od sebe jednotlivé role oddělovat. Je těžké v práci vystupovat jako šéf vašich dětí, doma být jejich otcem a po nedělním obědě si s nimi sednout k otevřené rovnocenné diskuzi jako valná hromada společnosti v roli vlastníků. V rámci rodinného holdingu je snazší jednotlivé role mezi sebou oddělit. Vaše děti například nemusí pracovat přímo pod vámi ve společnosti, kterou vedete, ale mohou si vzít na starosti některou z dceřiných společností. Roli vlastníků pak řešíte až na úrovni celého rodinného holdingu a je tak snazší ji oddělit od běžné operativy jednotlivých provozů, protože mezi provozy a vlastníky stojí holding, který by měl vlastníky od provozních témat ochránit.

Jak dokážete plnit svou roli člena rodiny, už je samozřejmě na vás. Cílem tohoto majetkového uspořádání ale má být, aby tato vaše nejdůležitější role byla vaším podnikáním ovlivněna co nejméně.

Možnost zapojit více členů rodiny

Jak jsem v přechozím bodě naznačil, rozdělením podniku na více částí se vám otevřou dveře k efektivnějšímu rozdělení rolí mezi jednotlivé členy rodiny. Důležité je uvědomit si, že děti mají často své vlastní životy a kariéry, které se nemusí s vaší podnikatelskou činností shodovat. Řada členů rodiny si prostě jde svou vlastní cestou. Přestože nejsou v exekutivních nebo operativních rolích ve společnostech ani v holdingu, zůstává jim důležitá role jako člena rodiny a často také jako spolumajitele celého rodinného holdingu.

Vytvořením institutu majitelské nebo rodinné rady, která se setkává až 4krát za rok a která řeší primárně jen majitelské otázky, se otevírá prostor pro zapojení i ve firmě jinak nezapojených členů rodiny. Taková rada řeší hlavně otázky dělby a reinvestic vyplacených dividend na půdě rodinného holdingu.

Všichni členové majitelské nebo rodinné rady nemusí detailně rozumět provozu jednotlivých společností ani detailní struktuře holdingu. Provoz a strategické řízení plánuje a řeší Rodinný holding jako takový, ten většinou řídí zakladatel nebo jím vybraný a připravený nástupce.

Majitelská a rodinná rada je tak odstíněná od provozních otázek a může se zabývat spíše tématy souvisejícími s otázkami přerozdělování zisků v nejlepším zájmu rodiny a společností, diskutovat o tom jak vzdělávat další členy rodiny, připravovat si své nástupce a zastupovat zájmy rodiny jako vlastníků nad celým holdingem.

Reinvestice dividend bez srážkové daně

U daní přirozeně vždy hledáme způsoby, jak se jim pokud možno legálně vyhnout nebo je alespoň citelně snížit. Konstrukce rodinného holdingu nám cestu k optimalizaci daňové zátěže rozhodně přináší. V tomto případě se bavíme hlavně o úspoře daně z dividend, kterou při jejich výplatě firma automaticky srazí a odvede státu a my jako vlastníci dostáváme čistou dividendu o srážkovou daň již sníženou.

Pokud jste v situaci, kdy veškeré dividendy ze zisku vaší společnosti potřebujete pravidelně vyplácet na svůj účet, daňové úspory nedosáhnete ani v holdingovém uspořádání. Pokud jste ale v situaci, kdy vaše společnost generuje mnohem vyšší zisky, než vy sami reálně potřebujete vybírat, může vám holding významnou část daně ušetřit.

Pokud například vaše společnost generuje každý rok zisk 20 milionů Kč a vy pro svou spotřebu potřebujete vybrat každý rok 4 miliony Kč, nemusíte zbylých 16 milionů Kč ze společnosti vybírat na váš účet, ale převedete je na účet rodinného holdingu. V takovém případě odvedete srážkovou daň z vám vyplacených 4 milionů Kč dividend, ale zbylých 16 milionů Kč nebude touto daní postiženo.

Tyto prostředky pak můžete reinvestovat uvnitř holdingu do některé ze svých dceřiných společností nebo je investovat do cenných papírů a nechat je generovat další zisky. Dokud budou pracovat uvnitř rodinného holdingu, budou daněny pouze zisky, které budou přinášet.

Berme v potaz, že se zde většinou bavíme o prostředcích, o kterých sami víte, že je v průběhu života vlastně ani nedokážete spotřebovat. Hledáte tedy způsob, jak tyto peníze efektivně spravovat a investovat, aby vám přinášely další zisky a byly do budoucna strukturované a spravované tak, aby mohli přinášet stejné benefity i dalším generacím.

Závěrem

Rodinný holding není myšlenkou, která se rodí přes noc. Je nutné dát jeho vzniku čas a prostor, aby správně dozrál. Pro správnou konstrukci holdingové struktury jsou potřeba zkušenosti a praxe. Není to tedy téma pro vašeho účetního, který nikdy podobnou strukturu nevytvářel. Viděl jsem už několik případů zbabraných pokusů o vytvoření holdingu a takového scénáře se rozhodně chcete vyvarovat!

Vezměte si k sobě zkušený tým poradců, právníků a daňových specialistů, kteří již za sebou tyto struktury mají a pomohou vám celým procesem úspěšně projít.

Pokud hledáte někoho, kdo by vás celým procesem provedl, ozvěte se nám. Máme k dispozici zkušený právní a daňový tým, který má desítky let zkušeností a pomohl s přípravou majetkových struktur již mnoha našim klientům.

Jiří Cimpel, EFP

Jiří Cimpel je privátním investičním poradce a majitelem společnosti Cimpel & partneři. Ve financích působí již od roku 2002 a díky tomu se svými klienty mohl prožít růsty a krize za dvě poslední dekády. Tyto zkušenosti využívá denně při práci s novými klienty. Je držitelem prestižních evropských titulů EFA (Europien Financial Advisor) a EFP (Europien Financial Planner). Také je aktivním zvoleným členem výkonné rady AFPČR (Asociace finančních poradců ČR), která spojuje honorované finanční poradce v ČR. Posledních 5 let se věnuje, se svou rodinnou firmou Cimpel & partneři, privátnímu investičnímu poradenství a wealth managementu.

Cimpel & partneři

Cimpel & partneři

Cimpel & partneři je rodinná poradenská firma, specializující se na investiční poradenství a wealth management pro současné i budoucí rentiéry. Jsou průkopníky a propagátory honorovaného modelu investičního poradenství, který do ČR přináší z Velké Británie a USA. Díky honorovanému (bezproviznímu) modelu spolupráce a jejich orientaci na odměnu ze zisku investic, pracují nejčastěji pro zkušené investory - současné nebo bývalé majitele firem, podnikatele, lékaře, manažery a speciality z řad IT. Jejich specializací jsou burzovní investice prostřednictvím burzovně obchodovaných fondů (ETF), privátní investice do nemovitostí a jsou předními českými experty na oblast dědického plánování.

Pokud hledáte cestu, jak efektivně zhodnocovat své peníze, můžete si zdarma stáhnout jejich knihu Rentiérské minimum. Díky ní se naučíte spravovat své investice tak, jak to dělají největší světoví správci, jako je Nobelova nadace, se strategiemi, které nesou pravidelný a stabilní zhodnocení.

Více na https://cimpel.cz/.

Poslední zprávy z rubriky Okénko investora:

Přečtěte si také:

Prezentace

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)