Bondy: No Time to Die

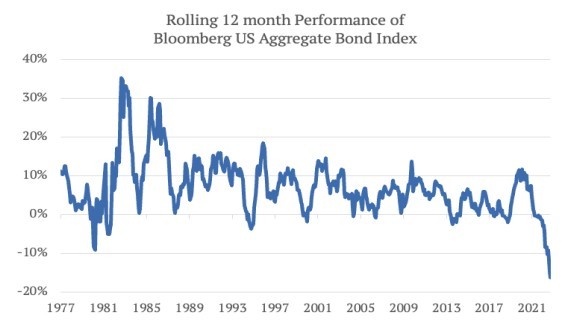

Centrální banky, které jsou odhodlané bojovat s inflací i přes riziko recese. K tomu přidejme rozvolněné státní finance, bláznivé nápady (UK), obavy z dopadů energetické krize na střednědobý rámec státních financí. A dostaneme mix, který se podepsal na významném propadu cen dluhopisů: meziroční pokles 10Y dluhopisu USA, Německa, ale i UK je kolem 20%. Agregátní benchmark výkonnosti amerického dluhopisového trhu (Bloomberg US Aggregate Bond Index) je od ledna -17% a největší aktivně spravovaný dluhopisový fond, Pimco Total Return Fund, o -22%.

Začátek 80. let byl spojen s bojem proti inflaci, takže podobná story jako dnes. Rozdíl byl ve velikosti dluhopisového trhu, jak vzpomíná Marc Rubinstein: dnes je hodnota všech amerických dluhopisů v oběhu kolem 220% HDP, tehdy 67%. Tehdy se standardně držely dluhopisy až do splatnosti, objem obchodu byl nízký.

V roce 1994 začal Fed zvyšovat sazby a postupně je zvýšil z 3% na 6% během jednoho roku, což trh vůbec nečekal a nastal šok. Jedna věc je pokles cen dluhopisů. Jiná věc je ztráta: podle odhadů BIS utrpěly investoři do dluhopisů kapitálovou ztrátu, která celosvětově dosahovala 1500 mld USD. Mezi důvody velkého propadu, které BIS zmiňuje, je jednak překvapení z makroekonomického vývoje (a překvapivé zvyšování sazeb), ale také neudržitelně nízké předchozí výnosy státních dluhopisů, ale obchodní strategie a účetní postupy, mezi kterými vynikal pákový efekt. BIS píše: „Volatilita krátkodobých výnosů dluhopisů dosáhla výšek, které nebyly od počátku 80. let často pozorovány. Důkazy naznačují, že není neobvyklé, aby volatilita prudce vzrostla po přechodu k delšímu období poklesu cen dluhopisů. Ve srovnání s předchozí analogickou epizodou v polovině 80. let byl však nárůst volatility pozoruhodně trvalý a jeho výskyt napříč zeměmi obtížněji vysvětlitelný. Zdá se, že část vysvětlení spočívá ve snížené likviditě trhu v důsledku velkých ztrát, které utrpěli účastníci, a rychlého odchodu nerezidentů z klíčových trhů, zejména z Německa. Svou roli mohla sehrát i finanční páka, která zesílila ztráty ve vztahu ke kapitálu, a tím i jejich dopad na vnímání rizika a schopnost tvorby trhu.“

BIS už v té době uzavřel analýzu pozorováním, že sice ze strategického hlediska je nejlepší pojistkou pevné dlouhodobé zaměření na cenovou stabilitu, které lze dosáhnout pouze za podpory fiskální disciplíny. Ano, následuje ALE: „Taková ochrana však není zdaleka vždy účinná. Měnové orgány proto mohou být občas vyzvány, aby posoudily, zda a jak reagovat na důkazy, že se ceny aktiv výrazně vzdalují od odůvodněné úrovně. Jakmile jsou takové odchylky v chodu, mohou vyvolat politické dilema: opatření vedoucí k finanční stabilitě nemusí být v souladu s makroekonomickou stabilitou. Může například existovat pokušení odložit nebo zmírnit zpřísnění měnové politiky s cílem zabránit náhlému propadu cen aktiv právě v době, kdy se zhoršuje výhled inflace. Případně by preventivní zpřísnění měnové politiky, jehož cílem je omezit nárůst spekulativních tlaků, a tím i širší finanční nestabilitu, mohlo znamenat riziko oslabení reálné ekonomiky. Tento druh dilematu byl nejzřetelnější v Japonsku na konci 80. let, kdy vedle nízké inflace existovaly zjevné známky nesouladu na trzích akcií a nemovitostí.“ Jinými slovy, odhodlání centrálních bank může snížit právě výplach na bondovém trhu s potenciálními dopady na finanční stabilitu. Změnou si prošla u centrální banka UK: jednak intervencemi na bondovém trhu, ale také např. vystoupením guvernéra na akci MMF, kde si dal záležet, aby jasně zaznělo, že očekávání trhu ohledně sazeb je mimo a že centrální banka nechce poškodit budoucí růst.

Zpět k BIS, která na konci analýza doporučuje, jak tento potenciální konflikt mezi inflačním cílem a finanční stabilitou zmírnit: „Potenciální konflikt mezi cíli politiky lze zmírnit vhodnými opatřeními na mikroúrovni. To v zásadě znamená opatření zaměřená na posílení odolnosti finančního systému. Jednou z linií obrany je obezřetnostní regulace a dohled nad jednotlivými finančními institucemi. Druhou, neméně důležitou, jsou ochranná opatření na úrovni celého systému, v neposlední řadě zdravá tržní infrastruktura, jako jsou platební a vypořádací systémy. Opatření v těchto oblastech jsou v plném proudu, viz nedávné iniciativy v oblasti derivátů (viz kapitola VIII). Je pravda, že od těchto opatření nelze očekávat, že zabrání extrémním cenovým pohybům a nesouladům. Lze však věřit, že je zmírní a že finanční systém bude schopen lépe odolávat neočekávaným otřesům. Ze stejného důvodu může odlehčit měnovým orgánům.“

Marc končí svůj blog „V tomto cyklu se zatím odliv prostředků z dluhopisových fondů blíží zkušenostem z roku 1994. Tehdy se toky nakonec vrátily, stejně jako se vrátí i nyní. Jen musíte zůstat ve hře, abyste to viděli.“ Amen.

David Navrátil

Česká spořitelna je bankou s nejdelší tradicí na českém trhu.

Téměř 200 let tvoří jeden ze základních pilířů českého bankovního systému. V

současnosti poskytuje služby pro přibližně 4,7 milionu klientů. Od roku 2000 je

součástí nadnárodní finanční skupiny Erste Group Bank.

Více informací na: www.csas.cz

Okomentovat na facebooku

Poslední zprávy z rubriky Dluhopisy:

Přečtěte si také:

Prezentace

23.04.2024 Podle čeho vybírat plechový zahradní domek?

18.04.2024 Daňové přiznání lidem provětralo peněženky....

Okénko investora

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)