Portfolio 60/40 dává opět smysl, strukturální změny u výrobců elektromobilů a září jako nejslabší měsíc pro akcie - Perly týdne

Bývalý ředitel Fordu míní, že výrobci elektromobilů budou čelit rostoucí potřebě hotovosti od investorů a bude docházet ke strukturálním změnám v odvětví. Goldman Sachs poukazuje na historicky velmi slabé výkony akcií v září. JPMorgan míní, že z akcií ještě musí vyprchat neoprávněný optimismus a portfolio 60/40 má dává opět smysl.

Tlak na výrobce elektromobilů: CNBC poukazuje na pokles cen akcií některých výrobců elektromobilů, ke kterému došlo poté, co společnost Nikola ohlásila vydání nových akcií. Bývalý ředitel automobilky Ford Mark Fields k tomu uvedl, že výroba automobilů obecně je velice náročná na kapitál a investice. Nové firmy v odvětví se teprve učí masové výrobě, provádí obrovské investice a jejich potřeba hotovosti je vysoká. Některé firmy jsou navíc ve fázi, kdy ještě ani nemají dokončen svůj konečný produkt.

Expert tedy čeká, že odvětví dojde k určitým strukturálním změnám, i k možným fúzím, či akvizicím. Některé společnosti, které aspirují na úspěch v elektromobilitě, přitom vstupovaly na akciový trh právě proto, aby získaly hotovost pro svůj rozvoj a expanzi. Fields ale míní, že by mohlo zase dojít k jejich odchodu z trhu, pokud by je koupily některé fondy soukromého kapitálu.

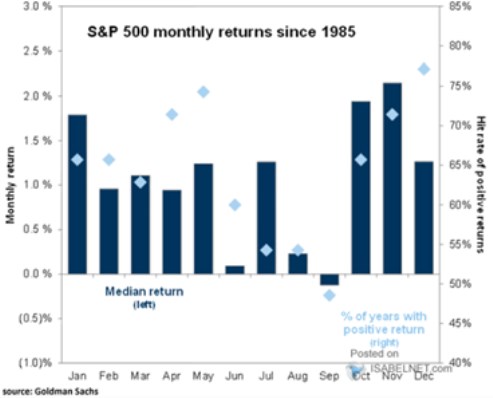

Září pro akcie nic moc, reality ke stagnaci: Goldman Sachs se vstupem do nového měsíce ukazuje průměrné historické návratnosti dosahované americkým akciovým trhem. Září z tohoto srovnání vychází jako nejhorší měsíc, po něm ale přichází nejsilnější část roku:

Zdroj: Twitter

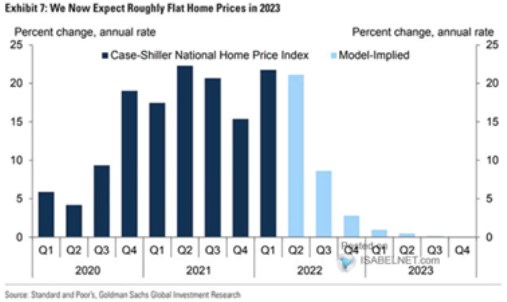

V druhém grafu Goldman Sachs ukazuje historický vývoj cen na americkém realitním trhu. A také přidává své predikce do roku 2023:

Zdroj: Twitter

V roce 2021 se růst cen pohyboval několik čtvrtletí i nad 20 %, Goldman Sachs se domnívá, že ve třetím čtvrtletí tohoto roku tempo růstu klesne pod 10 %. Ke konci roku se dostane pod 5 % a v roce příštím by měly ceny postupně přejít ke stagnaci. K poklesu ovšem ne.

Sazby ke 4 %: Gabriela Santos je globální strategičkou v JPMorgan Asset Management a na CNBC hovořila o stavu americké ekonomiky a monetární politiky. Podle ní lidé z Fedu v Jackson Hole v podstatě potvrzovali, že ještě bude muset přijít znatelné oslabení inflačních tlaků a ochlazení trhu práce předtím, než tato centrální banka změní svou politiku. Sazby se podle strategičky ke konci roku dostanou ke 4 % a tam nějakou dobu zůstanou. Reálné sazby tak budou výše, než se dříve čekalo a to bude vyvolávat negativní tlaky na akciovém trhu.

Investoři by podle expertky také měli začít brát do úvahy scénář mírné recese, která by přišla v příštím roce. Míní, že v srpnu akciím pomáhala víra v hladké přistání, ale „tento optimismus ještě musí vyprchat“. Santos k tomu doplnila, že v případě recese by dluhopisy opět fungovaly jako dobrý nástroj diverzifikace a mělo by tudíž smysl držet část portfolia v akciích a část v obligacích, které by byly zajištěním proti ekonomickém útlumu.

U akcií vnímá Santos pozitivně, že jejich valuace během letošního roku výrazně klesly a to by mělo zvyšovat dlouhodobější návratnost akciového trhu. Před Jackson Hole byla podle expertky v cenách na trzích odražena asi 68 % pravděpodobnost, že Fed tento měsíc zvedne sazby o 75 bazických bodů. Nyní se pravděpodobnost nachází kolem 70 %, bude ale samozřejmě záležet na číslech z trhu práce a dalších datech.

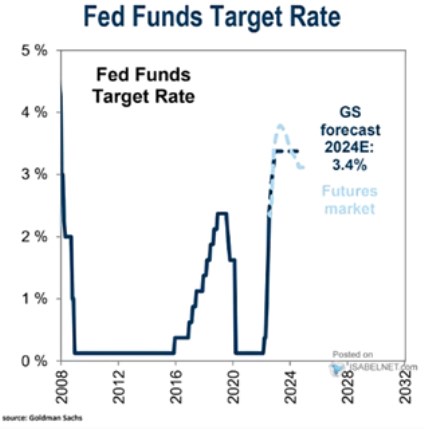

Poslední projev šéfa Fedu Powella podle expertky hodně změnil výhled na vývoj sazeb v příštím roce. Trhy počítaly s tím, že po zvedání přijde rychle pokles sazeb a po zmíněném projevu došlo k „pozitivnímu otřesu v těchto očekáváních“. Predikce dalšího vývoje sazeb od Goldman Sachs ukazuje poslední graf, podle nich by se sazby měly stabilizovat na 3,4 %, zatímco trh s futures počítá s jejich opětovným poklesem:

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Okomentovat na facebooku

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

23.04.2024 Podle čeho vybírat plechový zahradní domek?

18.04.2024 Daňové přiznání lidem provětralo peněženky....

Okénko investora

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)