Comeback technologií a načasování nákupů na americkém trhu - Perly týdne

EMJ Capital věří neziskovým technologiím, ale dodává k tomu jeden podstatný detail. Jeremy Siegel míní, že největší inflační tlaky pominuly a svěřuje se s tím, kdy už chce držet dlouhé pozice. A Goldman Sachs je ohledně růstu optimističtější než konsenzus.

Krok od ziskovosti: Technologické společnosti bývají někdy rozdělovány na velké firmy, které generují vysoký tok hotovosti. A na společnosti, které zisky ani volný tok hotovosti netvoří. Eric Jackson z EMJ Capital ale na CNBC připomněl, že v druhé skupině mohou být firmy, které jsou od přechodu do černých čísel vzdáleny jeden, či dva roky. A pak si už budou „užívat práv, kterých se dostává skupině první“.

Investor míní, že příležitosti jsou nyní na trhu ukryty právě v takových společnostech, které se nachází jen krok od ziskovosti. A to také znamená, že by investoři neměli plošně zavrhovat společnosti, které nyní ziskové nejsou, protože mohou patřit právě do této podskupiny. Pozitivně vnímá Jackson akcie typu Lyft, či Uber, které si prošly výraznou korekcí, ale jde o firmy, které by měly být v následujícím období schopny generovat pozitivní tok hotovosti.

Pokud dojde k něčemu podobnému, jako u Uberu, tak podle experta dochází k výraznému přehodnocení valuačních násobků. Jinak řečeno, pokud se firma skutečně dostane do černých čísel, investoři jsou ochotni platit za ní více. Co se ale s takovými akciemi děje během recese? Na tuto otázku Jackson odpověděl, že historie nedává příliš mnoho vodítek ohledně výkonů technologických společností během poklesu ekonomické aktivity. Výjimkami může být prasknutí internetové bubliny, či finanční krize, ale to jsou podle něj mimořádné případy, kterým současná situace není tolik podobná.

Investor míní, že lepší může být pro srovnávání recese roku 1990. Ta nepolevovala ani v druhé polovině roku a Fed svou politiku uvolnil až v roce 1991. Například Oracle během sedmi měsíců spadl o 80 %, dna dosáhl v říjnu 1990. Pak se ale směr na akciích otočil a nejdříve to platilo právě u technologií. Jejich oživení bylo tvaru „V“. Nyní je přitom většina technologií „v medvědím trhu již po 18 měsíců“. Jak délka této doby, tak míra poklesu jsou z historického hlediska „mimo normu“. A Jackson proto míní, že v druhé polovině roku může přijít „silný comeback“.

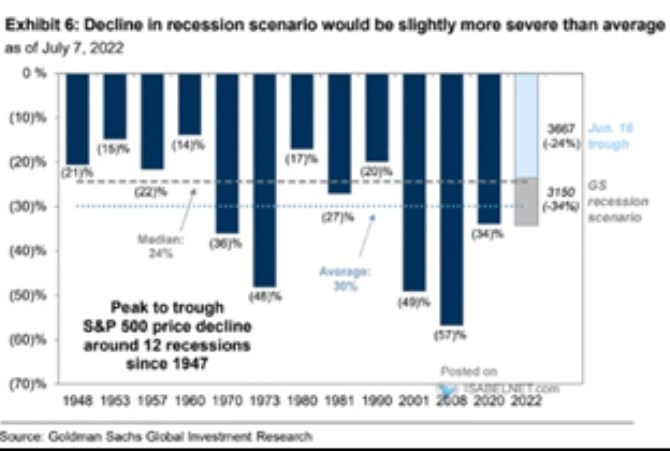

Recese nebude: Goldman Sachs v následujícím grafu ukazuje poklesy akciového trhu během recesí americké ekonomiky. Vyznačen je i současný pokles a odhad Goldman Sachs týkající se další korekce v případě, že by i nyní nastala recese. Korekce by pak podle tohoto odhadu dosáhla celkem 34 %, velkou část by ale trhy měly už za sebou:

Zdroj: Twitter

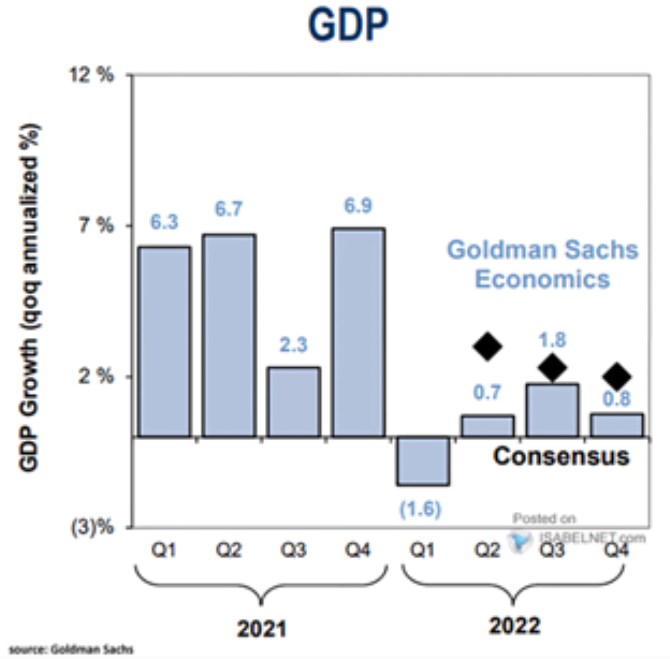

Podle druhého grafu ale Goldman Sachs nepočítá s recesí jako hlavním scénářem (minimálně pro letošní rok). Tempo růstu by podle ekonomů této banky mělo sice klesat, ale stále se bude držet nad nulou a na konci roku dokonce znatelně převyšuje konsenzus:

Zdroj: Twitter

Skryté zlepšení inflace: Jeremy Siegel z Whartonu je častým hostem investičních diskusí, již delší čas hovořil o nutnosti utažení monetární politiky, nyní na CNBC popsal, co míní o dalším vývoji na trzích a v americké ekonomice. Nejdříve poukázal na to, že způsob, jakým je v inflaci odražen růst cen bydlení, sebou nese značné zpoždění, s jakým se inflace v této oblasti promítá do oficiálních čísel. Jinak řečeno, oficiální čísla ukazují to, co se stalo již před několika měsíci.

Siegel dále míní, že skutečná aktuální inflace se bude v následujících měsících výrazně lepšit, ale z popsaného důvodu se to ještě nějaký čas nebude projevovat ve vykazovaných číslech. Profesor pak podle svých slov doufá, že vedení Fedu si je tohoto efektu vědomo. „To nejhorší z inflace je za námi… ekonomika znatelně zpomaluje“, dodal Siegel. Co to vše podle něj znamená pro akciový trh? Siegel podle svých slov chce držet dlouhé pozice ve chvíli, kdy oficiální inflační čísla budou ještě vysoko, ale Fed již řekne, že většina utahování proběhla. „Nemusí to být v červenci“, dodal.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)