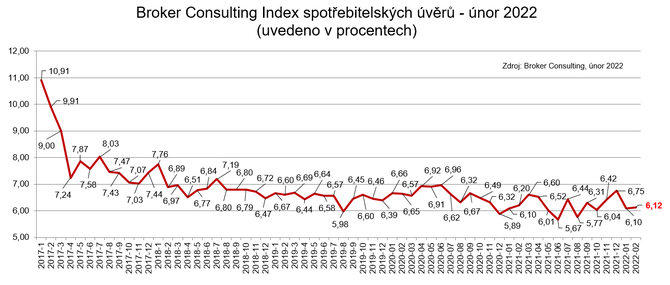

Průměrná úroková sazba spotřebitelského úvěru se v únoru nepatrně zvýšila a zakončila měsíc na hodnotě 6,12 %

Situace v oblasti spotřebitelských úvěrů je poměrně stabilní. Od začátku roku se úroková sazba u tohoto typu úvěrů pohybuje jen velmi mírně nad šestiprocentní hranicí. V únoru se podle Broker Consulting Indexu spotřebitelských úvěrů nepatrně zvýšila o 0,02 procentního bodu na 6,12 %. Obecně se tak průměrné sazby v prvních měsících tohoto roku drží na podobné úrovni jako začátkem roku minulého.

Odborníci očekávají, že Česká národní banka opět přistoupí ke zvýšení základních úrokových sazeb. „S ohledem na rostoucí inflaci a možné zpomalení růstu ekonomiky kvůli válce na Ukrajině je tento postup velmi pravděpodobný. To se zřejmě projeví i na úrokových sazbách spotřebitelských úvěrů. Vzhledem k poskytované výši úvěru a krátkodobému horizontu splácení nemá případné navýšení sazby na klienty tak výrazný dopad jako u hypotečních úvěrů. Ke snížení sazeb by podle mého názoru mělo dojít až počátkem příštího roku,“ očekává Michaela Pudilová, analytička hypotečních a spotřebitelských úvěrů společnosti Broker Consulting.

Výhodou spotřebitelských úvěrů jsou široké možnosti jejich využití. Lze volit mezi dvěma základními typy, a sice účelovým a neúčelovým úvěrem. Žadatelé obvykle volí úvěr neúčelový, kdy jsou finance poskytnuty v hotovosti nebo načerpány na běžný účet, a lze je tak využít na cokoliv. Žadatel nemusí dokládat, a to ani zpětně, na co přesně mu byl úvěr poskytnut. Naproti tomu účelový úvěr má od počátku daný účel využití. „V tomto případě klient žádá o poskytnutí úvěru na konkrétní věc nebo službu, například vybavení domácnosti, nové kolo či auto. Čerpání je přitom podmíněno předložením dokladu, například v podobě faktury. Banka úvěr čerpá přímo na účet prodejce,“ vysvětluje Lukáš Navrátil, ředitel pobočky OK POINT v Jihlavě.

K nejvyužívanějším účelům úvěru patří v současné době konsolidace, která umožňuje sloučit již dříve poskytnuté úvěry z různých bank do jednoho. Klienti tak získají výhodnější úrokovou sazbu a také přehled nad svými splátkami. Pro takto účelové půjčky je typická i delší splatnost a v kombinaci s nižší úrokovou sazbou také nižší splátky. Konsolidovat lze i kreditní karty nebo kontokorenty. Z důvodu výrazně vyšší úrokové sazby však nejsou vhodné pro dlouhodobé čerpání.

„U neúčelových i účelových spotřebitelských úvěrů doporučuji vždy důkladně zvážit, zda je poskytnutí takového úvěru opravdu nezbytné. Ve splácení půjčky je třeba pokračovat i v případě, že produkt, na který byla poskytnuta, již dosloužil. Klient tedy může ještě dlouhé měsíce splácet za věc, která již neplní svůj účel,“ upozorňuje Michaela Pudilová.

Broker Consulting Index spotřebitelských úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u spotřebitelských úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele bankovních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do Indexu vstupuje větší vahou. Výhodou metody výpočtu je to, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a Index není závislý na datech dodávaných třetími stranami.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting Index hypotečních úvěrů).

Proč je dobré Index sledovat

Broker Consulting Index spotřebitelských úvěrů zachycuje vývoj úrokových sazeb u spotřebitelských bankovních úvěrů. Je praktickým indikátorem toho, jak se pro českou veřejnost úvěry vyvíjejí z hlediska úrokových sazeb, a tedy i výše splátek na určitou půjčenou sumu. Lidé si tyto typy úvěrů berou, aby financovali různé potřeby. Od dovolené přes nový telefon až po překlenutí nějaké tíživé situace. Zásadní význam má index pro domácnosti, které splácejí větší množství úvěrů a splátky je dusí. Index jim může otevřít oči, že půjčky je možné refinancovat s mnohem nižší úrokovou sazbou, a nastartovat tak cestu za ozdravením rodinných financí. Sazby spotřebitelských úvěrů jsou na trhu velmi různé, lidé často dobře nezhodnotí situaci a sjednají si drahou půjčku. Index je důvěryhodným podkladem pro média při komunikaci praktického a pro občany zajímavého tématu. Index nemá za cíl ukazovat průměr trhu, ale zdravou sazbu. Pokud si proto člověk chce sjednat spotřebitelský úvěr ať už v bance, nebo v nebankovní instituci a úroková sazba je výrazněji vyšší než aktuální index, je potřeba zpozornět.

Kontakt pro média:

Tereza Kunová, specialistka PR a externí komunikace

mobil: +420 731 537 716, e-mail: tereza.kunova@bcas.cz

Poslední zprávy z rubriky Úvěry, půjčky:

Přečtěte si také:

Prezentace

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)