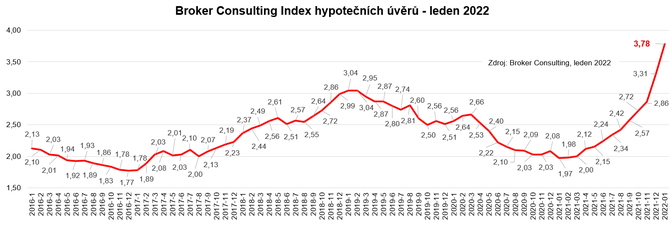

Tempo růstu průměrné úrokové sazby hypotéky v lednu zrychlilo o 0,47 procentního bodu na 3,78 %. Přesně před rokem přitom průměrná sazba činila pouze 1,97 %

První měsíc letošního roku přinesl další výrazné zdražení hypoték. Jak ukázaly lednové výsledky Broker Consulting Indexu hypotečních úvěrů, tempo růstu průměrné úrokové sazby oproti prosinci ještě zrychlilo. Průměrná sazba tak v důsledku výrazného zvyšování základních sazeb ČNB meziměsíčně stoupla o 0,47 procentního bodu na 3,78 %. Tato aktuální hodnota indexu je dosud nejvyšší od doby jeho sledování v roce 2015. Jen pro srovnání, před dvěma lety byla lednová hodnota na úrovni 2,56 % a ve stejném měsíci loni činila pouze 1,97 %.

Vedle úrokových sazeb u hypotečních úvěrů stoupají také ceny nemovitostí a podle odborníků se tento růst pravděpodobně nezastaví ani v nejbližších měsících. Investice do vlastního bydlení je dlouhodobá záležitost, která dává smysl v jakékoli době. Přesto však ti, kteří se již pro vlastní bydlení v minulosti rozhodli, mohou nyní stát před další překážkou v podobě refinancování hypotéky.

„Pokud jde o samotnou úrokovou sazbu, nabízí se otázka, zda je v současné době vhodné uzavírat dlouhodobě oblíbené tříleté a pětileté fixace. Pro klienta, který se změnou podmínek u své hypotéky zaobíral naposledy před třemi lety, je pohled na nynější výši úrokových sazeb velmi nepříjemným překvapením. Nezbývá mu než doufat, že po uplynutí další fixace bude situace příznivější,“ popisuje současný stav Michaela Pudilová, analytička hypotečních úvěrů společnosti Broker Consulting.

V případě, že se majitel hypotéky rozhodne změnit nejen samotnou fixaci, ale i poskytovatele produktu, měl by tak učinit na konci sjednané doby fixace. Podle zákona jde totiž o jeden z mála důvodů, kdy lze úvěr na bydlení splatit zdarma. Jak doplňuje Pudilová, bez poplatku může být úvěr splacený i v případě, že se plátce hypotečního úvěru ocitl v těžké životní situaci, která ovlivňuje jeho schopnost splácení.

Při jiném načasování musí držitel hypotéky vždy předložit vyčíslení původní dlužné částky včetně příslušenství. Banka má totiž právo požadovat úhradu účelně vynaložených nákladů spojených s předčasným splacením úvěru. „Co se ale skrývá pod touto formulací, není přesně definováno. Některé banky tak své náklady vyčíslují v řádu stokorun, u některých jde o desítky či stovky tisíc. Je tedy namístě předem zvážit, zda se tato změna majiteli hypotéky vyplatí,“ upozorňuje Markéta Francová, ředitelka pobočky OK POINT v Kladně. Při refinancování je také vždy nutné splnit účelovost, tedy aby původní úvěr byl poskytnutý na investici do nemovitosti a byl v souladu s metodickými předpisy dané banky

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting index hypotečních úvěrů). Více informací najdete též na webu https://www.bcas.cz/onas/pro-media/.

Broker Consulting Index hypotečních úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u hypotečních úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele hypotečních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do indexu vstupuje větší vahou. Výhodou metody výpočtu je skutečnost, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a index není závislý na dodávkách třetích stran. V principu se index počítá ze sazeb, které jsou v danou chvíli pro daného klienta nejnižší na trhu nebo se nejnižší hranici přibližují, neboť klient si vybírá z mnoha možností, které mu trh v danou chvíli nabízí. A většinou si vybírá právě nejnižší sazbu úvěru, který i v jiných parametrech splňuje jejich podmínky. Broker Consulting ročně zprostředkuje úvěry v objemu přesahujícím 13 miliard korun.

Kontakt pro média:

Tereza Kunová, specialistka PR a externí komunikace

Mobil: +420 731 537 716, e-mail: tereza.kunova@bcas.cz

The post Tempo růstu průměrné úrokové sazby hypotéky v lednu zrychlilo o 0,47 procentního bodu na 3,78 %. Přesně před rokem přitom průměrná sazba činila pouze 1,97 % appeared first on Broker Consulting, a. s..

Poslední zprávy z rubriky Úrokové sazby:

Přečtěte si také:

Prezentace

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)