Teď není dobrý čas na to, mít slabou rozvahu, varují stratégové

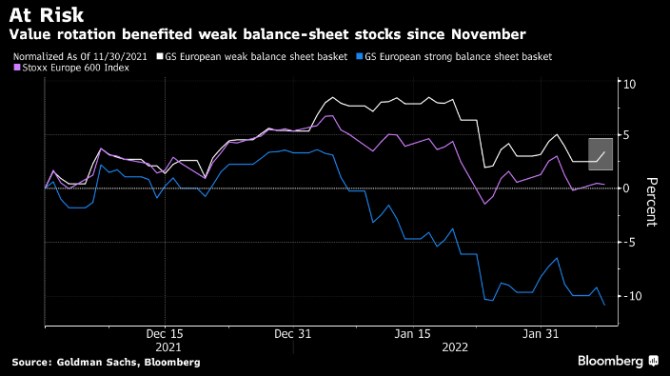

Po letech extrémně nízkých sazeb představuje konec levných peněz pro mnoho společností zdroj stresu, a to zejména pro ty se slabými rozvahami. Podle stratégů Goldman Sachs jsou tyto firmy „zranitelné“ vůči konci kvantitativního uvolňování ECB. O jaké akcie se jedná?

Stratégové z Goldman Sachs používají k měření síly rozvahy Altmanovo Z a na jeho základě vytvořili koš akcií, které považují za finančně nejslabší. Ten zahrnuje AMS-Osram, Ubisoft, TeamViewer, Valeo, Renault a IAG. A také obsahuje vysoce zadlužené firmy jako EDF, Snam, Enagas a Acciona, ale už ne italský Enel, jehož akcie tento týden klesly po snížení ratingu od agentury Fitch.

Sharon Bell z Goldman Sachs dodává, že i když jsou slabé bilance těchto firem znepokojivé, „jsme si vědomi toho, že tyto společnosti jsou také hodnotovými jmény, což může působit jako protisíla, pokud bude rotace do hodnoty pokračovat.“

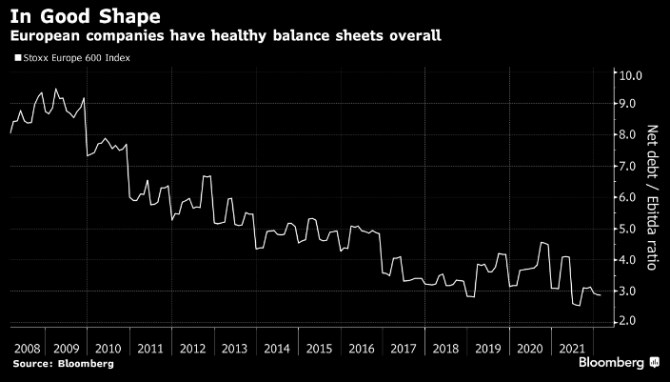

Stratég UBS Nick Nelson s ní souhlasí a říká, že dokud bude růst ekonomiky nadprůměrný, mohou akcie s pákovým efektem i nadále dosahovat lepších výsledků, přičemž polštář jim poskytují nižší valuace. U těch, které mají valuace relativně vyšší, je „pravděpodobnější, že nyní budou pod tlakem normalizace měnové politiky a rostoucích sazeb,“ pokračuje Nelson s tím, že korporátní páka je stále pod úrovní pandemie.

Ukončení kvantitativního uvolňování ECB očekávají ekonomové UBS v srpnu a následně počítají se dvěma zvýšeními sazeb - letos a dalším v roce 2023. Přestože některé společnosti mohou začít brzy pociťovat vyšší náklady na financování, dopad na akciové trhy zůstane prozatím utlumený. Prvotní navýšení sazeb ECB pravděpodobně neovlivní náklady na financování dluhu nefinančních společností vzhledem k tomu, že kratší splatnost má v současnosti méně než 1 % jejich celkových dluhových cenných papírů, říkají stratégové UBS.

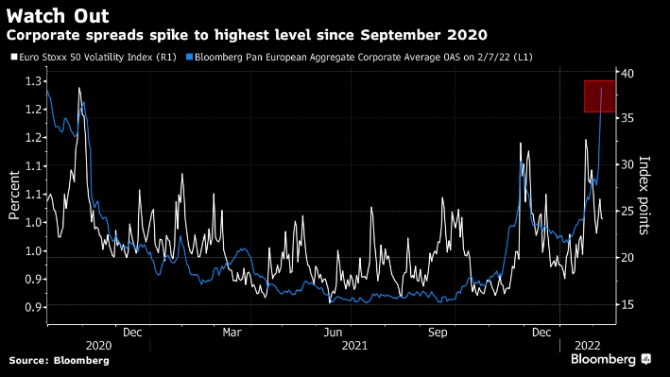

A přestože firemní spready právě vzrostly na nejvyšší hodnotu od září 2020, zůstávají v souladu s desetiletým průměrem na úrovni přibližně 1,3 %.

Zdroj: Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Prezentace

18.04.2024 Daňové přiznání lidem provětralo peněženky....

15.04.2024 Kam půjdou úrokové sazby? Aktuální přehled...

15.04.2024 Zabouchnuté dveře vyřeší zámečník od pojišťovny...

Okénko investora

Mgr. Timur Barotov, BHS

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Olívia Lacenová, Wonderinterest Trading Ltd.

Michal Brothánek, AVANT IS

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Bitcoin stanovil nové historické maximum – Je už na nákup pozdě?

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)