Rekordní počet firem s vysokou valuací tržeb a otázka inflačně mzdové spirály

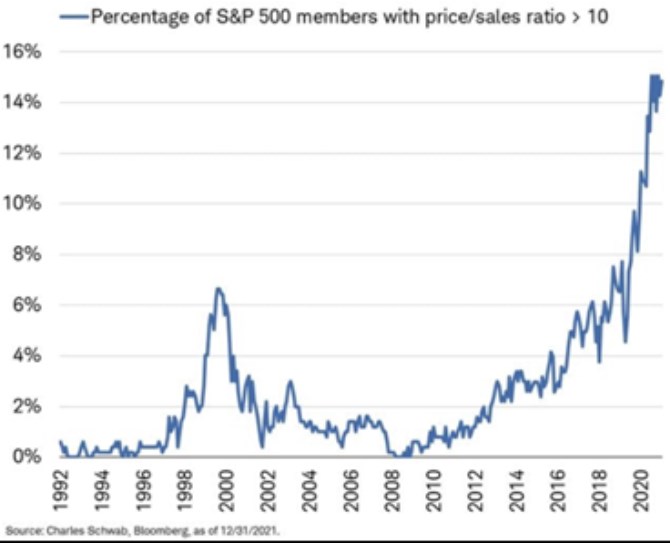

Na počátku devadesátých let nebyly na americkém trhu v podstatě žádné společnosti, jejichž cena akcií by byla více než desetkrát vyšší, než tržby na akcii. Na vrcholu internetové bubliny bylo takových firem asi šest ze sta a pak jejich podíl zase klesal k nule dosažené během finanční krize. Nyní je jich asi patnáct ze sta. Známka bubliny? Ne tak rychle. Dnes připomínka toho, na čem závisí hodnota firem a akcií a k tomu pár souvisejících úvah o inflačně mzdových spirálách.

Vývoj onoho podílu firem s kapitalizacemi nad desetinásobkem tržeb ukazuje následující graf. Jeden z mnoha, které by mohly automaticky budit úvahy o bublinách.

Zdroj: Twitter

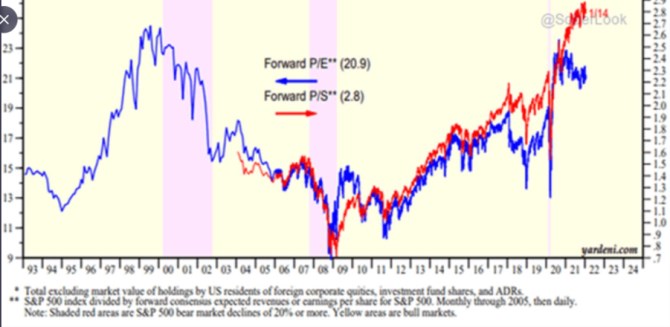

O poměru sazeb a požadované návratnosti k růstu tu píšu poměrně často (první dva faktory), dnes směřuji k tomu poslednímu, jehož význam je dobře patrný z druhého dnešního grafu. Ten srovnává historický vývoj průměrného poměru ceny a tržeb (PS) a vývoj průměrného PE (poměru ceny a zisků):

Zdroj: Twitter

Rok 2020 přinesl rozevírání řady nůžek a mezi ně můžeme zařadit ty mezi PS a PE. Jak vidíme z grafu, ceny akcií relativně k tržbám neustále rostou. PE ale po prudkém růstu na hodnoty blízké až těm z vrcholu internetové bubliny začalo klesat. Důvod nůžek musí být právě v tom, že se změnila ona výživnost tržeb. Relativně k nim jsou totiž ceny akcií výš a výš, protože jsou hodnotnější – nesou s sebou vyšší zisky, cash flow a dividendy.

Celé to pak ukazuje i následující věc: Největší vypovídací schopnost mají ty ukazatele, které jsou nejblíže k dividendám. Vysokou jí tak má dividendový výnos (či jeho inverze) a poměr cen k volnému toku hotovosti. Horší to je s PE, či hodnotou firmy poměřovanou třeba k EBITDA. Ještě horší to je s poměrem cen k tržbám na akcii a nejhorší s poměry typu cen akcií či hodnoty firem k ukazatelům, jako je počet uživatelů. Od nich je totiž nejdelší cesta k tomu, co se počítá, a tím je hotovost skutečně směřující k akcionářům. Jinak řečeno, jejich proměny v čase mohou být dány řadou věcí, včetně změny oné výživnosti.

Aktuálně lze k druhému grafu také dodat, že v současné době vyšších inflačních tlaků se někdy uvažuje o tom, jak se promítnou do tlaků mzdových a obojí následně do firemních zisků a marží. K tomu dvě poznámky: Pokud rostou tržby firem kvůli vyšší inflaci, na zachování stávající výše nominálních zisků stačí i nižší marže (jejichž pokles přesně vyrovná růst tržeb). Na zachování reálné výše zisků musí držet marže konstantní. Pokud se v takovém prostředí dokonce zvyšují, rostou samozřejmě nominální i reálné zisky. Podle grafu by přitom mělo docházet právě k tomu. Jinak řečeno, akciový trh nečeká, že by se rozjížděla spirála, ve které by mzdy a ostatní náklady svým tempem růstu začaly předbíhat tržby a klesaly by marže.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.04.2024 Daňové přiznání lidem provětralo peněženky....

15.04.2024 Kam půjdou úrokové sazby? Aktuální přehled...

15.04.2024 Zabouchnuté dveře vyřeší zámečník od pojišťovny...

Okénko investora

Mgr. Timur Barotov, BHS

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Olívia Lacenová, Wonderinterest Trading Ltd.

Michal Brothánek, AVANT IS

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Bitcoin stanovil nové historické maximum – Je už na nákup pozdě?

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)