Ziskovost velkých technologií

Když jsme se včera dívali na ziskové marže technologií a zbytku trhu, mohli jsme se ptát, zda technologie a zejména firmy typu Amazon, Apple, či třeba Google nevydělávají „moc“. Ve smyslu monopolním. O jejich regulaci se hovoří již roky, a to zdaleka ne jen kvůli ziskovosti, na kterou bych se v této souvislosti a v návaznosti za včerejšek rád zaměřil dnes.

1. Čtyři pilíře: Ono vydělávají „moc“, nebo ne, nelze přímo odvozovat z velikosti zisků, či marží. Když jsme tak včera viděli, že marže na úrovni čitého zisku jsou u technologií nyní ve srovnání se zbytkem trhu cca trojnásobné, nemusí to ještě znamenat zisky „nadměrné“. Marže jsou totiž jen polovinou, přesněji řečeno třetinou a nepřesněji řečeno čtvrtinou relevantního obrázku. Proč?

Třetí proměnnou (vedle marží a tržeb), kterou bychom měli do obrázku zasadit, je objem investovaného kapitálu. Dejme tomu, že Áčko potřebuje na generování svých tržeb a zisků aktiva/kapitál ve výši 200 Kč. A Béčko 10 Kč. Zisková návratnost kapitálu je pak u první firmy 10/200, tedy 5 %, u druhé 2/10, takže 20 %. Druhá společnost tak na jednotku investovaného kapitálu vydělává mnohem více, než ta první. Je to dáno tím, že má vyšší marže, sice nižší tržby, ale na to vše potřebuje jen zlomek kapitálu ve srovnání se společností první.

Můžeme v tomto bodě uvažovat třeba o tom, že Béčko má dominantní, neřkuli monopolní pozici na trhu, která jí zajišťuje ony nadměrné zisky? Moc ne, protože na takový závěr bychom měli mít představu o tom, jaká je „odpovídající“ návratnost. A s ní porovnat tu, které je dosahováno. Takže si pro konečný zvrat v našem příběhu dvou firem představme, že společnost B je velmi riziková a požadovaná návratnost tak u ní dosahuje 25 %. A společnost A je zase extrémně málo riziková (třeba naprosto stabilní a spolehlivá výroba trpaslíků) a požadovaná návratnost je u ní jen na 3 %. Takže tato firma z tohoto pohledu vydělává více, než by „měla“ a firmy B méně, než by „měla“.

2. Praxe: K výše uvedenému by toho šlo hodně dodat, jde o na kost osekaný příklad, který by měl ovšem ukazovat princip: Pokud začneme u marží, k nějakému smysluplnějšímu závěru ohledně úspěšnosti a/nebo výši ziskovosti se dobereme až poté, co vezmeme do úvahy výši tržeb, respektive návratnost kapitálu, a tu porovnáme s návratností požadovanou. Praxe u největších technologických firem na trhu?

Amazon dosahuje podle dat z Morningstar za posledních 12 měsíců návratnosti vlastního jmění ROE přesahující 30 %. S betou kolem 1,14 vychází požadovaná návratnost u vlastního kapitálu na 7 – 8 %. Microsoft má ROE téměř na 50 %, požadovaná návratnost by byla kolem 5,52 %. Apple má ROE na téměř 130 %, v roce 2020 na 73 %, pokud by měl betu na jedné, požadovaná návratnost bude kolem 6,7 %. Alphabet s ROE kolem 30 % má betu jedna, a tudíž požadovanou návratnost leží také na necelých 7 %. Facebook má požadovanou návratnost o něco výše, jeho ROE je za posledních 12 měsíců na 31 %.

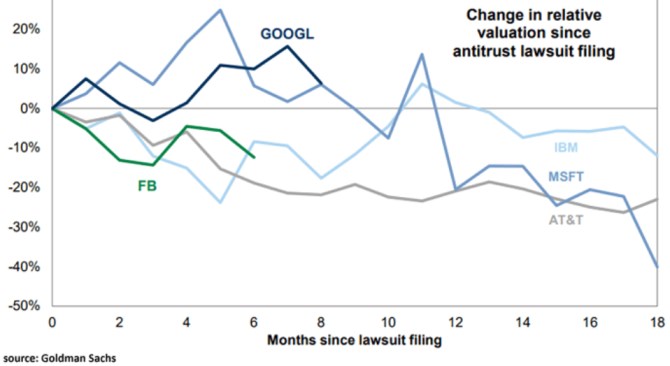

Jde jen o nástin. Posledních 12 měsíců nemusí být vypovídajících ohledně trendu, místo zisků by bylo lepší používat relevantní tok hotovosti, každá ze zmíněných firem je jiná a těží z něčeho jiného... Cíl dnešní úvahy snad ale byl splněn: Ukázat rámec a následně pár základních čísel z praxe. Protože se točíme kolem míry ziskovosti, tržní pozice a potenciálně regulace, tak ještě první z následujících dvou grafů ukazuje, jak si vedly akcie vybraných firem (relativní valuace) poté, co proti nim bylo v minulosti zahájeno antimonopolní řízení:

Zdroj: Twitter

Druhý graf srovnává technologické akcie v USA a Číně s vyznačenými významnými regulačními zlomy (Lina Khan je 32letá nová šéfka antimonopolního regulátora FTC, která se staví kriticky k velikosti velkých technologických firem):

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

23.04.2024 Podle čeho vybírat plechový zahradní domek?

18.04.2024 Daňové přiznání lidem provětralo peněženky....

Okénko investora

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)