Perly týdne: Nižší výnosy už nebudou akciím pomáhat, trhy nyní zajímá druhá derivace

Přechod do další fáze cyklu sebou může přinést další korekci a změnu v reakcích trhu na nižší sazby. Korekce ale může být příležitostí pro nákup jinak drahých akcií s dobrým strukturálním příběhem. A ještě více v nových Perlách týdne.

Změna změny a zpomalující Čína: Trhy se pohybují podle „druhé derivace“, tedy ne podle samotného růstu, či poklesu ekonomiky, ale změn tempa růstu. Ekonomický vývoj je přitom „stále pozitivní, ale ne tak pozitivní, jako před měsícem“. Pro Bloomberg Markets to uvedl šéf měnových strategií pro Asii ve společnosti BofA Securities Adarsh Sinha. Ona „druhá derivace“ se přitom nyní významně projevuje na amerických vládních obligací a také na dolaru.

Výnosy amerických vládních obligací by ze současných úrovní mohly podle stratéga ještě klesnout, ale ve třetím čtvrtletí začne Fed hovořit o výrazném zlepšení ekonomiky a důsledcích, které má pro jeho monetární politiku. Což by mělo pohnout cenami obligací opět dolů a výnosy nahoru. Sinha poukázal i na to, že v poslední době přichází slabší data z čínské ekonomiky a tamní centrální banka se tak může snažit o uvolnění finančních podmínek. To by samo o sobě mělo být pozitivní, ale vývoj v čínské reálné ekonomice ukazuje, že globální oživení nemusí být tak silné. A to má nyní dopad na investice a sázky s ním spojené.

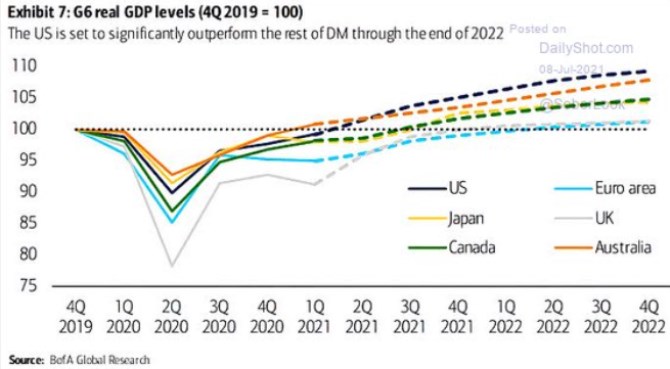

Spojené státy nejsilnější: BofA v následujícím grafu porovnává projekce HDP ve vyspělých zemích a to relativně k úrovni ekonomické aktivity dosažené na konci roku 2019. Na čele takového pelotonu byla ještě v prvním čtvrtletí letošního roku Austrálie, kterou ale následně předběhly Spojené státy. A podle projekcí by si měly náskok udržovat i nadále. O poslední místo se naopak „pere“ eurozóna s Velkou Británií, jejichž ekonomická aktivita by se nad úroveň z posledního čtvrtletí 2019 měla dostat až příští rok:

Zdroj: Twitter

Na konci roku 1,8 %, na akciích korekce a přechod do další fáze cyklu: O vývoji na amerických dluhopisových trzích, který se promítá i do akciových trhů, hovořil na Bloomberg Markets i stratég Andrew Sheets z Morgan Stanley. Podle něj výnosy dlouhodobějších obligací ještě nedosáhly svého cyklického vrcholu a začnou tudíž opět růst. Stratég konkrétně očekává, že na konci roku se budou pohybovat na 1,8 %. Tahounem tohoto vývoje by měl být vývoj na trhu práce a Fed, který „začne hovořit o taperingu“.

Sheets dodal, že současný pokles výnosů byl nečekaný pro investory i pro něj a je složité poukázat na jeho konkrétní důvody. Mimo jiné mezi ně může patřit i to, že v létě se dluhopisům obvykle vede dobře, jejich ceny mají tendenci k růstu a obrat může přijít až v září. K tomu by se pak přidaly zmíněné ekonomické faktory, včetně vývoje na trhu práce.

Na CNBC hovořil Sheetsův kolega a akciový stratég Mike Wilson. Podle něj akciové trhy neustále hledají sektory, které půjdou v následujících měsících nejvíce nahoru. Neustále se tak spekuluje o síle oživení, či třeba o tom, jak vysoká bude inflace a jak dlouho bude trvat. Podle stratéga je významné téma „fiskálního útesu“. Tedy zeslábnutí fiskální stimulace, ke kterému dojde. Podle jeho názoru se tento útes projevuje i na dluhopisových trzích, protože investoři začínají chápat, že bude strmější, než se doposud čekalo.

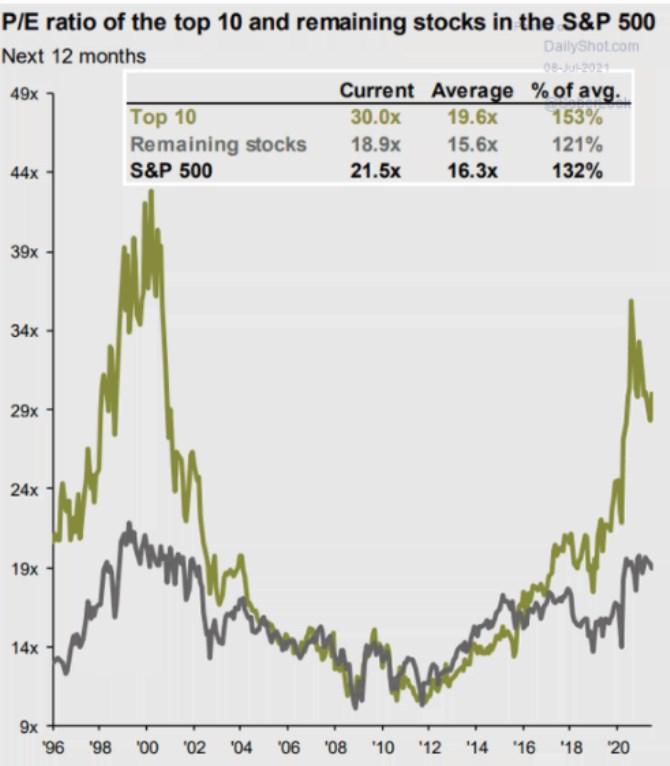

Wilson poukázal na to, že PE amerického trhu je stále vysoko, dosahuje hodnot kolem 21, podle něj je ale „správné číslo kolem 18“. Navíc se dostáváme do prostředí, kdy nižší výnosy vládních obligací již akciím neprospívají tak, jak tomu bylo doposud. Posouváme se totiž do další fáze cyklu, kdy pokles výnosů značí zpomalení ekonomického oživení a investoři pak na tyto indikace reagují negativně.

K tomu mohou v roce 2022 přijít negativní překvapení týkající se zisků obchodovaných společností, na které mohou dolehnout nižší provozní marže, či zvyšování daní. Podle stratéga tak mají akcie před sebou ještě 10 – 15 % korekci, která by pro ně byla „zdravá“ a představovala by konec přechodu do střední fáze cyklu.

Valuace těch nejlepších a zbytku trhu: Následující graf od J. P. Morgan ukazuje vývoj valuací „top desítky“ a zbytku trhu. U něj jsou výkyvy v PE znatelně nižší, jejich PE se nedávno pohybovalo na téměř 19, zatímco dlouhodobější průměr dosahuje hodnoty 15,6 a tyto tituly tak byly 21 % nad ním. Zmíněná desítka je ale s PE na 30 více než 50 % nad dlouhodobým průměrem:

Zdroj: Twitter

Jen přestávka: Jun Bei Liu, která spravuje klientská portfolia ve společnosti Tribeca Investment Partners, k současné situaci na trzích na Bloomberg Markets uvedla, že oživení globální ekonomiky je stále velmi zdravé a trhy si pouze vybírají čas na zhodnocení dalšího vývoje. Investoři začínají být opatrnější a je zřejmé, že oživení nebude jen neustále rostoucí křivkou. Na akciích ale podle investorky celkově stále vládne optimismus a ona sama určitě optimistkou je.

Celkový obrázek je nyní podle Bei Liu takový, že opadají obavy z vysoké a dlouhodobé inflace, v systému je stále hodně stimulace, pokračuje ekonomické oživení a ukazuje se, že sazby zůstanou skutečně delší dobu nízko. Akciový trh tak dále poroste, ale bude na něm docházet ke změnám v tom, které sektory jej potáhnou nahoru. Investorka v této souvislosti doporučuje vyvážený poměr mezi růstovými a hodnotovými tituly.

I přes současné dění podle Bei Liu není čas na úplné opuštění cyklických akcií, protože ty budou stále těžit z rostoucí poptávky a tržeb. K tomu ale zmínila atraktivitu firem a titulů, které nejsou vystaveny jen cyklicky sílící poptávce, ale těží z různých strukturálních posunů v ekonomice a společnosti. Korekce trhu je přitom dobrou příležitostí k nákupu takových akcií, které by jinak mohly být drahé.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)