Hezký výhled

Výrazný růst zisků obchodovaných společností v letošním roce, pak nájezd na předpandemický trend. A to ve spojitosti s velmi vysokými valuačními násobky, které by mimo jiné podporoval jen velmi mírný růst sazeb a výnosů obligací. Tedy v širším kontextu velmi přívětivé makroprostředí. To je stále obrázek budoucnosti od Goldman Sachs.

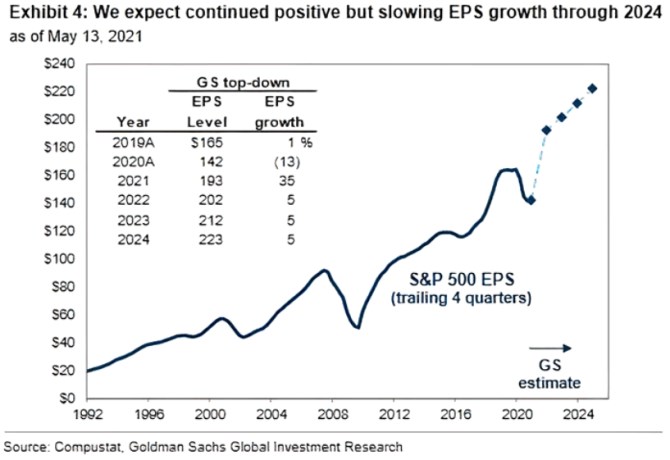

1. Zpátky na trend: První dnešní graf ukazuje aktuální projekce Goldman Sachs týkající se zisků na akcii v indexu SPX. Pro letošek ekonomové banky čekají 35% růst zisků na 193 dolarů, v následujících letech by tempo růstu mělo dosáhnout 5 %. Od oka by tak měl zhruba pokračovat trend nastavený po finanční krizi:

Zdroj: Twitter

Zdroj: Twitter

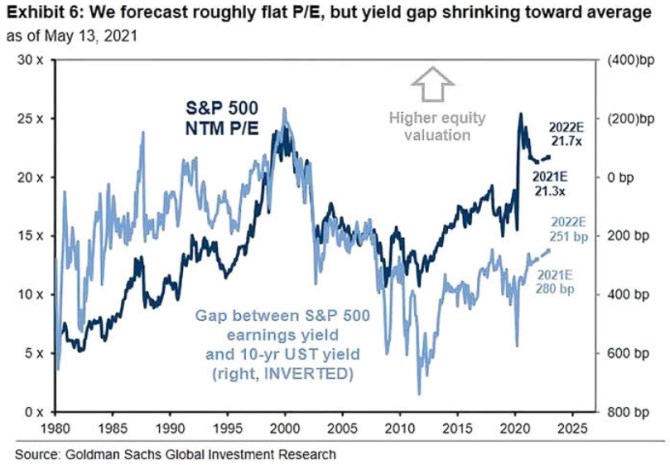

V grafu je světle modrou křivkou vyznačen i vývoj rozdílu mezi ziskovým výnosem indexu SPX a výnosem desetiletých vládních obligací. Ziskový výnos je pouhé obrácené PE (vyznačené křivkou tmavě modrou). Pokud tedy GS projektuje, že PE dosáhne v roce 2022 21,7, tak ziskový výnos by se měl v té době pohybovat na 4,6 %. Zmíněný rozdíl ziskový výnos/výnos obligací by podle grafu měl v té době dosahovat více než 2 procentní body (měřítko je obrácené). Takže GS by měl počítat s tím, že v roce 2022 se budou výnosy desetiletých vládních obligací pohybovat někde kolem 2,2 %.

3. Hezký výhled: Podle grafů tedy banka drží svůj cíl indexu SPX pro rok 2022 na 4 600 bodech. Ono PE 21,7 totiž vztáhneme k očekávaným ziskům pro rok 2023 (212 dolarů) a dostáváme právě tuto výši indexu. Výše uvedené by mělo mimo jiné implikovat, že možné zvýšení inflace nad cíl Fedu bude jen přechodné, dluhopisové a jiné trhy z něj nebudou vyšokovány (a neporostou rizikové prémie). Firmy pak budou schopny promítat ceny vstupů do koncových cen (včetně růstu mezd) a nedojde tak k propadu (již mimořádně vysokých) marží.

4. Slabé a silné rozvahy: Poslední dnešní graf je z trochu jiného soudku. Porovnává návratnost akcií firem se silnými a se slabými rozvahami. Bylo by omylem se domnívat, že minulý rok přinesl příklon k první konzervativnější skupině. Platí poměrně znatelně opak. Zrovna tak by bylo omylem se domnívat, že podobně jako se rozjela řada jiných rotací, nastal po čase obrat i zde. Poslední týdny vzniklou mezeru naopak ještě prohloubily:

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)