Perly týdne: Pokračování býčího trhu a co je vlastně odraženo v současných cenách akcií

Jeremy Siegel předpovídá pokračující býčí trh na akciích a chvíle, kdy Fed šlápne na brzdy, je podle něj ještě daleko. Goldman Sachs stále předpovídá prudké oživení, BlackRock Investment Institute hovoří o nadvážení globálních akcií a atraktivitě Číny. A ještě více v nových Perlách týdne.

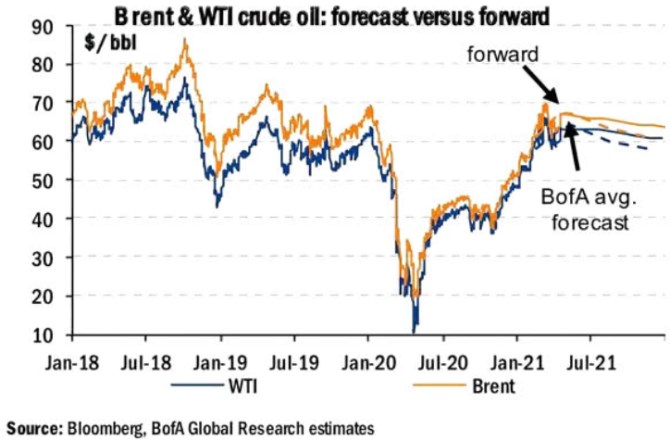

Stagnující ceny ropy: V první polovině minulého roku se ceny ropy Brent nakrátko dostaly k 20 dolarům za barel, následný růst je zvedl až k 70 dolarům za barel, poté ale přišla opět korekce. BofA podle následujícího grafu neočekává, že by ceny ropy měly ze současných úrovní zase růst, Brent by se měl spíše pohybovat k 60 dolarům za barel:

Stále býkem: Stále se nacházíme na býčím trhu, i když se v budoucnu objeví menší oslabení. Býka táhne stimulace, peníze a likvidita. Na Bloomberg Markets to tvrdil známý ekonom Jeremy Siegel z Wharton School. Podle jeho názoru se inflace zvedne více, než předpokládá Fed. Nicméně akciím by to uškodit nemělo, protože jde o reálná aktiva – majetkové podíly na výrobní prostředky. A taková aktiva si v prostředí, jaké podle profesora nastane, povedou stále dobře.

Firmám porostou náklady, což je zřejmé již nyní, ale budou schopny je promítnout do prodejních cen. Obavy má ovšem Siegel podle svých slov z dluhopisového trhu. Odhaduje, že výnosy desetiletých obligací se zvednou na 2,5 – 3 % a to již příští rok. Korporátní obligace jsou ale podle profesora atraktivní a to zejména u firem, které se financují dlouhodobými dluhopisy s nízkými sazbami. Vše by tak na trzích mělo jít dobře až do chvíle, kdy Fed bude muset utáhnout svou politiku kvůli vyšší inflaci. Tento krok je ale podle Siegela ještě hodně vzdálen.

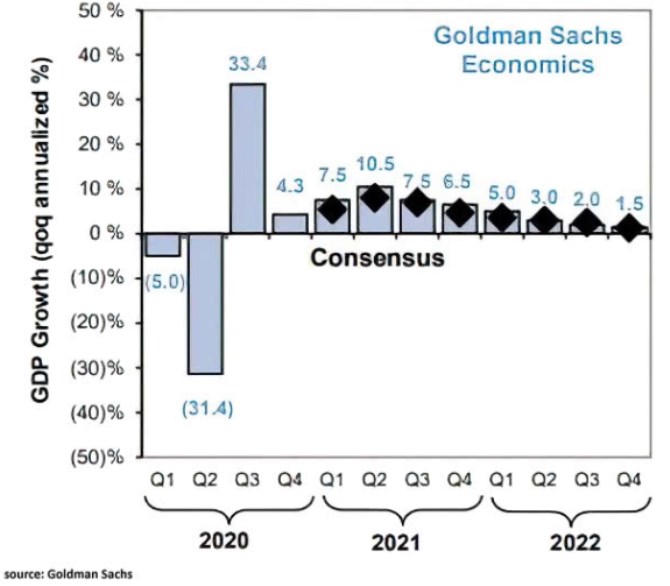

Optimisté v GS: Goldman Sachs je ve svých projekcích růstu americké ekonomiky v letošním a příštím roce stále optimističtější než konsenzus. Podle banky by tempo růstu mělo kulminovat ve druhém čtvrtletí letošního roku, a to na 10,5 % (mezičtvrtletní anualizované číslo). Pak by měl nastat postupný pokles až na 1,5 % v posledním čtvrtletí příštího roku:

Zdroj: Twitter

Čína a novodobá stimulace: Ben Powell z BlackRock Investment Institute hovořil na Bloomberg Markets o pozitivním výhledu pro akciové trhy jak v USA, tak v jiných zemích. Pomoci by jim mělo otevírání ekonomiky a s ním spojené oživení ekonomické aktivity. Pokračovat by přitom měla stimulační politika a ve výsledku tak stratég doporučuje nadvážit globální akciové trhy a zejména Asii.

Stratég ohledně Asie zmínil její potenciál u dlouhodobého řešení problémů s nedostatkem polovodičů. Atraktivní jsou podle něj hlavně čínské akcie, u nichž jsou investoři stále strukturálně podváženi, a tato mezera by se měla v následujících měsících a dokonce letech uzavírat. Powell byl následně tázán na stimulaci. Ta je podle jeho názoru mimořádná, jak co se týče svého rozsahu, tak co se týče spolupráce na monetární a fiskální rovině. Všem je podle něj jasné, proč k ní došlo – abychom se vyhnuli katastrofě. Jde ale stále o revoluci, a to bude mít své důsledky. Jedním z nich je inflace, která se v posledních desetiletích držela na nízkých úrovních, nyní by se ale mohla poněkud zvednout.

Bank of Canada, či norská centrální banka se už posunují směrem k utažení své politiky, i když podle stratéga jde jen o velmi malé kroky. Hlavní bude vývoj v USA a chování Fedu, který tvrdí, že bude na čas tolerovat vyšší inflaci. Stratég míní, že tato centrální banka radši udělá chybu na straně přílišné stimulace než jejího přílišného stažení.

Tenze mezi USA a Čínou jsou podle Powella strukturální povahy, dolar by si nyní mohl „vybrat pauzu“. Podobné by to mohlo být s výnosy amerických vládních obligací, které by se v dohledné době již nemusely výrazně hýbat, i když v delším období stratég čeká jejich další růst, daný i vývojem inflace. Pokračující oživení globální ekonomiky spolu s relativně stabilním dolarem a výnosy obligací by pak mohly nahrávat rizikovým aktivům v rozvíjejících se zemích.

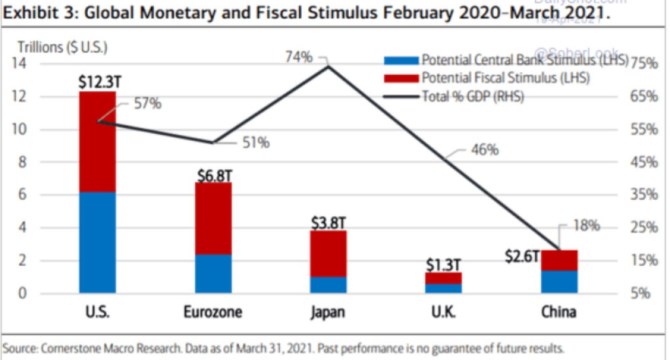

Míra stimulace: CornerstoneMacroResearch v následujícím grafu srovnává výši monetární a fiskální stimulace v USA, eurozóně, Japonsku, Británii a v Číně. V absolutní výši je stimulace zdaleka nejvyšší ve Spojených státech, v porovnání k HDP je ale na 57 %, zatímco stimulace v eurozóně na 51 % (a je více vychýlena směrem ke stimulaci fiskální) a v Japonsku na 74 % produktu. Nejnižší je naopak v Číně, kde podle odhadů dosahuje jen 18 % HDP:

Zdroj: Twitter

Co vše odráží ceny akcií: Jim Caron z Morgan Stanley Investment Management na Yahoo Finance hovořil o tom, co by trhy mohlo táhnout dál nahoru v době, kdy by již řada pozitivních zpráv měla být v cenách akcií odražena. Podle jeho názoru může být skutečně znatelný nedostatek nových růstových impulzů. On sám čeká, že americká ekonomika letos poroste o 7,5 %, příští rok o 4,4 %. Jde tedy „velmi, velmi dobrá čísla“, ale podobně jako probíhající fiskální stimulace jde již o očekávané věci.

Trhy se tak dostanou do bodu, kdy bude větší pozornost věnována výši rozpočtových deficitů a stimulace začne klesat. Fed začne sundávat nohu z plynu a bude otázkou, zda soukromý sektor dokáže od toho vládního převzít růstovou štafetu a táhnout dál nahoru i akciový trh. Významný bude pohyb výnosů dlouhodobých obligací. Stratég poukázal na to, že podle některých názorů se u těch desetiletých zvednou nad 2 %, jiní se ale domnívají, že se vrátí zpět k 1,5 %. Podle Carona bude vývoj záležet do značné míry na další fiskální stimulaci a jejím dopadu na ekonomiku.

Pokud se stimulace projeví znatelným zvýšením ekonomické aktivity a tvorbou pracovních míst nejen v letošním, ale i v příštích letech, bude to mít na dluhopisové trhy úplně jiný dopad než opačná situace. V ní by byl dopad fiskální stimulace utlumený a trhy by se začaly více zajímat o možné zvyšování daní a další brzdy hospodářského oživení. Investoři by také mohli opět uvěřit tomu, že v ekonomice převládnou dlouhodobé dezinflační trendy a faktory, které budou inflaci tlačit dolů, a to by také omezovalo tlaky na růst výnosů obligací.

Caron tak podle svých slov chápe argumenty všech stran, on sám míní, že se výnosy desetiletých obligací budou pohybovat mezi 1,4 – 1,8 %, což „není nic extrémního a v tomto rozmezí můžeme na chvíli setrvat“.

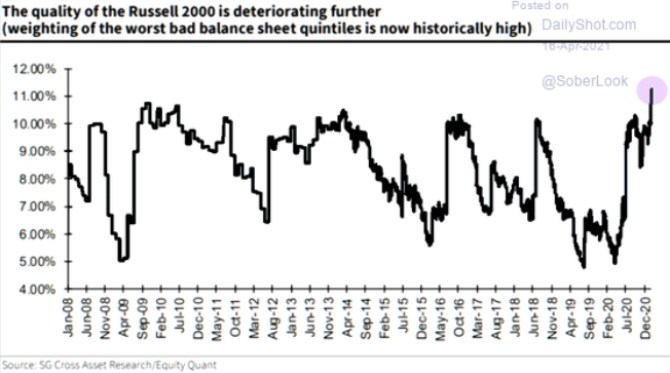

Kvalita rozvah: Société Générale se v následujícím obrázku zaměřuje na kvalitu rozvah firem zahrnutých v indexu Russell 2000. Skupina s nejslabšími rozvahami tvořila na jaře roku 2020 asi 5 % váhy indexu, pak se ale její podíl začal prudce zvedat a nyní dosahuje více než 11 %. Jde o úrovně nad maximy z přelomu let 2009/2010:

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

18.04.2024 Daňové přiznání lidem provětralo peněženky....

15.04.2024 Kam půjdou úrokové sazby? Aktuální přehled...

15.04.2024 Zabouchnuté dveře vyřeší zámečník od pojišťovny...

Okénko investora

Mgr. Timur Barotov, BHS

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Olívia Lacenová, Wonderinterest Trading Ltd.

Michal Brothánek, AVANT IS

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Bitcoin stanovil nové historické maximum – Je už na nákup pozdě?

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)