Trh jako v roce 2000? Jen na povrchu

Po dvaceti letech jsme se dostali zpět do doby, kdy pět největších společností na trhu tvoří více než pětinu jeho kapitalizace. Včera jsem poukazoval na to, že Alphabet, který patří do této skupiny „vyvolených“, je nyní trhem naceněn na cca 3 % dlouhodobý růst. Před časem jsem zase ukazoval, že Apple je zhruba naceněn na 3,3 % dlouhodobý růst toku hotovosti. Na první pohled tedy nejde o nějaká vysoká čísla, která by implikovala, že investoři u těchto firem věří v nerealistickou expanzi – hovoříme to o inflaci plus cca 1 procentní bod reálného růstu. Druhý pohled ale ukazuje něco trochu jiného a také to, že dnes je situace pod povrchem úplně jiná, než v roce 2000. A také ukáže jednu firmu, o které hovořím v nadpise.

Neohrozitelné Pumilio, Google, Apple a další

Představme si, že společnost Pumilio vyrábí exkluzivní zahradní trpaslíky a její produkt je tak dobrý, že vytlačí z trhu téměř veškerou konkurenci. Firma dokáže velkým objemem výroby snížit náklady, vybudovat značku a zvednout ceny. Takže má výjimečné ziskové marže a návratnost kapitálu kolem 20 %, zatímco požadovaná návratnost kapitálu se pohybuje někde kolem 5 %. Pumilio se obchoduje na akciovém trhu a jeho cena akcií implikuje, že poroste už jen asi o 3 %. Což tak nějak odpovídá očekávanému růstu poptávky po zahradních trpaslících, takže se vše zdá být v pořádku.

Slabé místo toho „vše v pořádku“ je ale přirozeně v onom poměru návratností 20 ku 5. Protože ten by běžně do odvětví lákal řadu nových firem, které by svou produkcí a cenami (tj., konkurencí) tlačily realizovanou návratnost dolů. A v učebnicovém příkladu bychom se dostali na poměr 5 ku 5, kde by Pumilio nerostlo o 3 %, ale jeho tržby, zisky a cash flow by dobu klesaly. Ne kvůli vývoji celého trhu, ale kvůli konkurenci.

Valuační příběh firem jako Google a Apple tedy není ani tak o růstech, ale o maržích a návratnosti kapitálu. Potažmo o tom, zda tyto společnosti mají natolik silné a odolné bariéry vstupu, že jim ani v dlouhém období nehrozí větší konkurenční tlaky. A v neposlední řadě také regulace, která by zasáhla, pokud konkurenční tlaky nenastanou. A je dobré si uvědomit, že kombinace „malé konkurenční tlaky, malé regulační tlaky“ je celkem unikátní a užívají si jí dlouhodobě nemnozí a nemnohé.

Před dvaceti lety a dnes...

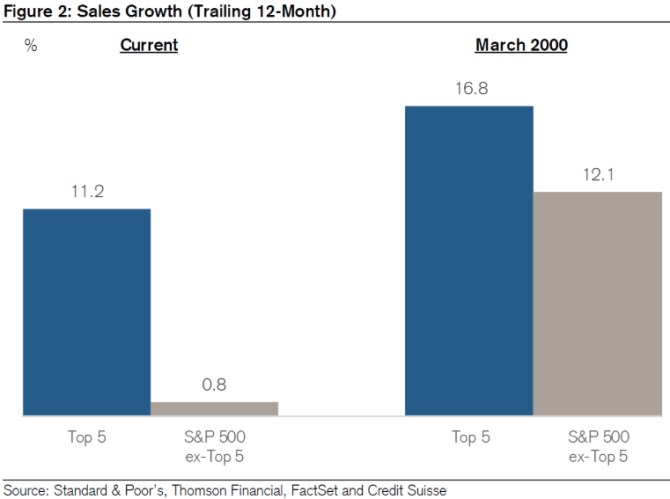

Credit Suisse před několika dny porovnávala finanční sílu pěti největších obchodovaných společností (vs. zbytek trhu) z roku 2000 a ze současnosti. V prvním grafu vidíme, že roční růst největší pětky byl v roce 2000 téměř 17 %, u zbytku trhu více než 12%. Současná pětka je „jen“ na této úrovni, zbytek trhu v podstatě neroste (je na tom tedy z hlediska růstového diferenciálu ještě hůře, než dnešní top 5).

Zdroj: Twitter

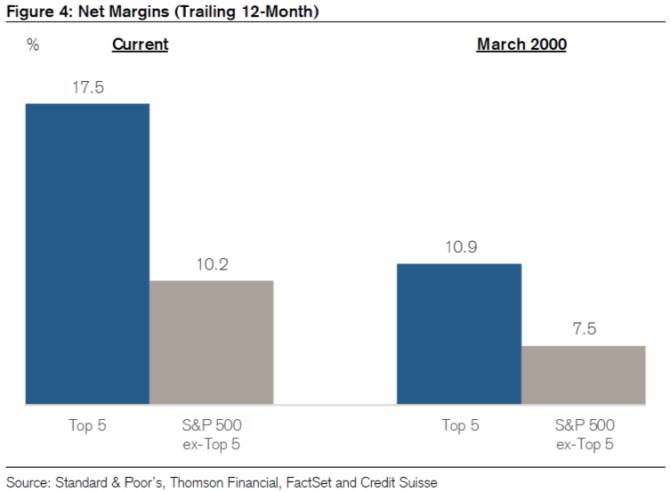

Pokud ale porovnáme čisté marže, zjistíme, že velká pětka z roku 2000 je znatelně níže Dnešní pětka dosahuje marží kolem 17,5 %, asi o 7 procentních bodů vyšších. U zbytku trhu jsme jen asi o 2,5 procentního bodu výše:

Zdroj: Twitter

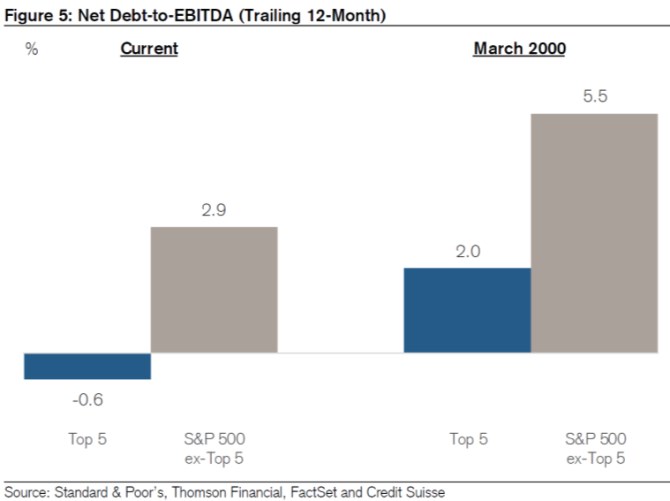

Do čistých marží promlouvají jednak provozní schopnosti firmy, ale také míra jejího zadlužení (u dvou jinak stejných firem bude mít tyto marže vyšší ta s nižším dluhem a tudíž nižšími úrokovými náklady). Poslední obrázek ukazuje míru zadlužení a vidíme, že dnešní velká pětka má poměr čistých dluhů k EBITDA zdaleka nejnižší a dokonce v záporu – dluhy očištěné o hotovost a její ekvivalenty jsou v záporu. Méně zadlužený je i zbytek trhu:

Zdroj: Twitter

Nejlepším měřítkem finanční a tržní síly je návratnost kapitálu. Ovšem i z výše uvedeného je celkem jasné, v čem se liší velká pětka z doby před dvaceti lety a ta dnešní. Ta sice nemá tak zajímavý růstový profil, ale její finanční pozice a marže jsou mnohem silnější. Jinak řečeno, tehdejší pětku tlačily dopředu zejména očekávání vysokého růstu, expanze... Tu dnešní očekávání, že dokážou mírně zlepšovat to, co mají už nyní. A to, co mají, je hodně výjimečné.

Jak realistický je tento předpoklad? Téma na dlouho, možná ale něco napoví následující graf. Ukazuje, že tak, jak nyní trhu dominuje Apple, mu na počátku osmdesátých let dominovalo IBM. Kde je nyní IBM? Svou kapitalizací na cca 6 % Applu. Ale aby to nebylo tak jednoduché: Návratnost vlastního jmění IBM se minulý rok pohybovala kolem 50 %. V tomto ohledu na ní nemá nikdo z FAANG a přidružených akcií.

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)