Fed a ještě větší holubice, než jsme čekali

Z březnového zasedání Federálního rezervního systému vylétla ještě větší holubice, než jsme čekali. Sazby zůstaly dle většinových očekávání beze změny, to se však netýkalo letošního výhledu růstu, míry nezaměstnanosti, inflace a především odhadovaného počtu zvýšení úrokových sazeb.

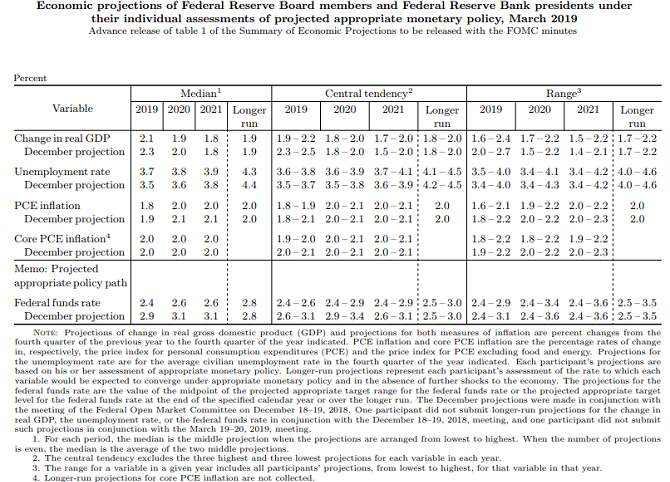

Fed oproti prosincové prognóze snížil odhad růstu pro letošní rok z 2,3 % na 2,1 %. Výhled míry nezaměstnanosti byl revidován nahoru z 3,5 % na 3,7 %. Inflace by letos měla zpomalit z 1,9 % na 1,8 %. A nakonec medián odhadovaného počtu úrokových hiků byl snížen z původních dvou na žádné. Pro rok 2020 pak Fed pracuje s možným jedním navýšením.

Dle výstupu z jednání měnového výboru pokračuje americká ekonomika v solidním růstu, který je však slabší, než tomu bylo během minulého roku. V tomto směru byla zmíněna zejména slabší expanze spotřeby domácností a kapitálových investic firem. Vývoj na trhu práce byl vyhodnocen jako silný, byť poslední data byla spíše smíšená. Celková inflace je pak utlumená, zatímco její jádrové vyjádření (bez volatilních složek cen potravin a energií) se drží na úrovni cíle na dvou procentech.

Byť došlo k revizi růstu směrem dolů, guvernér Fedu Powell nezněl v hodnocení stavu americké ekonomiky zcela negativně. Naopak upozorňoval, že růst přetrvá, bude však o něco slabší. Opětovně několikrát zopakoval, že měnový výbor zaujme opatrný přístup spočívající ve velmi pečlivém sledování dat. Doslova bylo řečeno, že nastal pravý čas k tomu, být trpělivý.

Dle rétoriky šéfa Fedu sehrál v revizi růstu silnou roli vývoj v zahraničí. Dle Powella platí, že jakmile globální ekonomika roste, profituje z toho i ta americká a naopak. Avšak vzhledem k mnohým rizikům, jako je brexit, obchodní spory či zpomalení čínské ekonomiky, je namístě ona trpělivost. Na druhou stranu, z hlediska hodnocení rizik prý nevzniká situace, která by si vyžadovala kroky jakýmkoliv směrem, tedy k přibrzdění formou vyšších sazeb nebo naopak k podpoře jejich snížením.

Americká ekonomika je ve srovnání s loňským rokem „předurčena“ ke zpomalení. Tomu nahrávají faktory jako dopady intenzivního zvyšování sazeb na ekonomiku (prodleva cca rok), silnější dolar, utaženější finanční podmínky či odeznění efektu fiskální podpory. I tak jsme ale původně očekávali, že by alespoň na jedno zvýšení sazeb během letošního roku mohlo dojít (původní odhad byla druhá polovina roku). Hlavním argumentem byl růst mezd spojený s růstem nákladů podniků či vyšší ceny ropy, tedy ve výsledku akcelerace inflace výše nad 2 %. Podle Powellova vyjádření však došlo k situaci, kdy inflační očekávání setrvávají pod úrovní inflačního cíle. Z toho důvodu (prozatím) nevzniká potřeba tempo růstu cen jakkoliv krotit formou manipulace s úroky.

Na základě aktualizované prognózy se tak v základním scénáři přikláníme k tomu, že k úrokovému hiku letos zřejmě nedojde. Nečekáme však, že bychom se měli dočkat výraznějšího zpomalení amerického růstu, což by pro dolar, který ostatně na navyšování úroků reagoval čím dál méně citlivě, mělo být potenciální podporou.

Celkově lze tedy říci, že výstup z březnového zasedání Fed byl nad očekávání více holubičí (přispělo i oznámení o snížení osekávání bilance z 30 mld. USD na 15 mld. USD u dluhopisů naplánované na květen a následné ukončení v září), byť s prvky optimismu ve formě trvajícího výhledu stále solidního růstu. Evidentně se ukazuje, že do rozhodování Fedu začínají čím dál více vstupovat zahraniční rizika ovlivňující globální ekonomiku, a to jejím zpomalováním.

Dnešní reakce dolaru byla poměrně citlivá. Stalo se tak jednak z důvodu umírněnějších očekávání, stejně tak i nízké volatility (u eurodolaru se pohybujeme poblíž 4letých minim). Holubičí Fed by měl být v tuto chvíli podporou zejména pro rizikovější aktiva, což se týká například měn rozvojových trhů. I tak jsme ale přesvědčeni, že prostor pro zpevnění americké měny během příštích měsíců, obzvláště ve srovnání s tou evropskou, existuje, a to například díky nad očekávání lepším datům přicházejícím z americké ekonomiky. Pravdou však je, že potenciál posunu k silnějším hodnotám bude omezený (úrovně 1,1100-1,1200 EURUSD).

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)