Ziskový boom skončil, valuace rozumnější a Fed také

JPMorgan přichází s čerstvým čtvrtletním průvodcem trhy a globální ekonomikou. Pokud bychom chtěli v kostce popsat vývoj a současný stav, bylo by nejlepší podívat se na valuace a očekávané zisky. A téměř nezbytným dodatkem je pohled na to, co se děje na monetární frontě.

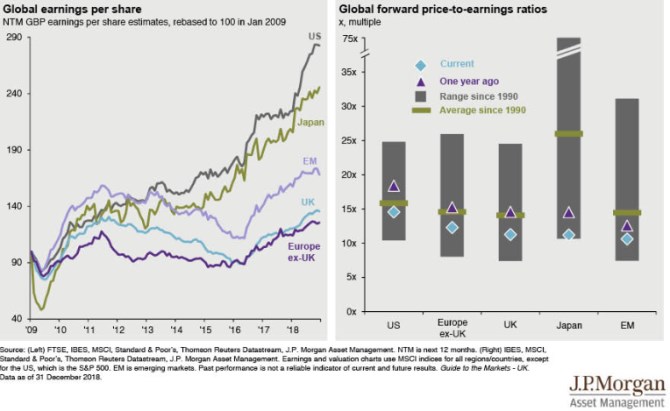

V prvním z následující dvojky grafů najdeme vývoj zisků očekávaných v následujících 12 měsících na hlavních trzích a regionech. Ve srovnání s předkrizovou úrovní jsou nyní zisky zdaleka nejvýše v USA a Japonsku, nejhůře je na tom v tomto smyslu naopak Evropa. U ní jsme to mohli nějaký čas interpretovat jako známku její investiční atraktivity – její ziskový potenciál byl relativně k tomu, co dokázala předtím, vysoko. Nicméně nyní se nám tento indikátor bezpečně překlápí spíše do negativní interpretace – Evropa na výrazně více (alespoň zatím) nemá.

Celkově je pak zřejmé, že ať už byl růst očekávané ziskovosti v posledních měsících prudký (USA), či mírný (Evropa), všechny křivky s výjimkou Japonska se na konci roku začaly otáčet dolů, či ke stagnaci. Jestliže tak velká část trhu ignorovala prostý fakt, že prudký růst zisků nemůže trvat věčně, byla z onoho obratu nutně zklamána, a to se vedle dalších faktorů projevilo neradostným vývojem posledních týdnů. Klíčová otázka samozřejmě zní, „co bude na této ziskové frontě dál“. Můj osobní hrubý odhad je takový, že pravděpodobnost opětovného prudkého růstu zisků se pohybuje maximálně v řádu jednotek procent (musel by přijít pozitivní investiční-technologický nabídkový šok). A zbytek bych rovným dílem rozdělil mezi scénáře mírný růst, stagnace, pokles.

Druhý z výše uvedených grafů porovnává (i) rozpětí valuací na jednotlivých trzích dosažených od roku 1990 (šedá pole), (ii) valuace současné (modrý bod), (iii) valuace před rokem (fialový bod) a (iv) průměr od roku 1990. Porovnávat PE je mnohem lepší, než hledět na pouhé ceny, a tento graf ukazuje, že na počátku roku se pohybujeme bez výjimky pod hodnotami z minulého roku i pod průměry. V případě Japonska je dokonce skepse tak veliká, že se nacházíme blízko minimálních hodnot.

Korekce byla jistě pro mnoho investorů bolestivá, ale z hlediska dalšího vývoje zdravá. Na to, že před ní byl trh valuačně hodně našponován, ukazovalo jednak celkové PE pohybující se extrémně optimistických hodnotách (hovořím nyní zejména o USA – viz graf). A také pohledy na dlouhou řadu konkrétních firem, které tu také prezentuji ve svých příspěvcích a které podle mne naznačovaly, že investoři se skutečně zaměřují jen na ty nejrůžovější scénáře.

Pokud dáme stranou řádění černých labutí v Bílém domě (u nichž si investoři konečně uvědomili, že nepřináší jen sladká slova, ale i rozporuplné činy), je nyní podstatný obrat ve smýšlení a signálech Fedu. Od počátku jeho cesty směrem k utahování tu zmiňuji, že jeho historie jasně ukazuje na tendenci utahování přepalovat a posílat ekonomiku do recese. Navíc máme za sebou dlouhé období deflační hrozby. To by naznačovalo, že Fed by měl přemýšlet dvakrát předtím, než vyšle nějaký jestřábí komentář, či přijde s jestřábím krokem. Na druhou stranu by se neměl nechat vydírat od trhů (a už vůbec ne od oněch černých labutí) nekriticky požadujících to nejlepší ze všech světů – tedy zejména neustále nízké sazby spojené s růstem znatelně převyšujícím potenciál. K tomu tu máme hibernující Phillipsovu křivku, u které není jasné, kdy se opět probere a oživí pevnější vztah mezi nezaměstnaností a inflací. Hledání té správné střední cesty je tak složité a evidentně se neobejde bez zádrhelů.

Poslední dnešní graf od JPM porovnává prosincové očekávání dalšího vývoje sazeb od vedení Fedu s očekáváními trhu. Mezera je obrovská a je dobré vnímat, že obě křivky jsou funkcí té druhé – očekávání Fedu závisí na tom, jak se chovají trhy, a ty se zase chovají i podle toho, co plánuje Fed. Ona mezera tak může ukazovat, že trhy vnímají Fed jako příliš jestřábí, což povede k přílišnému zabrzdění ekonomiky, neřkuli recesi, a sazby tudíž nakonec půjdou dolů. Podle mne je dost dobře možné, že přestřelily obě strany – Fed (opět) se svým strachem z přehřívání a inflace a trhy zase se svým strachem z přestřelení Fedu (či doufáním v to, jak holubičí může být). Dobré ale je si připomenout, že podobná mezera je víceméně pokrizový standard a je to Fed, kdo se téměř soustavně mýlí. V tom nejlepším scénáři tedy bude lépe (ale ne nekriticky) naslouchat trhům a ekonomice, zřejmě si dá pauzu se zvedáním, trhy se smíří s koncem ziskového boomu, vše se uklidní, valuace se možná mírně zvednou.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)