Trocha optimismu z globální ekonomiky

Poslední dobou se nám vyrojily úvahy o konci současného cyklu, konci býčího běhu, buzení medvědů a podobně. Není divu. Podle nejednoho indikátoru totiž globální ekonomika skutečně zpomaluje, dá se čekat, že podobným směrem se bude ubírat hospodářství USA, rozpačitý je vývoj v Evropě, blíží se brexit, černé labutě v Bílém domě dál vesele dovádí... Klíčovou roli ve všem pak hraje a bude hrát Fed, který se pokouší o v poválečné historii velmi výjimečný krok – hladké přistání ekonomiky na svém potenciálu. Podívejme se ale před víkendem na pár argumentů, které naznačují, že další vývoj by nemusel být zase tak zlý.

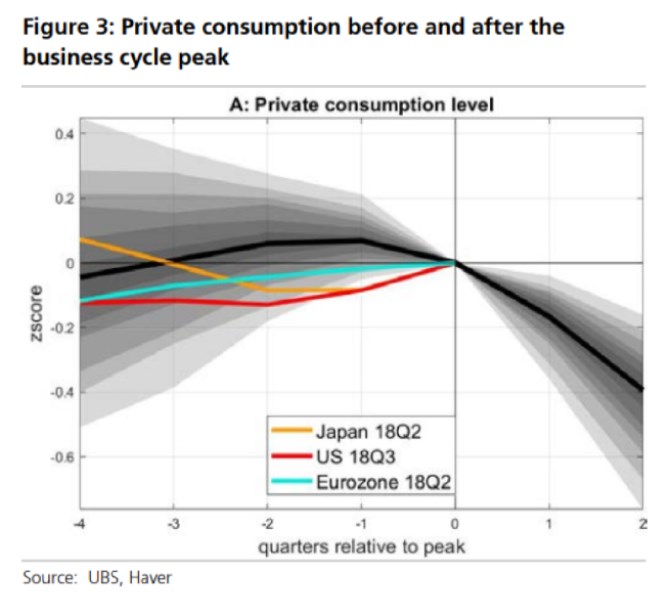

FTAlphaville přináší svým čtenářům analýzu, kterou zpracovali Pierre Lafourcade a Arend Kapteyn z UBS. Dali si konkrétně tu práci, že analyzovali 120 recesí ve 40 zemích za posledních 40 let. Cílem bylo zjistit, co se obvykle děje před vrcholem cyklu. A následně tento typizovaný vývoj porovnali s vývojem současným. Nechoďme kolem horké kaše, či přesněji řečeno grafů, a podívejme se na ně. První popisuje vývoj spotřeby. Ta podle UBS obvykle začíná stagnovat dvě čtvrtletí před dosažením cyklického vrcholu. Nejvíce mi tento černě vyznačený vývoj nyní připomíná situaci v eurozóně, ale i ta je od onoho standardu stále dost vzdálená. O vývoji v Japonsku a USA nemluvě:

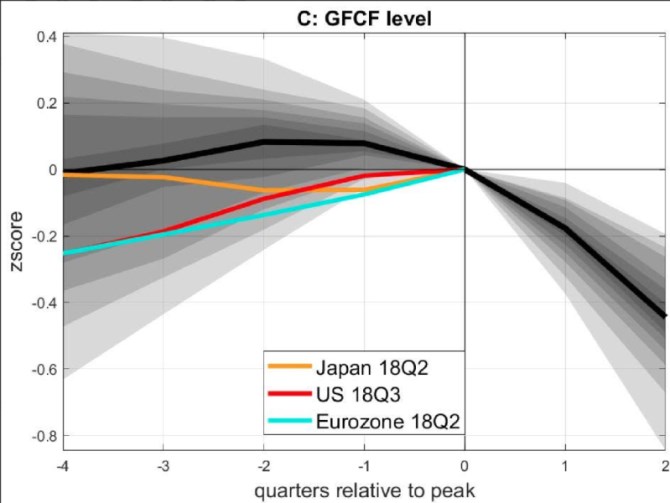

Dosti cyklickým poptávkovým komponentem produktu jsou investice, které do značné míry ženou známé a vrtkavé zvířecí pudy. Typizovaný vývoj vypadá podobně jako u spotřeby. Zde se mu nejvíce blíží situace v USA, ale i u nich to je podobnost jen vzdálenější. Naopak investice v eurozóně a v Japonsku na standardní mustr nesedí v podstatě vůbec.

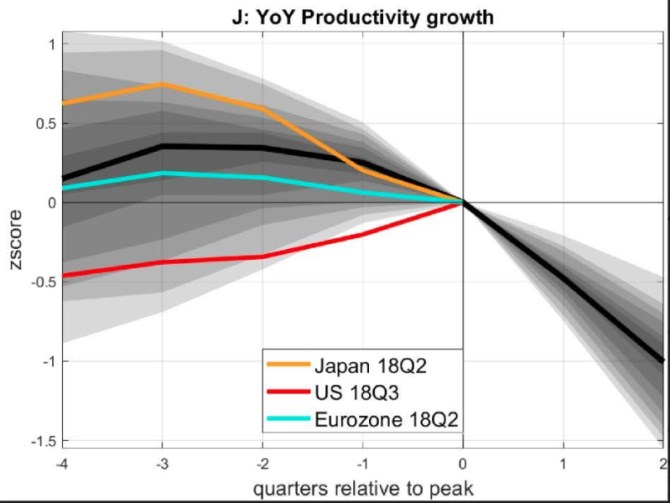

UBS se do třetice věnuje vývoji produktivity, která podle třetího grafu dosahuje svého růstového vrcholu tři měsíce před samotným vrcholem cyklu. Tady již porovnání se současným vývojem vyznívá rozpačitěji, protože Japonsko a eurozóna v principu na uvedený mustr sedí, značně se od něj odchylují jen Spojené státy:

Uvedené obrázky tak celkově vyznívají docela optimisticky v tom smyslu, že recese by podle nich za rohem být neměla (což automaticky neznamená, že na akciovém trhu se nezačnou soustavně vrtět brtníci, či alespoň pandy). Jak jsem ale zmínil v úvodu, méně optimistických indikátorů nyní najdeme docela dost. V USA je nejčastěji zmiňován vývoj na trhu s bydlením a prodeje automobilů. Čímž se vracíme zpět k Fedu.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

23.04.2024 Podle čeho vybírat plechový zahradní domek?

18.04.2024 Daňové přiznání lidem provětralo peněženky....

Okénko investora

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)