Nastává nemyslitelné?

Profesor ekonomie na INSEAD Antonio Fatás si na svém blogu všímá takzvaného Velkého uklidnění. Je to mé oblíbené téma, které v sobě zahrnuje širokou škálu ekonomických a investičních příběhů. Podívejme se dnes na profesorův pohled s několika dodatečnými poznámkami.

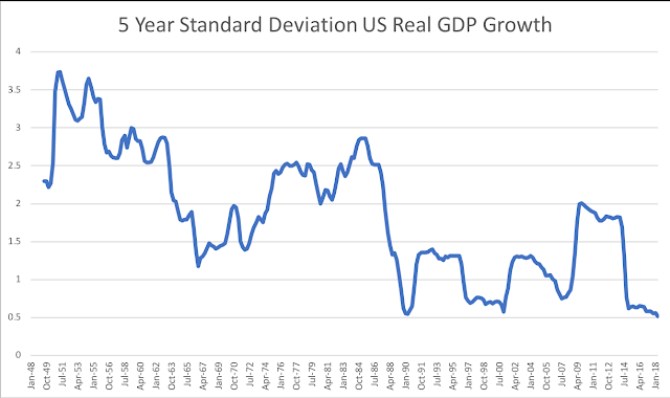

Pan Fatás ukazuje v následujícím grafu vývoj volatility amerického produktu. Z něj je jasně zřejmé, že tato volatilita se začala někdy v polovině osmdesátých let prudce snižovat – cyklus se uklidnil, velké makroekonomické vlny zmizely a my jsme měli „klid na práci“. A na investování, což se mimo jiné projevilo v rizikových prémiích a pozitivně v cenách investičních aktiv. Jenže pak přišel rok 2008 a zdálo se, že období Velkého uklidnění je nenávratně za námi.

Zdroj: Antonio Fatás

Krize byla hluboká, pokrizové oživení anemické a z médií se na nás valila jedna predikce blížícího se dne zúčtovaní za druhou. Hovořit v takovém prostředí o možném návratu onoho uklidnění bylo jako věštit déšť na poušti. Ale vyloučit se to nedalo a graf pana Fatáse ukazuje, že k tomu zatím skutečně dochází. Možná je to jedna z těch ekonomických proměnných, které zase nejsou tak cítit „na vlastní kůži“. To může být do značné míry tím, že pokrizový málo volatilní růst byl v průměru znatelně nižší, než málo volatilní růst před krizí.

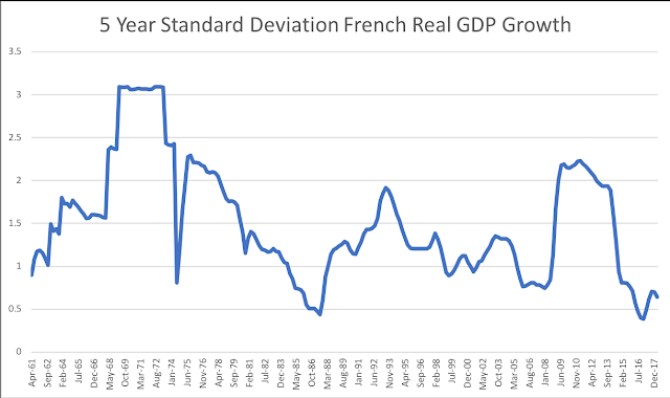

Jinak řečeno, záleží hodně i na tom, na jaké úrovni se uklidňujeme - zatímco před krizí jsme hovořili o stabilitě běhu, dnes je to spíše stabilita chůze. I když minimálně v USA to také již řadu měsíců není pravda (viz níže). Vraťme se ale k Fatásovým úvahám. Profesor se ptá, zda ono vracející se uklidnění není náhodou jevem specifickým pro USA a odpověď hledá v pohledu na Francii. Ten vyznívá následovně:

Zdroj: Antonio Fatás

Vzorec chování se tu trochu mění, ale stále vyznívá podobně jako v USA. Návrat velkého uklidnění tu sice není tak znatelný, což je evidentně odrazem hlubších problémů v eurozóně, které trvaly déle, než pokrizové šoky v USA. Ovšem tady se o onom návratu dá směle hovořit.

Pesimista bude předkrizové Velké uklidnění připisovat buď náhodě, nebo monetární a fiskální politice. Pesimismus by se v tom případě týkal toho, že k uklidnění sice došlo, ale jak centrální banky, tak vlády na něm „vystřílely své náboje“ a nyní už není z čeho brát. Tudíž nelze ani realisticky doufat, že dojde k nějakému dlouhodobějšímu návratu do předkrizového klidu, čeká se namísto toho jen na nějaký šok, který vše pošle do kytek.

U monetární politiky by podobný značně rozšířený zkázopravecký pohled šel rozporovat na nejedné úrovni – výši sazeb je například nutno posuzovat relativně, tedy například k sazbám neutrálním; nástrojů pro stimulaci je stále dost, omezeni jsme „jen“ našimi představami o tom, co je přijatelné; atd. (detailněji o tom občas hovořím v jiných úvahách). U fiskální politiky je ale onen termín „vystřílené náboje“ přesnější – vládní dluhy jsou často na úrovních, které fakticky, či domněle dosahují úrovní neslučitelných s fiskální stimulací.

Pokud to pak trochu zobecníme a dáme stranou černé labutě, tak největší překážkou dlouhodobému návratu Velkého uklidnění budou asi vysoké dluhy obecně. Zde je nutno si uvědomit jednu klíčovou, ale téměř úplně ignorovanou věc: Dluh není pouze dílem toho, kdo si půjčuje, ale rovným dílem i toho, kdo půjčuje. Tj., vysoké globální dluhy jsou zrovna tak dány tím, že někdo se chce hodně zadlužovat (spotřebovat/investovat více, než nyní vydělá), jako tím, že někdo chce hodně spořit a půjčovat (spotřebovat/investovat méně, než vydělá). Z čehož plyne prostý, ale opět značně ignorovaný fakt: Pokud voláme po boji s dluhy, musíme u dlužníků tlačit na omezení touhy půjčovat si (např. USA), ale zrovna tak u věřitelů na omezení touhy spořit a zvýšení spotřeby, či investic (např. Německo).

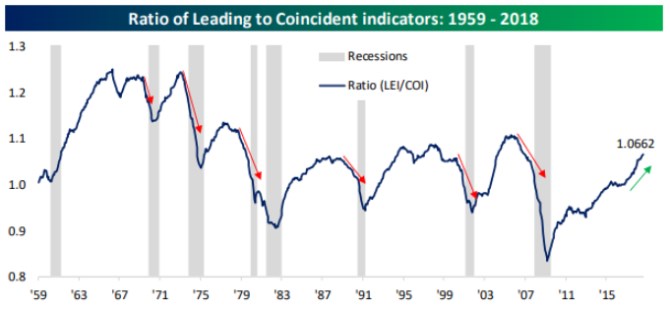

Vraťme se ještě na skok k samotnému Velkému uklidnění. Výše uvedené naznačuje, že jeho pokus návrat je již realitou. Co ale návrat „vysokorůstového“ uklidnění? Jde samozřejmě opět o obsáhlé téma, ale můžeme konstatovat, že zejména v USA tu určité šance jsou a dokonce snad i rostou. Naznačuje to například poměr vedoucích k souběžným indikátorům, který sestavuje Bespoke a který ukazuje, že americké hospodářství nejeví známky návratu k růstovému útlumu:

Zdroj: Bespoke

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)