Asi nejlepší plošný pohled na technologickou (ne)bublinu

Goldman Sachs se před několika dny přidal k dlouhé řadě těch, kteří se chtějí dobrat odpovědi na otázku: Jsou technologie v další bublině? Podívejme se na pár hlavních tezí analytiků banky.

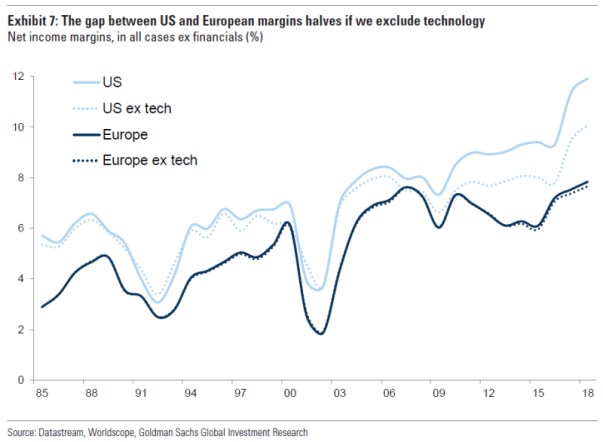

Pohled na první dva grafy ukazuje, proč se vlastně ony diskuse o bublinovatosti stále vedou. V prvním obrázku je vývoj indexu SPX, vývoj cen akcií skupiny FAAMG (Facebook, Amazon, Apple, Microsoft a Google) a vývoj indexu SPX bez FAAMGu. Druhý se stejnou perspektivou dívá na čínský trh a porovnává index MSCI Asia ex Japan se skupinou STTAB (Samsung, Tencent, Taiwan Semiconductor, Alibaba a Baidu) a indexem MSCI bez STTABu:

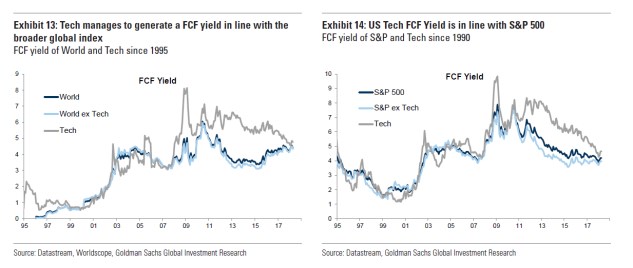

Objem peněz, který daná společnost vydělává akcionářům, ale není dán jen ziskovostí, ale i výší investic (a zisky jsou navíc předmětem řady čistě účetních operací). A zatímco třeba takový Caterpillar proinvestuje asi 6 % tržeb, Apple či Facebook asi 24 % tržeb – technologie jsou tedy investičně mnohem náročnější (i když můžeme diskutovat o tom, nakolik je řada těchto investic spíše střelbou „naslepo“). Čímž se dostáváme k následujícím dvěma grafům popisujícím takzvaný výnos volného cash flow (FCF výnos). Na FTAlphaville, z kterého grafy jsou, jej, zdá se, interpretují jako důkaz vysoké schopnosti generovat volný tok hotovosti. Pak se ovšem mýlí – FCF výnos není dán výší FCF, ale tím, jak se cena akcie nastaví relativně k FCF (stejná mechanika, jako u dividendového výnosu). Jde o měřítko valuační, obdobu ziskového výnosu, tedy obráceného PE. Zde je jen místo zisků (E) volný tok hotovosti (FCF). Tedy v principu to, co firmě zbývá pro ty, kteří jí poskytují kapitál (věřitelé a akcionáři – v tomto měřítku tedy trochu hapruje to, že FCF bývá poměřováno jen ke kapitalizaci).

Jak grafy interpretovat? Po krizi roku 2008 se FCF výnos technologií ve světě (první graf) a v USA (druhý graf) držel znatelně nad trhem – rozevřela se tu určitá valuační mezera, kdy technologie byly levnější (jejich FCF výnos byl vyšší). V USA pak trh zdražoval (rostly valuační násobky, klesal FCF výnos) a zdražovaly i technologie, a to dokonce rychleji. Ona valuační mezera se tak uzavírala a nyní na tom jsou s FCF výnosem technologie hodně podobně jako trh (v USA stejně jako ve světě).

FCF výnos je mnohem relevantnějším měřítkem než pouhé PE a při plošném pohledu asi tím nejlepším, co můžeme použít. Podle grafů říká, že investoři si nyní technologií cení podobně, jako celého trhu. Tj. jejich růstový a rizikový výhled vnímají podobně. S ohledem na to, co mi říká pohled na valuaci a současný fundament některých konkrétních technologických gigantů, je to pro mě překvapující. U nich se totiž zdá, že očekávané růsty jsou vysoko nad standardem trhu. Ale technologie jako celek (!) jsou podle všeho trochu jiným příběhem. A podle něj to na nějakou plošnou (!) bublinu nevypadá.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

23.04.2024 Podle čeho vybírat plechový zahradní domek?

18.04.2024 Daňové přiznání lidem provětralo peněženky....

Okénko investora

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)