Optimismus na globálních trzích pramení z nedorozumění, eurozóna je na tom lépe

Hlavní ekonom banky Natixis Patrick Artus může být považován za ekonomického permamedvěda. V jeho analýzách většinou najdeme buď chmurné vyhlídky či snahy o ochlazení optimismu. Přesně tím druhým typem je jeho nová analýza, ve které tvrdí, že současný optimismus, který je rozšířen na celou globální ekonomiku, je do značné míry vytvářen „sérií nedorozumění“.

Prvním z oněch nedorozumění je podle Artuse opomíjený fakt, že vyspělé země nebudou schopny udržet vysoké tempo růstu poté, co jejich nezaměstnanost klesne na úroveň nezaměstnanosti strukturální. K tomu podle ekonoma dojde již brzy a je proto nereálné čekat, že vyspělé ekonomiky si letos či v příštím roce dokážou udržet tempo růstu vysoko nad jejich potenciálem.

Problematický je podle Artuse také názor, že globální ekonomika bude těžit z vyššího tempa růstu produktivity poté, až se plně projeví vliv nových investic a technologií. Zde je mu argumentem to, že doposud podobné zlepšení nepozorujeme. Příčinou může být „vytváření nových pracovních míst v málo produktivních odvětvích, možné přežívání společností se zastaralými technologiemi a v některých zemích i nízká úroveň vzdělanosti a dovedností pracovní síly“.

Artus k tomu všemu tvrdí, že globální optimismus utrpí v letošním a příštím roce ránu i ze strany rozvíjejících se ekonomik včetně Číny. V jejím případě se projeví zejména restriktivnější monetární politika zaměřená na utlumení úvěrové expanze a ochlazení realitního trhu. Radost budou ale kazit i některé zbylé rozvíjející se ekonomiky. Těm totiž doposud prospívala dezinflace, která umožňovala dosahovat vyššího tempa růstu. Nicméně její příčinou bylo hlavně posilování měnového kurzu, které je ovšem nyní u konce a dezinflace tak již nebude hrát pozitivní roli, kterou hrála doposud.

Optimismus může být přehnaný, ale eurozóna je odolnější

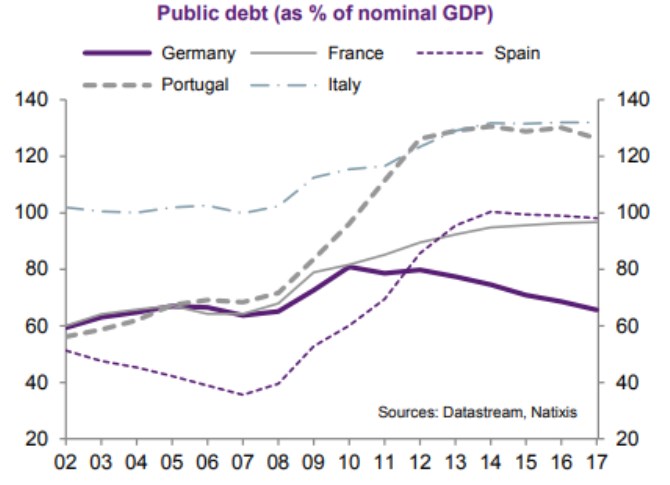

Artus tedy varuje, že optimismus na trzích bude klesat. Nicméně v jeho úvahách najdeme i světlejší body a jeden z nich se týká eurozóny. V další z jeho nových analýz se totiž dočteme, že „krize veřejného dluhu v eurozóně je dnes mnohem méně pravděpodobná než v roce 2010“. Takové krize se podle ekonoma investoři stále obávají a příčinou je i nadále vysoký objem vládních dluhů. Vyvolat by ji teoreticky mohlo ukončení programu kvantitativního uvolňování a následný růst dlouhodobých sazeb. K tomu se může přidat i negativní vliv vyššího politického rizika. Vývoj veřejného dluhu Německa, Francie, Španělska, Portugalska a Itálie shrnuje první graf:

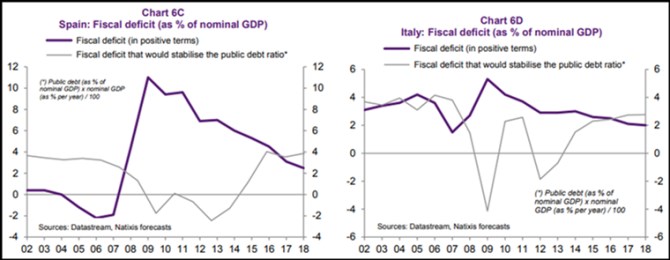

Na rozdíl od roku 2010 ale nyní země na periferii eurozóny dosahují vnějších přebytků a krize v oblasti veřejného zadlužení tak již nemůže být spuštěna tím, že by se nějaká země dostala do krize platební bilance. Jinak řečeno, země na periferii již nepotřebují zahraniční subjekty k financování jejich vládních dluhů, a to zvyšuje jejich odolnost vůči šokům. Navíc se držení domácích dluhopisů obecně posunulo směrem k domácím subjektům a krize by tak vznikla zejména v případě, že by domácí subjekty odmítaly držet obligace svých vlád. A v neposlední řadě je nyní podle Artuse zajištěna solvence zemí na periferii, k čemuž měly v roce 2010 daleko. Další dva grafy ukazují vývoj skutečných rozpočtových deficitů Itálie a Španělska a deficitů, které by v daný rok zajistily fiskální solvenci (šedá křivka). U obou zemí (a dalších zemích na periferii) se v posledních letech dostaly deficity skutečné pod úroveň, která zajišťuje solvenci (stabilizaci míry veřejného zadlužení):

Zdroj: Natixis

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Benzín a nafta 23.04.2024

| Natural 95 40.37 Kč | Nafta 39.25 Kč |

Prezentace

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

Okénko finanční rady

Petr Holub, MojeNebankovka

Marek Pokorný, Portu

Petr Holub, Zoxo Financial s.r.o.

Před koupí nemovitosti pečlivě kontrolujte rezervační smlouvu

Zuzana Dubová, RekvalifikacniKurzy.cz

Jak vybrat správný rekvalifikační kurz: Průvodce pro začátečníky

Tomáš Vrňák, Ušetřeno.cz

Tomáš Kadeřábek, Swiss Life Select

Lenka Rutteová, Bezvafinance

Úvěr na rekonstrukci za max. 3,5 %. Rozjela se nová vlna dotací

Lukáš Kaňok, Kalkulátor.cz