Přinese středa americké monetární překvapení?

Čtenářka, či čtenář si možná vzpomenou na neslavný vývoj roku let 2015/2016. Tehdy pokusy o slovní a následně faktické utažení americké monetární politiky vedly k posílení dolaru, zhoršení situace v zahraničí, prudkému utažení finančních podmínek v USA a následně k útlumu růstu americké ekonomiky. Akciové trhy v tom období procházely značnou volatilitou a místy znatelně ztrácely.

Druhý pokus o nastartování pověstné normalizace zatím vypadá znatelně lépe. Fedu se daří zvyšovat sazby bez toho, aby opět roztočil výše popsaný mechanismus. Jednak proto, že postupuje citlivěji a hlavně proto, že ekonomika Spojených států a ekonomika globální jsou nyní silnější. To ale neznamená, že jsme definitivně „za vodou“. Naopak, balancování na hraně správných a ukvapených zvedání sazeb nás bude pravděpodobně doprovázet ještě dlouho.

Co přijde ve středu ...

Trhy čekají, že tento týden ve středu Fed sazby opět zvedne a stejný názor má nejedno mužstvo a ženstvo analytiků velkých investičních bank. Například Commerzbank si rámuje celou situaci následovně: Ekonomika je ve stavu plné zaměstnanosti, volné kapacity na trhu práce už jsou generovány v podstatě jen růstem populace. Inflace se sice stále drží pod cílem centrální banky, to je ale způsobeno jednorázovými faktory. Zejména jde o cenovou válku v telekomunikačním sektoru (mimochodem nedávno jsem tu v této souvislosti psal o zrádném „bezpečí“ defenzivních telekomunikačních akcií). Zajímavý je v této souvislosti následující graf, který ukazuje vývoj jádrové inflace mezi lednem a dubnem letošního roku a to jak v celku, tak podle toho, co jí v uvedeném období nejvíce ovlivnilo:

Podle Commerzbank je tedy na spadnutí růst inflace, který byl doposud brzděný zejména telekomunikacemi a také silným dolarem. Fed by tak měl dál pokračovat v normalizaci své politiky a ve středu by měl sazby zvýšit.

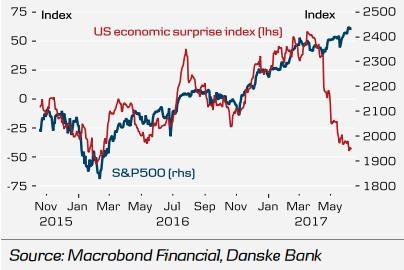

Je tu ale pár opačných názorů. Například Danske Bank poukazuje na to, že v poslední době ukazuje na slábnutí amerického oživení poměrně dost nových dat, včetně prodejů nových automobilů, či indexu ekonomických překvapení. O něm jsem tu hovořil nedávno a stojí za to připomenout si prudkou propast, která se vytvořila mezi tímto indexem a indexem akciovým:

Danske tvrdí, že s ohledem na výše uvedené Fed pravděpodobně sazby nezvedne, ale namísto toho se pustí do QT. Tuto zkratku asi v nadcházejících měsících uslyšíme a uvidíme častěji. Nejde o nic jiného než o kvantitativní utahování (quantitative tightening), tedy opak kvantitativního uvolňování QE (quantitative easing). Ve středu ale podle banky nemáme čekat skutečný rozjezd QT, ale oznámení konkrétnějšího plánu, podle kterého bude rozvaha Fedu zmenšována.

...a jak si to trhy přeberou

Zvedání/nezvedání sazeb a QT budou pro Fed i nadále složitou volbou. Ale ekonomika jen zřídka vysílá jednoznačné signály, takže vlastně nejde o nic nového pod sluncem. Z čistě ekonomického hlediska by zvednutí sazeb bylo zprávou dobrou. Ovšem s předpokladem, že nejde o krok ukvapený, ale o známku toho, že americké hospodářství prochází skutečně udržitelným oživením. A Fed ho musí rozumně brzdit, aby jej udržel před přehřátím. Pokud by Fed sazby nezvedl, tak podle této logiky by šlo o negativní signál, že opět hrozí pád do dezinflačního náběhu na dlouhodobou stagnaci.

Pokud ale do těchto jednoduchých rovnic vložíme pověstnou psychologii trhu, můžeme dostat cokoliv. Včetně dětinské radosti, že sazby zůstávají nízko bez zřetele na to, co to vlastně znamená. Na druhou stranu, pokud bude chtít trh najít záminku pro korekci ze současných značně našponovaných valuací, dokáže to učinit ze zvednutí sazeb, či z jeho absence. Jsem na středu zvědav, jaké překvapení přinese.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)