Jsou vládní dluhopisy stále bezrizikové?

Pro fungování finančních trhů i celé ekonomiky je klíčové, aby existovaly bezrizikové dluhopisy. Například během našeho života dochází k postupnému růstu váhy těchto aktiv v našich investičních portfoliích. Obyčejně se za bezrizikové obligace považují dluhopisy vládní. Míra zadlužení veřejného sektoru je ale v současné době velmi vysoko. Naopak finančně zdravé soukromé společnosti své dluhy snížily a jejich ziskovost se zlepšuje. Proč tedy trhy považují za bezriziková aktiva i nadále vládní dluhopisy?

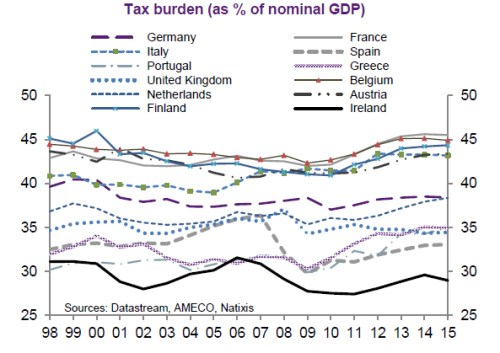

Pro vysvětlení se obvykle používají dva hlavní argumenty. První z nich tvrdí, že vlády jsou vždy schopny zvýšit daňové příjmy. Daňová zátěž už se ale v řadě zemí nachází velmi vysoko, což je patrné z následujícího obrázku (vývoj daňové zátěže relativně k nominálnímu produktu). Nejnižší úroveň této zátěže najdeme v Irsku, Španělsku, Velké Británii a Řecku. Velmi vysoko je v zemích jako Francie, Belgie či Finsko:

Mezi vyspělými zeměmi navíc panuje ostrá konkurence ohledně míry zdanění. Je například dobře známo, že strategii zaměřenou na nízké zdanění hodlá sledovat Velká Británie. Je proto těžké výrazně zvyšovat daňovou zátěž v situaci, kdy už leží vysoko a hrozí konkurence ze strany jiných zemí.

Druhým argumentem hovořícím pro bezrizikovost vládních dluhopisů je schopnost centrálních bank monetizovat vládní dluhy. Podle tohoto tvrzení může centrální banka v případě vládní insolvence nakupovat vládní dluhopisy a tím vyrovnat poptávku a nabídku na trhu. Předpokládá se, že v takové situaci by centrální banka dluhopisy zničila. V praxi bývá vývoj takový, že centrální banka vyplácí své zisky vládě, což znamená, že jí v podstatě vrací úrokové příjmy, které od ní získá, a jde o to samé, jako kdyby dluhopisy zrušila.

Ve Spojených státech, Velké Británii a Japonsku centrální banky vládní dluhopisy nakupují a v tomto smyslu tak došlo ke zlepšení fiskální solvence. Primárním cílem kvantitativního uvolňování bylo ale zvýšit peněžní nabídku a ne zlepšit fiskální solvenci. V eurozóně naopak můžeme hovořit o tom, že cílem bylo skutečně zlepšení fiskální situace na její periferii a snížení rizikových spreadů.

Jak bylo uvedeno, míra zadlužení veřejného sektoru roste, finanční trhy ale stále považují vládní dluhopisy za bezriziková aktiva. V zemích, kde se míra zdanění nachází vysoko, je tento postoj (a neochota považovat za bezrizikové i korporátní dluhopisy) ospravedlněn pouze tím, že centrální banky mohou státní dluh monetizovat.

Zdroj: Natixis

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Dluhopisy:

Přečtěte si také:

Prezentace

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)