čnBlog – Digitální měny centrálních bank (CBDC)

Digitální měny centrálních bank (Central Bank Digital Currencies, CBDC) jsou tématem, které se v posledních letech dostalo do popředí zájmu mnohých centrálních bank. Ve většině případů se jedná o teoretický výzkum či pilotní testování, objevil se však již i první případ praktické implementace. V tomto článku diskutujeme základní charakteristiky konceptu CBDC, jeho potenciální dopady a přístup vybraných centrálních bank.

Vyšlo v publikaci Monitoring centrálních bank – IV/2020 (pdf, 479 kB)

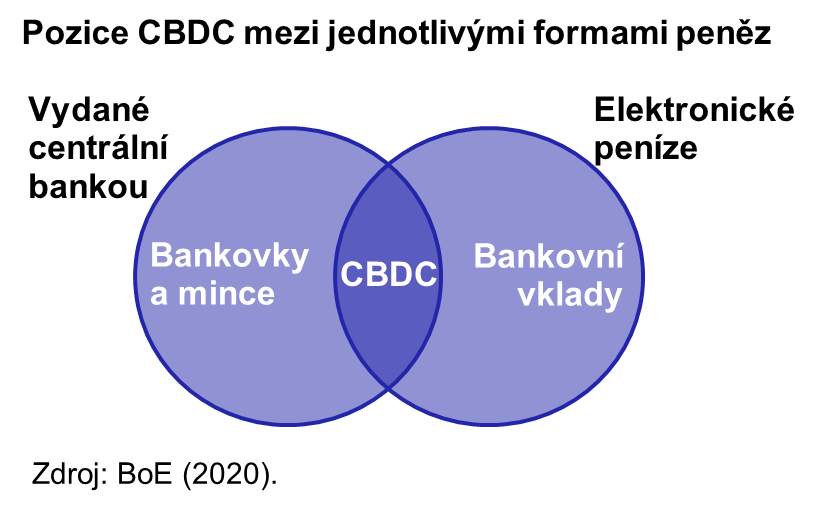

V současné době mohou domácnosti či podniky držet své likvidní peněžní prostředky buď fyzicky ve formě hotovosti, která je z účetního pohledu závazkem, resp. pasivem centrální banky, nebo elektronicky ve formě bankovních vkladů, kde se jedná o závazek příslušné komerční banky. CBDC pak představují potenciální možnost držet peníze, které jsou závazkem centrální banky, ovšem v elektronické podobě. Inspirací pro diskuze o CBDC byl rozvoj kryptoaktiv, z nichž nejznámější je Bitcoin. Oba koncepty se však od sebe značně liší. CBDC by – na rozdíl od kryptoaktiv – byly denominovány v oficiální měně daného státu, byly by zákonným platidlem a byly by směnitelné za jiné formy peněz (hotovost, bankovní depozita) v poměru jedna ku jedné. Využití technologie tzv. distribuované účetní knihy/distribuovaných záznamů (distributed ledger technology, DLT), typické pro kryptoaktiva, také není nutnou podmínkou pro zavedení CBDC a představuje pouze jednu z možných technologických variant jejich konkrétní implementace (více viz diskuze v BoE, 2020).1

Základní vlastnosti CBDC

CBDC představují potenciální inovaci platebního systému. Jejich cílem je nabídnout rychlou, nákladově efektivní, spolehlivou a odolnou infrastrukturu platebního styku v prostředí rostoucí digitalizace ekonomiky. CBDC by také mohly z pohledu centrální banky reagovat na klesající význam hotovosti v některých zemích.2 V případě marginalizace hotovosti by představovaly alternativní možnost držet část peněžních prostředků ve formě účetní pohledávky za centrální bankou a tedy zcela bezrizikově; zároveň by přitom nabízely výhody elektronických plateb, které hotovosti chybí. V rozvojových zemích by CBDC mohly zvýšit tzv. finanční inkluzi, tedy řešit otázku nerovného přístupu k finančním službám a platebnímu styku, tj. problém, že značná část obyvatelstva nemá přístup ke standardním službám komerčních bank. Zde by však musel být systém navržen tak, aby řešil samotné příčiny tohoto problému. Koordinované přijetí CBDC většinou vyspělých států by pak mohlo zrychlit a zjednodušit mezinárodní platby, které jsou v současnosti podstatně složitější a v důsledku i pomalejší a nákladnější oproti platbám vnitrostátním (BIS, 2020).

CBDC si nelze představovat jako jednoznačně vymezený pojem s jasně definovanými detailními charakteristikami. Naopak, celý koncept obsahuje spoustu návrhů a variant, v jakých by mohl být realizován. Mezi centrálními bankami postupně dochází k určité shodě na základních principech, ovšem spousta otázek zůstává stále otevřených. Úplnou shodu na jednotlivých parametrech CBDC pak nelze očekávat ani do budoucna, jelikož optimální nastavení systému záleží na specifických vlastnostech každé ekonomiky a na konkrétní motivaci k přijetí CBDC v každé zemi. Značná flexibilita v jeho nastavení znamená mnoho příležitostí, ale také řadu rizik a překážek, které je před případným zavedením CBDC potřeba důkladně zvážit.

Základními variantami CBDC jsou velkoobchodní versus retailové provedení, kdy pouze druhý typ by byl přístupný pro všechny ekonomické subjekty. V tomto článku se soustředíme zejména na retailovou verzi, která představuje větší potenciální zásah do platebního a ekonomického systému. Tato verze je také více v popředí zájmu většiny centrálních bank.

Zavedení CBDC by neznamenalo, že by celý systém musela nutně provozovat centrální banka. BoE (2020) nabízí model, v němž centrální banka provozuje klíčovou infrastrukturu, ovšem uživatelé využívají systém CBDC skrze soukromé poskytovatele platebních služeb, kteří mohou nabízet i doplňkové služby.

Jednou z dalších důležitých otázek je úročení CBDC. Neúročené CBDC představují bližší substitut hotovosti, úročení CBDC by však dávalo centrální bance větší flexibilitu a přinášelo by nové možnosti v oblasti měnové politiky. Vyšší atraktivita CBDC skrze úročení by však také zesilovala riziko pro finanční stabilitu (viz diskuze o makroekonomických dopadech níže). Související možností je nastavení limitů aplikovaných na účty CBDC (limity maximálního celkového množství prostředků na účtu či na velikost jednotlivé transakce) tak, aby byl tento nástroj využíván k samotnému platebnímu styku, ale aby zcela nevytlačil bankovní depozita.3

Ačkoli neexistuje jeden všeobecně přijímaný model CBDC, zainteresované centrální banky definovaly alespoň základní principy, které by systém měl splňovat (viz např. BoE (2020), BIS (2020), ECB (2020)). Mezi ně patří vysoká bezpečnost a odolnost systému vůči technickým výpadkům i kybernetickým útokům, jeho nepřetržitá dostupnost, rychlost a efektivita, jednoduchost umožňující využívání i osobám s nízkými technologickými schopnostmi, či flexibilita vůči dalšímu rozvoji technologií. Dále by si měl systém umět poradit s možnými narůstajícími objemy plateb, měl by být kompatibilní s jinými platebními systémy a měl by rozdělit související agendu mezi centrální banku a soukromé subjekty tak, aby došlo k efektivnímu využití expertíz obou sektorů. Optimálně by měl systém alespoň v nějaké míře umožňovat také offline platby. Systém by měl bránit praní špinavých peněz či financování terorismu, ale v rámci toho zároveň poskytovat co nejvyšší možnou míru anonymity. Některé z těchto principů jsou částečně protichůdné a jejich naplnění zároveň a zcela tak není reálné. Množství zmíněných principů a souvisejících dosud nezodpovězených otázek ukazuje, jak velké množství práce ještě centrální banky čeká před případným zavedením CBDC – a to zejména v těch zemích, kde již současný platební systém funguje na relativně vysoké úrovni a představuje tak pro CBDC poměrně vysoko nastavenou laťku. Dalším problémem je také legislativní ukotvení CBDC, protože mnohým centrálním bankám zákon zatím ani neumožňuje CBDC vydat (neboť legislativa je obvykle starší než samotný koncept CBDC).

Makroekonomické dopady

Podstatným aspektem vyžadujícím podrobný výzkum je dopad CBDC na finanční stabilitu. Na jedné straně by zavedení CBDC mohlo skrze potenciálně odolnější platební systém finanční stabilitu posílit. Na straně druhé je jednou z hlavních nevýhod CBDC riziko, že by tento nástroj mohl vytlačit bankovní depozita. Pokud by CBDC spotřebitelům nabízely srovnatelný užitek jako depozita v bankách, ale jakožto účetní závazek centrální banky by byly považovány za zcela bezrizikové, spotřebitelé by proměnili své vklady v komerčních bankách právě za CBDC.4 Banky by na odliv zdrojů mohly reagovat zvýšením úrokové sazby nabízené vkladatelům, případně by mohly hledat alternativní zdroje financování. Jejich náklady by však každopádně stouply. Výsledkem by mohlo být omezené a dražší poskytování úvěrů ekonomickým subjektům. Pokud by přeměna bankovních depozit na CBDC probíhala nárazově, například krátce po zavedení CBDC nebo v případě zvýšené nejistoty či finanční krize, situace by mohla vést k tzv. runu na banky a ohrožovala by stabilitu bankovního sektoru. Příliš atraktivní forma CBDC by tak mohla paradoxně vést k negativním ekonomickým dopadům. Pokud však na druhé straně mají CBDC mít pro uživatele nějaký užitek, určitá míra přeměny depozit na CBDC je nevyhnutelná. Vytvoření CBDC v takové podobě, aby byl tento nástroj užitečný, ale aby zároveň neohrožoval stabilitu bankovního sektoru, tak je značnou výzvou.

Co se týče měnové politiky, CBDC by mohly vést k přímému dopadu změn měnověpolitických sazeb na domácnosti a podniky. Výsledkem by tak mohla být rychlejší a silnější transmise konvenční měnové politiky. Záleželo by však na konkrétním nastavení systému úročení CBDC. Zároveň by však výše diskutovaný odklon od bankovních vkladů (a z něj plynoucí nižší dostupnost úvěrů či nárůst jejich ceny) pravděpodobně měl citelné dopady na agregátní nabídku i poptávku a v důsledku by tak mohl provádění měnové politiky značně zkomplikovat (BoE 2020).

CBDC by také mohly otevřít nové možnosti v oblasti měnové politiky.5 V hypotetickém případě, v němž by CBDC zcela nahradily hotovost, by umožnily překonání problému dolní hranice úrokových sazeb. Hotovost totiž představuje nulově úročenou alternativu k prostředkům na účtech úročených negativní sazbou, což limituje pokles měnověpolitických sazeb hlouběji do záporu. Centrální banky však deklarují, že hotovost budou podporovat, dokud po ní bude společenská poptávka (BIS 2020).

Hampl a Havránek (2018) vidí v CBDC možnost, jak implementovat jiný teoretický nástroj nekonvenční měnové politiky, a sice přímou podporu spotřeby, neboli Miltonem Friedmanem navrhované tzv. vrtulníkové peníze (helicopter drop of money). V recesi a v rámci svého mandátu cenové stability by centrální banka mohla připsat každému občanovi určitou sumu „digitální hotovosti“ a zavést pobídky ke spotřebě spíše než k úspoře těchto prostředků. Využití CBDC by zároveň umožnilo aplikovat tento nástroj bez nutnosti koordinace s fiskální politikou, a nehrozilo by tak omezení nezávislosti centrální banky.

Přístup jednotlivých centrálních bank k CBDC

Podle průzkumu Banky pro mezinárodní platby (BIS)6 z roku 2019 provádělo či se chystalo provádět alespoň teoretický výzkum zaměřený na CBDC přes 80 % respondentů. Přibližně 10 % centrálních bank pak bylo již ve fázi pilotních projektů (v této fázi však nebyla žádná z centrálních bank rozvinutých zemí). Mezi hlavními motivacemi pro zavedení CBDC centrální banky uváděly zejména již zmiňované zvýšení efektivity a bezpečnosti platebního styku a v případě rozvojových zemí také finanční inkluzi. Napříč rozvinutými i rozvojovými zeměmi mezi motivace patřila také oblast finanční stability a v menší míře měnové politiky. Přes 70 % centrálních bank však momentálně buď není právně autorizováno CBDC vydat, nebo si je ohledně své autorizace nejistých (tj. v příslušných zemích dosud není tato oblast zákony jasně definována). Zavedení CBDC považovalo v blízké době za pravděpodobné 10 % centrálních bank (všechny z rozvojových zemí), ve střednědobém horizontu (do šesti let) pak necelých 20 %. Přes 60 % respondentů však považuje přijetí CBDC za nepravděpodobné i ve střednědobém horizontu.7 Otázkou zatím zůstává, do jaké míry uvedené preference centrálních bank následně posunula letošní koronavirová pandemie.

V říjnu letošního roku vydalo sedm významných centrálních bank8 pod záštitou BIS zprávu (BIS 2020), ve které shrnují základní principy a charakteristiky, které by podle nich měly CBDC měly splňovat, stejně jako otevřené otázky pro další výzkum, který chtějí banky i nadále vzájemně koordinovat. Nejdůležitějšími prvky CBDC by měla být konzistence s mandáty centrálních bank v oblasti cenové a finanční stability; již zmíněná podpora hotovosti, dokud po ní bude společenská poptávka; a poskytnutí inovací a efektivity pro koncové uživatele.

Jednou z nejaktivnějších centrálních bank v oblasti CBDC je švédská Riksbank, která se musí dlouhodobě potýkat s klesající rolí hotovosti v ekonomice. To bylo v roce 2017 motivací pro zahájení projektu tzv. e-krony.9 Do února 2021 bude probíhat pilotní projekt zaměřený na zkoumání jejího technického řešení, který je založený na DLT technologii. Samotné rozhodnutí o přijetí e-krony do praxe či o jejím přesném nastavení však zatím nepadlo.

S poklesem významu hotovosti se potýká také Norsko. I Norges Bank se proto věnuje výzkumu CBDC a v uplynulých třech letech vydala tři zprávy diskutující průběžný vývoj v této oblasti. Dle nedávného projevu viceguvernérky Norges Bank Idy Wolden Bache by měla NB rozhodnout o detailech dalšího postupu v první polovině příštího roku.

Ve výzkumu CBDC je aktivní také Bank of England, jejíž poznatky shrnuje článek BoE (2020), který zároveň vymezuje otázky pro další výzkum a snaží se podnítit diskuzi s dalšími relevantními subjekty. Hlavní motivací v případě Velké Británie je zejména zefektivnění platebního systému. K pilotnímu projektu či samotnému rozhodnutí o přijetí CBDC zatím nedošlo.

Evropská centrální banka vydala v říjnu letošního roku zprávu o digitálním euru, ve které diskutuje základní charakteristiky a varianty svého konceptu (ECB 2020). Cílem zprávy je také zahájit veřejnou diskuzi. Během roku 2021 plánuje ECB rozhodnout, zda zahájí projekt přípravy konkrétní verze CBDC, který by pravděpodobně trval řádově několik let. Samotné zavedení CBDC by pak vyžadovalo koordinaci s dalšími vrcholnými orgány EU.

Otázka CBDC je relevantní i pro americký Fed, který k tématu nicméně přistupuje poměrně obezřetně. Jeho šéf Jerome Powell vyjádřil na nedávném Fóru o centrálním bankovnictví pořádaném ECB vůli Fedu být v popředí výzkumu zaměřeného na CBDC, zároveň však (i s ohledem na funkci dolaru jako hlavní rezervní měny) považuje za zásadní udělat to „správně, spíše než se snažit být první.“

Kanadská BoC letos v únoru zveřejnila záměr přijmout takové kroky, aby byla připravena zavést CBDC v případě, že by v budoucnu potřeba takového nástroje vznikla. Samotné zavedení CBDC však BoC zatím neplánuje. Švýcarská SNB spolu s tamní burzou SIX v roce 2019 zahájila projekt na využití velkoobchodních CBDC pro obchodování mezi účastníky finančního trhu s využitím DLT. K retailové verzi CBDC naopak přistupuje SNB poněkud rezervovaně, ovšem na výzkumu a debatách o tématu se přesto podílí (viz účast na diskutované zprávě BIS). Také novozélandská RBNZ téma CBDC sleduje a provádí výzkum, ovšem na přijetí nástroje do praxe se zatím nechystá. Ze zahraničních centrálních bank pravidelně sledovaných v Monitoringu centrálních bank se tak pouze maďarská MNB a polská NBP věnují CBDC spíše okrajově.10 Podobně také Česká národní banka vývoj diskuzí o CBDC se zájmem sleduje, ovšem zavedení CBDC není v nejbližších letech pravděpodobné, neboť Česká republika se s fenoménem klesajícího využívání hotovosti nepotýká, finanční inkluze zde problémem není a současný elektronický platební styk funguje spolehlivě.

Z ostatních centrálních bank je ve značně pokročilé fázi vývoj CBDC v čínské PBoC, která během letošního roku provedla několik kol pilotního testování svého digitálního jüanu. V případě Číny je ve hře nahrazení hotovosti CBDC spíše než její pouhé doplnění. Jistou motivaci pro brzké zavedení CBDC představuje také snaha o zvýšení globálního významu čínského jüanu.

K prvnímu případu zavedení CBDC do praxe pak došlo v říjnu letošního roku na Bahamách. Tamní centrální banka zavedla po předchozím pilotním testování do ostrého provozu tzv. Sand Dollar. Je všeobecně přístupný (tj. umožňující i retailové platby), neúročený a obsahuje limity v podobě maximálního přípustného celkového množství prostředků na účtu a maximálního přípustného objemu jedné transakce.11 Motivací v případě Baham je zejména zvýšení finanční inkluze (roztříštěnost státu na mnoho ostrovů činí dostupnost bankovních služeb omezenou). Na vyhodnocení dopadů CBDC je však zatím příliš brzy.

Závěr

CBDC představují velmi aktuální téma, kterým se alespoň na teoretické úrovni zabývá většina centrálních bank. Lze očekávat, že významnou roli v diskuzích i ve výzkumu budou zastávat i nadále. Široká škála možných dopadů CBDC na platební systém i na makroekonomické podmínky nabízí značné příležitosti, ale nese s sebou také mnohá rizika. K prvnímu zavedení tohoto nástroje do praxe již došlo na Bahamách, v pokročilé fázi projektu jsou pak Čína a Švédsko. Ve většině zemí však převládá obezřetnost ohledně zavádění CBDC do praxe, neboť s tímto nástrojem je zatím spojeno více otázek než odpovědí. Zda a případně kdy dojde k přijetí CBDC v některé z vyspělých zemí ostatně zůstává rovněž jednou z nich.

Literatura

Auer, R. a R. Böhme (2020): „The technology of retail central bank digital currency“, BIS Quarterly Review, March 2020. https://www.bis.org/publ/qtrpdf/r_qt2003j.htm

Auer, R., G. Cornelli a J. Frost (2020): „Rise of the central bank digital currencies: drivers, approaches and technologies“, BIS Working Papers, No. 880. https://www.bis.org/publ/work880.htm

Barrdear, J. a M. Kumhof (2016): „The macroeconomics of central bank issued digital currencies.“ Bank of England, Staff Working Paper, No. 605. https://www.bankofengland.co.uk/working-paper/2016/the-macroeconomics-of-central-bank-issued-digital-currencies

BIS (2020): „Central bank digital currencies: foundational principles and core features“, Bank for International Settlements, Report no 1 in a series of collaborations from a group of central banks. https://www.bis.org/publ/othp33.htm

Boar, C., H. Holden a A. Wadsworth (2020): „Impending arrival: a sequel to the survey on central bank digital currency“, BIS Papers, No. 107. https://www.bis.org/publ/bppdf/bispap107.htm

BoE (2020): „Central Bank Digital Currency: opportunities, challenges and design“, Bank of England, Discussion Paper. https://www.bankofengland.co.uk/paper/2020/central-bank-digital-currency-opportunities-challenges-and-design-discussion-paper

ECB (2020): „Report on a digital euro“, European Central Bank.

https://www.ecb.europa.eu/pub/pdf/other/Report_on_a_digital_euro~4d7268b458.en.pdf

Hampl M. a T. Havránek (2018): „Central Bank Capital as an Instrument of Monetary Policy“, IES Working Papers 25/2018. IES FSV, Charles University. https://ies.fsv.cuni.cz/sci/publication/show/id/5888/lang/en

Khiaonarong, T. a D. Humphrey (2019): „Cash Use Across Countries and the Demand for Central Bank Digital Currency“, IMF Working Paper No. 19/46. https://www.imf.org/en/Publications/WP/Issues/2019/03/01/Cash-Use-Across-Countries-and-the-Demand-for-Central-Bank-Digital-Currency-46617

Sveriges Riksbank (2020): „Sveriges Riksbank Economic Review. Second special issue on the e-krona.“ Economic Review 2020:2. https://www.riksbank.se/globalassets/media/rapporter/pov/engelska/2020/economic-review-2-2020.pdf

1 Oproti prvním kryptoaktivům má k CBDC blíže novější třída kryptoaktiv, tzv. stablecoins. Této problematice se blíže věnoval tematický článek v letošním březnovém vydání publikace ČNB Globální ekonomický výhled. Zde se však budeme věnovat pouze samotným CBDC.

2 Trend klesající poptávky po hotovosti je typický zejména pro skandinávské země a není tedy zdaleka přítomný všude. Dlouhodobým trendům používání hotovosti a jejich determinantům se věnoval tematický článek v publikaci ČNB Globální ekonomický výhled z března 2018. Roli hotovosti v 11 zemích se s využitím několika odlišných ukazatelů věnují také Khiaonarong a Humphrey (2019).

3 Výše uvedené varianty nastavení CBDC v žádném případě nejsou vyčerpávajícím přehledem všech otevřených otázek ohledně podoby celého systému, naopak představují pouze několik vybraných bodů. Například diskuze samotného technologického nastavení systému (včetně role technologie DLT) je nad rámec tohoto článku; případné zájemce odkazujeme např. na Auer a Böhme (2020) či Auer a kol. (2020).

4 Tento jev by alespoň částečně mohla kompenzovat skutečnost, že bankovní účty běžně nabízí doplňkové služby (např. krátkodobé úvěry ve formě plateb kreditními kartami), což jejich atraktivitu zvyšuje.

5 Např. Barrdear a Kumhof (2016).

6 BIS provedla v roce 2019 průzkum postoje centrálních bank k CBDC. Výsledky odpovědí celkem 66 centrálních bank, z nichž 21 reprezentuje rozvinuté ekonomiky a 45 rozvíjející se země, prezentují Boar a kol. (2020).

7 Samotný průzkum obsahuje také rozlišení postojů k široce přístupným (retailovým) a k velkoobchodním CBDC. Centrální banky deklarují větší zájem o široce přístupné CBDC.

8 Jedná se o kanadskou BoC, ECB, japonskou BoJ, švédskou Riksbank, švýcarskou SNB, Bank of England a Fed.

9 Motivaci pro zahájení projektu e-krony vysvětloval guvernér Riksbank Stefan Ingves v projevu, který popisovalo vydání Monitoringu centrálních bank v březnu 2018. Postup projektu a jeho konkrétní aspekty diskutuje materiál Sveriges Riksbank (2020).

10 I tyto centrální banky však téma nějakou formou reflektují, viz např. zde pro MNB a zde pro NBP.

11 Respektive využívání CBDC ve vyšších objemech je možné jen po splnění vysokých nároků na identifikaci a poskytnutou dokumentaci ze strany uživatele.

Monitoring centrálních bank ——— IV / 2020

www.cnb.cz

V tomto čísle

Ekonomiky se ve třetím čtvrtletí částečně nadechly po odeznění první vlny koronavirové nákazy, což se projevilo zmírněním propadů ekonomické výkonnosti. Vlády a centrální banky jednotlivých zemí pokračují v expanzivním působení. Nezaměstnanost v jednotlivých zemích roste a její vrchol lze očekávat v průběhu příštího roku. Konvenční prostor měnové politiky centrálních bank v podobě snižování úrokových sazeb je u většiny sledovaných bank vyčerpán a mnohé ekonomiky jsou stimulovány skrze nekonvenční nástroje měnové politiky.

Aktuální Téma pod lupou se věnuje problematice digitálních měn centrálních bank. Ve vybraném projevu se prezident německé Bundesbanky Jens Weidmann zamýšlí nad složitým vztahem měnové a fiskální politiky a zejména nad možným rizikem fiskální dominance, čemuž bude věnována pozornost i v probíhající revizi měnověpolitické strategie Evropské centrální banky.

Cílem této publikace je seznámit odbornou veřejnost s posledním vývojem měnové politiky, její strategie a komunikace ve vybraných centrálních bankách.

Aktuální i předchozí vydání lze volně stáhnout z webových stránek ČNB, oddíl Měnová politika: https://www.cnb.cz/cs/menova-politika/monitoring-centralnich-bank/, kde je ke stažení i seznam všech tematických článků a projevů.

Publikaci zpracovává odbor měnové politiky a fiskálních analýz sekce měnové České národní banky a lze ji volně šířit. Kolektiv autorů: Lucie Matějková (editorka), Kateřina Arnoštová, Ivana Kubicová a Vojtěch Molnár.

Uzávěrka tohoto čísla je 10. prosince 2020.

Obsah

I. POSLEDNÍ VÝVOJ MĚNOVÉ POLITIKY VYBRANÝCH CENTRÁLNÍCH BANK 4

I.1 Klíčové centrální banky euroatlantického prostoru 4

I.2 Vybrané země mimo EU s režimem cílování inflace 5

I.3 Vybrané centrální banky zemí EU cílující inflaci 6

II. ZAJÍMAVÉ UDÁLOSTI POSLEDNÍCH TŘÍ MĚSÍCŮ 7

III. TÉMA POD LUPOU:

DIGITÁLNÍ MĚNY CENTRÁLNÍCH BANK (CBDC) 8

IV. VYBRANÝ PROJEV:

JENS WEIDMANN: VZTAH MEZI MĚNOVOU A FISKÁLNÍ POLITIKOU 12

I. POSLEDNÍ VÝVOJ MĚNOVÉ POLITIKY VYBRANÝCH CENTRÁLNÍCH BANK

I.1 KLÍČOVÉ CENTRÁLNÍ BANKY EUROATLANTICKÉHO PROSTORU

|

|

|||

|

<2 %1 |

2 %2 |

2 % |

|

|

MP zasedání (změny sazeb) |

29. října (0,0);(0,0)3 10. prosince (0,0);(0,0)3 |

15. – 16. září (0,00) 4. – 5. listopadu (0,00) |

17. září (0,00) 5. listopadu (0,00) |

|

aktuální klíčová sazba |

0,00 %; -0,50 %3 |

0 – 0,25 %4 |

0,1 % |

|

poslední inflace |

-0,3 % (listopad 2020)5 |

1,2 % (říjen 2020) |

0,7 % (říjen 2020) |

|

očekávaná MP zasedání |

21. ledna 11. března |

15. – 16. prosince 6 26. – 27. ledna |

17. prosince |

|

další očekávané události |

11. března zveřejnění prognózy |

únor 2021 zveřejnění Monetary Policy Report |

17. prosince zveřejnění Monetary Policy Report |

|

očekávaný vývoj sazeb7 |

› |

› |

› |

Poznámka: 1 definice cenové stability dle ECB „pod, ale blízko 2%“; 2 dlouhodobý průměr, podle definice ze srpna 2020; 3 depozitní sazba; 4 v grafu je zobrazena horní hranice pásma; 5 tzv. Flash odhad; 6 zasedání spojeno se souhrnem ekonomických prognóz FOMC; 7 směr očekávání změny sazeb v následujících třech měsících je získán ze šetření Consensus Forecasts.

Klíčové úrokové sazby Inflace

12/19 2/20 4/20 6/20 8/20 10/20 12/20 10/19 12/19 2/20 4/20 6/20 8/20 10/20

ECB ponechala úrokové sazby beze změny a na této či nižší hodnotě je ponechá, dokud se inflace přesvědčivě nedostane na úroveň dostatečně blízkou 2 %, ale pod touto hodnotou. V reakci na ekonomické dopady pandemie ECB rozšířila stimulační opatření. Objem nákupu aktiv PEPP navyšuje o 500 mld. EUR na 1850 mld. EUR a dobu trvání čistých nákupů aktiv prodloužila nejméně do března 2022. Čisté nákupy aktiv v rámci programu APP budou i nadále probíhat v měsíčním objemu 20 mld. EUR; ECB je ukončí krátce před tím, než začne zvyšovat úrokové sazby. Až do června 2022 bylo prodlouženo výhodné poskytování likvidity v rámci TLTRO III (více v Zajímavých událostech). V roce 2021 ECB vyhlásí další čtyři pandemické dlouhodobé refinanční operace (PELTROs). Letos ECB odhaduje pokles HDP o 7,3 % (v zářijové prognóze o 8 %). V roce 2021 očekává růst 3,9 % (proti 5 %), v 2022 4,2 % (proti 3,2 %), pro 2023 odhad činí 2,1 %. ECB inflaci letos očekává na 0,2 % (proti zářijovým 0,3 %), v letech 2021-2023 na 1 %, 1,1 % a 1,4 %.

Fed ponechal klíčovou úrokovou sazbu na federální fondy beze změny. Dle FOMC mají úrokové sazby setrvat na současné nebo nižší úrovni do doby, než FOMC nabyde přesvědčení, že se ekonomika zvládá vypořádávat se všemi dopady pandemie koronaviru; v opačném případě je Fed připraven využít všechny nástroje, které má k dispozici. Uplynulá zasedání v souladu s očekáváním nepřinesla změnu v nastavení parametrů programu nákupů aktiv, nicméně mezi členy FOMC proběhla intenzivní debata ohledně možných úprav. Dle J. Powella se tempo ekonomického oživení zmírňuje a jeho další výhled zůstává vysoce nejistý. Podpůrná opatření ze strany federální vlády podpořila zotavení spotřeby domácností. Zápis z listopadového zasedání Fedu obsahoval diskuzi členů FOMC o možnostech, jak upravit program nákupu dluhopisů tak, aby poskytoval větší podporu finančním trhům a ekonomice. FOMC očekával v zářijové prognóze pokles HDP o 3,7 % v tomto roce a růst HDP o 4 % v roce 2021 (medián odpovědí členů FOMC).

BoE ponechala hlavní úrokovou sazbu beze změny na úrovni 0,1 %, navýšila však limit programu nákupu aktiv o 150 mld. GBP na 895 mld. GBP. V nákupech státních dluhopisů bude pokračovat do konce roku 2021. Ekonomický výhled podle BoE zůstává velmi nejistý, a to s ohledem na protikoronavirová opatření a nejistou situaci kolem brexitu. BoE v listopadové prognóze očekává pro 4Q 2020 prudší pokles HDP (-11,0 % y/y) oproti srpnové prognóze (-9,5 % y/y), rovněž odhad plného zotavení z koronavirového šoku byl posunut o jedno čtvrtletí až na 1Q 2022. Ohledně politiky negativních úrokových sazeb nové informace zveřejněny nebyly, guvernér BoE pouze uvedl, že je banka zvažuje. BoE předpokládá, že inflace bude v nejbližších obdobích hluboko pod inflačním cílem a na úroveň 2 % se dostane až za 2 roky. Míra nezaměstnanosti vzrostla; její vrchol BoE očekává ve 2Q 2021 na úrovni 7,75 %.

I.2 VYBRANÉ ZEMĚ MIMO EU S REŽIMEM CÍLOVÁNÍ INFLACE

|

|

||||

|

2 % |

0–2 % |

2 % |

2 % |

|

|

MP zasedání (změny sazeb) |

24. září (0,00) 5. listopadu (0,00) |

24. září (0,00) |

23. září (0,00) 11. listopadu (0,00) |

28. října (0,00) 9. prosince (0,00) |

|

aktuální klíčová sazba |

0 % |

-0,75 % |

0,25 % |

0,25 % |

|

poslední inflace |

1,7 % (říjen 2020) |

-0,6 % (říjen 2020) |

1,4 % (3. Q 2020) |

0,7 % (říjen 2020) |

|

očekávaná MP zasedání |

17. prosince 21. ledna |

17. prosince 25. března |

24. února |

20. ledna |

|

další očekávané události |

17. 12. Zveřejnění Monetary Policy Report |

23.12. Zveřejnění Quarterly Bulletin |

24. 2. zveřejnění Monetary Policy Statement |

20. 1. zveřejnění Monetary Policy Report |

|

očekávaný vývoj sazeb2 |

› |

› |

› |

› |

Poznámka: 1 směr očekávání změny sazeb v následujících třech měsících je získán z šetření Consensus Forecasts, v případě Nového Zélandu ze šetření RBNZ.

Klíčové úrokové sazby Inflace

NB ponechala základní úrokovou sazbu beze změny na nulové úrovni a předpokládá, že ji na této hodnotě ponechá, dokud se neobjeví jasné signály normalizace ekonomických podmínek (prognóza vidí stabilitu sazeb na následující dva roky, po nichž bude následovat mírný růst sazeb). Aktuální mezičtvrtletní údaje za HDP ve 3Q (bez započtení ropného průmyslu) vykázaly svižný růst o 5,2 %. V říjnu inflace vzrostla na 1,7 % a v příštím roce stoupne výrazně nad 2% cíl a krátkodobě přesáhne 3 %. Růst cen nemovitostí v Norsku zrychlil mírně nad 5 %. NB i nadále poskytuje bankám dodatečnou likviditu formou tzv. F-loans (se splatností od 1 týdne do 12 měsíců).

SNB ponechala klíčovou úrokovou sazbu (SNB policy rate) beze změny na úrovni -0,75 % a i nadále pokračuje k dodávání další likvidity do bankovního systému prostřednictvím refinanční facility (tzv. SNB COVID-19, CRF). Zářijová prognóza SNB předpokládá ještě v tomto roce zápornou inflaci na úrovni -0,6 %, v následujících dvou letech ale již kladnou inflaci (0,1 % a 0,2 %). Ve 3Q tohoto roku rostl HDP mezičtvrtletně o 7,2 %, i přesto však letos HDP poklesne zřejmě o 5 %, což je největší propad od krize v polovině 70. let.

RBNZ ponechala hlavní úrokovou sazbu nezměněnou na úrovni 0,25 %. Objem programu nákupu aktiv LSAP zůstal v dosavadním objemu (100 mld. NZD do června 2022) a je očekáváno jeho plné vyčerpání. Program LSAP pomohl snížit výnosy dluhopisů zhruba o 0,6–1 p. b., a to podél celé výnosové křivky. RBNZ poskytuje bankám zajištěné úvěry na 12M a také až tříleté úvěry na podporu vládního programu na úvěrování drobných podniků (TLF). Od prosince RBNZ zavedla k dalšímu uvolnění měnových podmínek program Funding for Lending (FLP). Očekává, že FLP sníží bankám náklady financování, což dále sníží úrokové sazby z úvěrů domácnostem a nefinančním podnikům. HDP ve 2Q tohoto roku poklesl meziročně o 12,4 % (data za 3Q budou k dispozici 17. 12., tj. po zveřejnění tohoto vydání).

BoC ponechala klíčovou úrokovou sazbu beze změny na úrovni 0,25 % a a na efektivní dolní hranici ji bude udržovat, dokud se ekonomická situace nezlepší a nebude dosahováno 2% inflačního cíle, což bude podle říjnové prognózy nejdříve v roce 2023. Vládní dluhopisy nakupuje v nižších týdenních objemech (nejméně 4 mld. CAD, dříve 5 mld. CAD), navíc posunula nákupy dluhopisů k delším splatnostem tak, aby více ovlivnila klientské sazby firmám a domácnostem. I nadále probíhají termínové repo operace a BoC dodává trhu likviditu v programech CTRF a STLF. Ve 3Q 2020 vzrostlo kanadské HDP mezičtvrtletně o 8,9 %. V říjnové prognóze BoC očekávala pokles HDP v letošním roce o 5,5 %. V následujících dvou letech HDP poroste v průměru kolem 4 %. Říjnová inflace vzrostla na 0,7 % a až do začátku příštího roku bude mimo inflační pásmo (1–3 %) zejména kvůli nízkým cenám energií. Ukazatele jádrové inflace se pohybují v rozmezí od 1,6 – 1,9 %.

I.3 VYBRANÉ CENTRÁLNÍ BANKY ZEMÍ EU CÍLUJÍCÍ INFLACI

|

2 %1 |

3 % |

2,5 % |

2 % |

|

|

MP zasedání (změny sazeb) |

21. září (0,00) 25. listopadu (0,00) |

22. září (0,00) 20. října (0,00) 17. listopadu (0,00) |

15. září (0,00) 7. října (0,00) 4. listopadu (0,00) 2. prosince (0,00) |

23. září (0,00) 5. listopadu3 (0,00) |

|

aktuální klíčová sazba |

0 %; -0,1 %2 |

0,6 %; -0,05 %2 |

0,10 % |

0,25 % |

|

poslední inflace |

0,3 % (říjen 2020) |

3 % (říjen 2020) |

3,1 % (říjen 2020) |

2,9 % (říjen 2020) |

|

očekávaná MP zasedání |

10. února3 |

15. prosince3 26. ledna 23. února |

8. března |

17. prosince 4. února3

|

|

další očekávané události |

11. února zveřejnění Monetary Policy Report |

17. prosince zveřejnění Inflation Report |

8. března zveřejnění Inflation Report |

11. února zveřejnění Zprávy o měnové politice |

|

očekávaný vývoj sazeb4 |

› |

› |

› |

› |

Poznámka: 1 inflační cíl je vyjádřen prostřednictvím CPIF – indexu spotřebitelských cen zahrnující fixní úrokovou sazbu; 2 depozitní sazba; 3 zveřejnění nové prognózy; 4 směr očekávání změny sazeb v následujících třech měsících je získán ze šetření Consensus Forecasts.

Klíčové úrokové sazby Inflace

Riksbank ponechala základní úrokovou sazbu beze změny na úrovni 0 %, stejně jako depozitní sazbu, která je lehce záporná (-0,1 %). Aktuální prognóza předpokládá ponechání základní sazby na úrovni 0 % až do konce roku 2023. Riksbank navýšila objem nákupů dluhopisů o 200 mld. SEK na 700 mld. SEK a prodloužila tyto nákupy do konce roku 2021. Dále rozhodla o zvýšení tempa nákupů v 1Q 2021 oproti tempu v letošním 4Q. Výhled inflace (CPIF) pro tento rok činí 0,4 %, pro příští rok je na úrovni 0,9 % a v roce 2022 na 1,2 %. Inflace se k cíli centrální banky přiblíží až v roce

2023 (1,7 %). Výhled HDP pro letošní rok počítá s poklesem o 4 %, pro příští rok prognóza předpovídá růst o 2,6 % (zářijová prognóza očekávala 3,7 %) a pro rok 2022 švédská ekonomika poroste tempem 5 % (oproti 3,7 %).

MNB ponechala svou hlavní úrokovou sazbu na úrovni 0,6 %, depozitní sazba je přitom záporná na úrovni -0,05 %. MNB i nadále podporuje likviditu a přístup k financování ekonomických subjektů specifickými programy. Program FGS GO! na podporu SME se MNB rozhodla navýšit o další 1 bn. HUF. V rámci programu Bond Funding for Growth bylo do konce října emitováno 680 mld. HUF firemních dluhopisů; MNB nadbytečnou likviditu plynoucí z tohoto programu sterilizuje. MNB také nakupuje vládní dluhopisy se splatností nad 15 let. HDP maďarské ekonomiky ve 3Q poklesl o 4,6 % meziročně. Zářijová prognóza předpokládá v tomto roce pokles HDP mezi 5,1 % až 6,8 %, následně v roce 2021 růst HDP v rozmezí 4,4 – 6,8 %. Inflace v tomto i příštím roce se bude dle prognózy MNB nacházet v rozmezí 3,2 – 3,3 %, v roce 2022 dosáhne 3 %.

NBP ponechala úrokovou sazbu na úrovni 0,1 %, nakupuje vládní dluhopisy a vládou garantované dluhové cenné papíry, probíhá program refinancování úvěrů poskytnutých firmám. Ve 3Q 2020 polský HDP zmírnil meziroční pokles na 1,8 % meziročně. Listopadová prognóza předpokládá inflaci v roce 2020 na úrovni 3,4 %, v následujících dvou letech 2,6 % a 2,7 %. Podle této prognózy HDP v letošním roce poklesne méně, než předpovídala červencová prognóza, a to o 3,5 % (předtím - 5,4 %), a v následujících dvou letech poroste tempy 3,1 % (4,9 %) a 5,7 % (3,7 %).

ČNB ponechala 2T repo sazbu na úrovni 0,25 % a postupný nárůst sazeb očekává v příštím roce. Česká ekonomika se v létě částečně nadechla (HDP za 3Q vzrostl mezičtvrtletně o téměř 7 %), avšak druhá vlna pandemie a znovuzavedená opatření proti šíření nákazy vedou k opětovnému poklesu HDP v závěru roku. Odeznění dopadů druhé vlny se předpokládá v 1H 2021, kdy se ekonomika vrátí k růstu v podmínkách zotavující se zahraniční poptávky.. Podle listopadové prognózy ČNB poklesne letos HDP o více než 7% a v příštím roce vzroste o necelá 2 %; v roce 2022 pak růst zrychlí na 4,2 %. Inflace se ve 4Q letošního roku sníží do tolerančního pásma 2% cíle a koncem příštího roku se přiblíží k cíli. Ke zpomalení celkového cenového růstu přispějí protiinflační poptávkové dopady druhé vlny pandemie.

Zajímavé události posledních tří měsíců

II. ZAJÍMAVÉ UDÁLOSTI POSLEDNÍCH TŘÍ MĚSÍCŮ

ECB s ohledem na stále probíhající pandemii posiluje své podpůrné nástroje

ECB s ohledem na hospodářské dopady opětovného propuknutí pandemie upravila v prosinci podmínky svých podpůrných nástrojů. Navýšila objem nouzového programu nákupu aktiv (PEPP) o 500 mld. EUR a prodloužila dobu čistého nákupu aktiv (viz předchozí část MCB). Dále prodloužila období, za kterých bankám poskytuje likviditu za velmi výhodných podmínek prostřednictvím třetí série cílených dlouhodobějších refinančních operací (TLTRO III), a to o 12 měsíců do června 2022. Od června do prosince 2021 budou rovněž provedeny tři další operace. Navýšila také celkovou částku, kterou si protistrany budou oprávněny půjčit v rámci TLTRO III, z 50 % na 55 % objemu způsobilých úvěrů. Upravené podmínky TLTRO III bankám zpřístupněny pouze za předpokladu, že zachovají tok úvěrů podnikům a domácnostem. Repo facilita ECB pro centrální banky (EUREP) a všechny dočasné swapové operace a repo linky s centrálními bankami mimo eurozónu budou prodlouženy do března 2022.

SNB častěji zveřejňuje informace o provedených transakcích

Od října publikuje švýcarská SNB na svém data portálu častější a podrobnější data o měnověpolitických operacích na peněžním trhu (měsíčně) a o devizových intervencích (čtvrtletně namísto dosavadní roční frekvence).

Diskuze Fedu a ministerstva financí o trvání podpůrných programů skončila...

Fed v listopadu rozhodl o prodloužení platnosti čtyř podpůrných programů zaměřených na podporu krátkodobého financování z původně ohlášeného konce letošního roku do konce března 2021. O prodloužení těchto programů požádal dopisem ministr financí USA S. Mnuchin. Ten zároveň požádal o navrácení nevyužitých federálních prostředků pro financování dalších pěti podpůrných programů Fedu zaměřených na podporu soukromého sektoru a municipalit, které podle harmonogramu skončí ke konci roku. Žádost o navrácení finančních prostředků vyvolala na trzích krátkodobý šok, který nicméně rychle odezněl, neboť programy nebyly zcela využívány a celkový objem likvidity dodané Fedem na trh by se neměl tímto opatřením výrazně měnit. Fed po svém prvotním apelu na prodloužení všech dosavadních podpůrných programů nakonec vyjádřil s navrácením prostředků a ukončením zmíněných pěti programů souhlas.

... ale diskuze bude zřejmě pokračovat pod vedením nové ministryně financí, Janet Yellen

O případném obnovení podpůrných programů bude rozhodovat administrativa příštího amerického prezidenta J. Bidena, který funkci převezme v lednu. J. Biden si za ministryni financí vybral bývalou šéfku Fedu J. Yellen, která se tak stane první ženou v této funkci.

Turecká centrální banka po změně guvernéra razantně zvýšila sazby

Turecká centrální banka (CBRT) v listopadu zvýšila úrokové sazby o razantních 4,75 p. b. na 15 % ve snaze zkrotit dvoucifernou inflaci a zabránit dalšímu oslabení turecké liry. Zvýšení proběhlo na prvním měnověpolitickém zasedání pod vedením nového guvernéra CBRT N. Agbala, někdejšího tureckého ministra financí (2015–2018). Toho do čela banky jmenoval turecký prezident poté, co náhle odvolal předchozího guvernéra Uysala. Jen den po odvolání guvernéra Uysala následovala rezignace ministra financí (a prezidentova zetě) B. Albayraka, během jehož působení nekontrolovaně rostla inflace a naopak prudce klesala hodnota turecké měny. Novým ministrem financí byl jmenován L. Elvan, bývalý ministr dopravy a rozvoje. Pro další informace o dění v turecké CBRT viz MCB ze září 2019 a září 2018.

ECB vydala Zprávu o digitálním euru a zahájila veřejné konzultace

ECB v říjnu vydala Zprávu o digitálním euru, ve které mimo jiné definuje možné scénáře, které by emisi digitálního eura vyžadovaly. K těmto scénářům patří zvýšená poptávka po elektronických platbách v eurozóně, která by vyžadovala evropský bezrizikový digitální platební prostředek, výrazný pokles používání hotovosti jako platebního prostředku v eurozóně, zavedení globálních soukromých platebních prostředků, které mohou zvýšit regulatorní obavy a představovat rizika pro finanční stabilitu a ochranu spotřebitelů, a plošné použití digitálních měn centrálních bank emitovaných zahraničními centrálními bankami. Zahájila také veřejné konzultace k tomuto tématu a podněty veřejnosti očekává do ledna 2021. Podrobně se tématu digitálních měn centrálních bank (CBDC) věnuje aktuální Téma pod lupou.

III. TÉMA POD LUPOU: DIGITÁLNÍ MĚNY CENTRÁLNÍCH BANK (CBDC)

Digitální měny centrálních bank (Central Bank Digital Currencies, CBDC) jsou tématem, které se v posledních letech dostalo do popředí zájmu mnohých centrálních bank. Ve většině případů se jedná o teoretický výzkum či pilotní testování, objevil se však již i první případ praktické implementace. V tomto článku diskutujeme základní charakteristiky konceptu CBDC, jeho potenciální dopady a přístup vybraných centrálních bank.

V současné době mohou domácnosti či podniky držet své likvidní peněžní prostředky buď fyzicky ve formě hotovosti, která je z účetního pohledu závazkem, resp. pasivem

| centrální banky, nebo elektronicky ve formě bankovních vkladů, kde se jedná o závazek příslušné komerční banky. CBDC pak představují potenciální možnost držet peníze, |

Pozice CBDC mezi jednotlivými formami peněz Vydané Elektronické |

které jsou závazkem centrální banky, ovšem v elektronické

podobě. Inspirací pro diskuze o CBDC byl rozvoj kryptoaktiv, z nichž

nejznámější je Bitcoin. Oba koncepty se však od sebe značně liší. CBDC by – na

rozdíl od kryptoaktiv – byly denominovány v oficiální měně daného státu, byly

by zákonným platidlem a byly by směnitelné za jiné formy peněz (hotovost,

bankovní depozita) v poměru jedna ku jedné. Využití technologie tzv.

distribuované účetní knihy/distribuovaných záznamů (distributed

ledger

které jsou závazkem centrální banky, ovšem v elektronické

podobě. Inspirací pro diskuze o CBDC byl rozvoj kryptoaktiv, z nichž

nejznámější je Bitcoin. Oba koncepty se však od sebe značně liší. CBDC by – na

rozdíl od kryptoaktiv – byly denominovány v oficiální měně daného státu, byly

by zákonným platidlem a byly by směnitelné za jiné formy peněz (hotovost,

bankovní depozita) v poměru jedna ku jedné. Využití technologie tzv.

distribuované účetní knihy/distribuovaných záznamů (distributed

ledger

technology, DLT), typické pro kryptoaktiva, také není nutnou podmínkou pro zavedení CBDC a představuje pouze jednu z možných technologických variant jejich konkrétní implementace (více viz diskuze v BoE, 2020).[1]

Základní vlastnosti CBDC

CBDC představují potenciální inovaci platebního systému. Jejich cílem je nabídnout rychlou, nákladově efektivní, spolehlivou a odolnou infrastrukturu platebního styku v prostředí rostoucí digitalizace ekonomiky. CBDC by také mohly z pohledu centrální banky reagovat na klesající význam hotovosti v některých zemích.[2] V případě marginalizace hotovosti by představovaly alternativní možnost držet část peněžních prostředků ve formě účetní pohledávky za centrální bankou a tedy zcela bezrizikově; zároveň by přitom nabízely výhody elektronických plateb, které hotovosti chybí. V rozvojových zemích by CBDC mohly zvýšit tzv. finanční inkluzi, tedy řešit otázku nerovného přístupu k finančním službám a platebnímu styku, tj. problém, že značná část obyvatelstva nemá přístup ke standardním službám komerčních bank. Zde by však musel být systém navržen tak, aby řešil samotné příčiny tohoto problému. Koordinované přijetí CBDC většinou vyspělých států by pak mohlo zrychlit a zjednodušit mezinárodní platby, které jsou v současnosti podstatně složitější a v důsledku i pomalejší a nákladnější oproti platbám vnitrostátním (BIS, 2020). CBDC si nelze představovat jako jednoznačně vymezený pojem s jasně definovanými detailními charakteristikami. Naopak, celý koncept obsahuje spoustu návrhů a variant, v jakých by mohl být realizován. Mezi centrálními bankami postupně dochází k určité shodě na základních principech, ovšem spousta otázek zůstává stále otevřených. Úplnou shodu na jednotlivých parametrech CBDC pak nelze očekávat ani do budoucna, jelikož optimální nastavení systému záleží na specifických vlastnostech každé ekonomiky a na konkrétní motivaci k přijetí CBDC v každé zemi. Značná flexibilita v jeho nastavení znamená mnoho příležitostí, ale také řadu rizik a překážek, které je před případným zavedením CBDC potřeba důkladně zvážit.

Základními variantami CBDC jsou velkoobchodní versus retailové provedení, kdy pouze druhý typ by byl přístupný pro všechny ekonomické subjekty. V tomto článku se soustředíme zejména na retailovou verzi, která představuje větší potenciální zásah do platebního a ekonomického systému. Tato verze je také více v popředí zájmu většiny centrálních bank.

Zavedení CBDC by neznamenalo, že by celý systém musela nutně provozovat centrální banka. BoE (2020) nabízí model, v němž centrální banka provozuje klíčovou infrastrukturu, ovšem uživatelé využívají systém CBDC skrze soukromé poskytovatele platebních služeb, kteří mohou nabízet i doplňkové služby.

Jednou z[3] dalších důležitých otázek je úročení CBDC. Neúročené CBDC představují bližší substitut hotovosti, úročení CBDC by však dávalo centrální bance větší flexibilitu a přinášelo by nové možnosti v oblasti měnové politiky. Vyšší atraktivita CBDC skrze úročení by však také zesilovala riziko pro finanční stabilitu (viz diskuze o makroekonomických dopadech níže). Související možností je nastavení limitů aplikovaných na účty CBDC (limity maximálního celkového množství prostředků na účtu či na velikost jednotlivé transakce) tak, aby byl tento nástroj využíván k samotnému

3 platebnímu styku, ale aby zcela nevytlačil bankovní depozita.

Ačkoli neexistuje jeden všeobecně přijímaný model CBDC, zainteresované centrální banky definovaly alespoň základní principy, které by systém měl splňovat (viz např. BoE (2020), BIS (2020), ECB (2020)). Mezi ně patří vysoká bezpečnost a odolnost systému vůči technickým výpadkům i kybernetickým útokům, jeho nepřetržitá dostupnost, rychlost a efektivita, jednoduchost umožňující využívání i osobám s nízkými technologickými schopnostmi, či flexibilita vůči dalšímu rozvoji technologií. Dále by si měl systém umět poradit s možnými narůstajícími objemy plateb, měl by být kompatibilní s jinými platebními systémy a měl by rozdělit související agendu mezi centrální banku a soukromé subjekty tak, aby došlo k efektivnímu využití expertíz obou sektorů. Optimálně by měl systém alespoň v nějaké míře umožňovat také offline platby. Systém by měl bránit praní špinavých peněz či financování terorismu, ale v rámci toho zároveň poskytovat co nejvyšší možnou míru anonymity. Některé z těchto principů jsou částečně protichůdné a jejich naplnění zároveň a zcela tak není reálné. Množství zmíněných principů a souvisejících dosud nezodpovězených otázek ukazuje, jak velké množství práce ještě centrální banky čeká před případným zavedením CBDC – a to zejména v těch zemích, kde již současný platební systém funguje na relativně vysoké úrovni a představuje tak pro CBDC poměrně vysoko nastavenou laťku. Dalším problémem je také legislativní ukotvení CBDC, protože mnohým centrálním bankám zákon zatím ani neumožňuje CBDC vydat (neboť legislativa je obvykle starší než samotný koncept CBDC).

Makroekonomické dopady

Podstatným aspektem vyžadujícím podrobný výzkum je dopad CBDC na finanční stabilitu. Na jedné straně by zavedení CBDC mohlo skrze potenciálně odolnější platební systém finanční stabilitu posílit. Na straně druhé je jednou z hlavních nevýhod CBDC riziko, že by tento nástroj mohl vytlačit bankovní depozita. Pokud by CBDC spotřebitelům nabízely srovnatelný užitek jako depozita v bankách, ale jakožto účetní závazek centrální banky by byly považovány za zcela bezrizikové, spotřebitelé by proměnili své vklady v komerčních bankách právě za CBDC.[4] Banky by na odliv zdrojů mohly reagovat zvýšením úrokové sazby nabízené vkladatelům, případně by mohly hledat alternativní zdroje financování. Jejich náklady by však každopádně stouply. Výsledkem by mohlo být omezené a dražší poskytování úvěrů ekonomickým subjektům. Pokud by přeměna bankovních depozit na CBDC probíhala nárazově, například krátce po zavedení CBDC nebo v případě zvýšené nejistoty či finanční krize, situace by mohla vést k tzv. runu na banky a ohrožovala by stabilitu bankovního sektoru. Příliš atraktivní forma CBDC by tak mohla paradoxně vést k negativním ekonomickým dopadům. Pokud však na druhé straně mají CBDC mít pro uživatele nějaký užitek, určitá míra přeměny depozit na CBDC je nevyhnutelná. Vytvoření CBDC v takové podobě, aby byl tento nástroj užitečný, ale aby zároveň neohrožoval stabilitu bankovního sektoru, tak je značnou výzvou.

Co se týče měnové politiky, CBDC by mohly vést k přímému dopadu změn měnověpolitických sazeb na domácnosti a podniky. Výsledkem by tak mohla být rychlejší a silnější transmise konvenční měnové politiky. Záleželo by však na konkrétním nastavení systému úročení CBDC. Zároveň by však výše diskutovaný odklon od bankovních vkladů (a z něj plynoucí nižší dostupnost úvěrů či nárůst jejich ceny) pravděpodobně měl citelné dopady na agregátní nabídku i poptávku a v důsledku by tak mohl provádění měnové politiky značně zkomplikovat (BoE 2020).

CBDC by také mohly otevřít nové možnosti v oblasti měnové politiky.[5] V hypotetickém případě, v němž by CBDC zcela nahradily hotovost, by umožnily překonání problému dolní hranice úrokových sazeb. Hotovost totiž představuje nulově úročenou alternativu k prostředkům na účtech úročených negativní sazbou, což limituje pokles měnověpolitických sazeb hlouběji do záporu. Centrální banky však deklarují, že hotovost budou podporovat, dokud po ní bude společenská poptávka (BIS 2020).

Hampl a Havránek (2018) vidí v CBDC možnost, jak implementovat jiný teoretický nástroj nekonvenční měnové politiky, a sice přímou podporu spotřeby, neboli Miltonem Friedmanem navrhované tzv. vrtulníkové peníze (helicopter drop of money). V recesi a v rámci svého mandátu cenové stability by centrální banka mohla připsat každému občanovi určitou sumu „digitální hotovosti“ a zavést pobídky ke spotřebě spíše než k úspoře těchto prostředků. Využití CBDC by zároveň umožnilo aplikovat tento nástroj bez nutnosti koordinace s fiskální politikou, a nehrozilo by tak omezení nezávislosti centrální banky.

Přístup jednotlivých centrálních bank k CBDC

Podle průzkumu Banky pro mezinárodní platby (BIS)[6][7] z roku 2019 provádělo či se chystalo provádět alespoň teoretický výzkum zaměřený na CBDC přes 80 % respondentů. Přibližně 10 % centrálních bank pak bylo již ve fázi pilotních projektů (v této fázi však nebyla žádná z centrálních bank rozvinutých zemí). Mezi hlavními motivacemi pro zavedení CBDC centrální banky uváděly zejména již zmiňované zvýšení efektivity a bezpečnosti platebního styku a v případě rozvojových zemí také finanční inkluzi. Napříč rozvinutými i rozvojovými zeměmi mezi motivace patřila také oblast finanční stability a v menší míře měnové politiky. Přes 70 % centrálních bank však momentálně buď není právně autorizováno CBDC vydat, nebo si je ohledně své autorizace nejistých (tj. v příslušných zemích dosud není tato oblast zákony jasně definována). Zavedení CBDC považovalo v blízké době za pravděpodobné 10 % centrálních bank (všechny z rozvojových zemí), ve střednědobém horizontu (do šesti let) pak necelých 20 %. Přes 60 % respondentů však

7 považuje přijetí CBDC za nepravděpodobné i ve střednědobém horizontu. Otázkou zatím zůstává, do jaké míry uvedené preference centrálních bank následně posunula letošní koronavirová pandemie.

V říjnu letošního roku vydalo sedm významných centrálních bank[8] pod záštitou BIS zprávu (BIS 2020), ve které shrnují základní principy a charakteristiky, které by podle nich měly CBDC měly splňovat, stejně jako otevřené otázky pro další výzkum, který chtějí banky i nadále vzájemně koordinovat. Nejdůležitějšími prvky CBDC by měla být konzistence s mandáty centrálních bank v oblasti cenové a finanční stability; již zmíněná podpora hotovosti, dokud po ní bude společenská poptávka; a poskytnutí inovací a efektivity pro koncové uživatele.

Jednou z nejaktivnějších centrálních bank v oblasti CBDC je švédská Riksbank, která se musí dlouhodobě potýkat s klesající rolí hotovosti v ekonomice. To bylo v roce 2017 motivací pro zahájení projektu tzv. e-krony.[9] Do února 2021 bude probíhat pilotní projekt zaměřený na zkoumání jejího technického řešení, který je založený na DLT technologii. Samotné rozhodnutí o přijetí e-krony do praxe či o jejím přesném nastavení však zatím nepadlo.

S poklesem významu hotovosti se potýká také Norsko. I Norges Bank se proto věnuje výzkumu CBDC a v uplynulých třech letech vydala tři zprávy diskutující průběžný vývoj v této oblasti. Dle nedávného projevu viceguvernérky Norges Bank Idy Wolden Bache by měla NB rozhodnout o detailech dalšího postupu v první polovině příštího roku.

Ve výzkumu CBDC je aktivní také Bank of England, jejíž poznatky shrnuje článek BoE (2020), který zároveň vymezuje otázky pro další výzkum a snaží se podnítit diskuzi s dalšími relevantními subjekty. Hlavní motivací v případě Velké Británie je zejména zefektivnění platebního systému. K pilotnímu projektu či samotnému rozhodnutí o přijetí CBDC zatím nedošlo.

Evropská centrální banka vydala v říjnu letošního roku zprávu o digitálním euru, ve které diskutuje základní charakteristiky a varianty svého konceptu (ECB 2020). Cílem zprávy je také zahájit veřejnou diskuzi. Během roku 2021 plánuje ECB rozhodnout, zda zahájí projekt přípravy konkrétní verze CBDC, který by pravděpodobně trval řádově několik let. Samotné zavedení CBDC by pak vyžadovalo koordinaci s dalšími vrcholnými orgány EU.

Otázka CBDC je relevantní i pro americký Fed, který k tématu nicméně přistupuje poměrně obezřetně. Jeho šéf Jerome Powell vyjádřil na nedávném Fóru o centrálním bankovnictví pořádaném ECB vůli Fedu být v popředí výzkumu zaměřeného na CBDC, zároveň však (i s ohledem na funkci dolaru jako hlavní rezervní měny) považuje za zásadní udělat to „správně, spíše než se snažit být první.“

Kanadská BoC letos v únoru zveřejnila záměr přijmout takové kroky, aby byla připravena zavést CBDC v případě, že by v budoucnu potřeba takového nástroje vznikla. Samotné zavedení CBDC však BoC zatím neplánuje. Švýcarská SNB spolu s tamní burzou SIX v roce 2019 zahájila projekt na využití velkoobchodních CBDC pro obchodování mezi účastníky finančního trhu s využitím DLT. K retailové verzi CBDC naopak přistupuje SNB poněkud rezervovaně, ovšem na výzkumu a debatách o tématu se přesto podílí (viz účast na diskutované zprávě BIS). Také novozélandská RBNZ téma CBDC sleduje a provádí výzkum, ovšem na přijetí nástroje do praxe se zatím nechystá.

Ze zahraničních centrálních bank pravidelně sledovaných v Monitoringu centrálních bank se tak pouze maďarská MNB a polská NBP věnují CBDC spíše okrajově.10 Podobně také Česká národní banka vývoj diskuzí o CBDC se zájmem sleduje, ovšem zavedení CBDC není v nejbližších letech pravděpodobné, neboť Česká republika se s fenoménem klesajícího využívání hotovosti nepotýká, finanční inkluze zde problémem není a současný elektronický platební styk funguje spolehlivě.

Z ostatních centrálních bank je ve značně pokročilé fázi vývoj CBDC v čínské PBoC, která během letošního roku provedla několik kol pilotního testování svého digitálního jüanu. V případě Číny je ve hře nahrazení hotovosti CBDC spíše než její pouhé doplnění. Jistou motivaci pro brzké zavedení CBDC představuje také snaha o zvýšení globálního významu čínského jüanu.

K prvnímu případu zavedení CBDC do praxe pak došlo v říjnu letošního roku na Bahamách. Tamní centrální banka zavedla po předchozím pilotním testování do ostrého provozu tzv. Sand Dollar. Je všeobecně přístupný (tj. umožňující i retailové platby), neúročený a obsahuje limity v podobě maximálního přípustného celkového množství prostředků na

11 účtu a maximálního přípustného objemu jedné transakce. Motivací v případě Baham je zejména zvýšení finanční inkluze (roztříštěnost státu na mnoho ostrovů činí dostupnost bankovních služeb omezenou). Na vyhodnocení dopadů CBDC je však zatím příliš brzy.

Závěr

CBDC představují velmi aktuální téma, kterým se alespoň na teoretické úrovni zabývá většina centrálních bank. Lze očekávat, že významnou roli v diskuzích i ve výzkumu budou zastávat i nadále. Široká škála možných dopadů CBDC na platební systém i na makroekonomické podmínky nabízí značné příležitosti, ale nese s sebou také mnohá rizika. K prvnímu zavedení tohoto nástroje do praxe již došlo na Bahamách, v pokročilé fázi projektu jsou pak Čína a Švédsko. Ve většině zemí však převládá obezřetnost ohledně zavádění CBDC do praxe, neboť s tímto nástrojem je zatím spojeno více otázek než odpovědí. Zda a případně kdy dojde k přijetí CBDC v některé z vyspělých zemí ostatně zůstává rovněž jednou z nich.

Literatura Auer, R. a R. Böhme (2020): „The technology of retail central bank digital currency“, BIS Quarterly Review, March 2020. https://www.bis.org/publ/qtrpdf/r_qt2003j.htm

Auer, R., G. Cornelli a J. Frost (2020): „Rise of the central bank digital currencies: drivers, approaches and technologies“, BIS Working Papers, No. 880. https://www.bis.org/publ/work880.htm

Barrdear, J. a M. Kumhof (2016): „The macroeconomics of central bank issued digital currencies.“ Bank of England, Staff Working Paper, No. 605. https://www.bankofengland.co.uk/working-paper/2016/the-macroeconomics-of-central-bankissued-digital-currencies BIS (2020): „Central bank digital currencies: foundational principles and core features“, Bank for International Settlements, Report no 1 in a series of collaborations from a group of central banks. https://www.bis.org/publ/othp33.htm Boar, C., H. Holden a A. Wadsworth (2020): „Impending arrival: a sequel to the survey on central bank digital currency“, BIS Papers, No. 107. https://www.bis.org/publ/bppdf/bispap107.htm BoE (2020): „Central Bank Digital Currency: opportunities, challenges and design“, Bank of England, Discussion Paper.

https://www.bankofengland.co.uk/paper/2020/central-bank-digital-currency-opportunities-challenges-and-designdiscussion-paper

ECB (2020): „Report on a digital euro“, European Central Bank. https://www.ecb.europa.eu/pub/pdf/other/Report_on_a_digital_euro~4d7268b458.en.pdf

Hampl M. a T. Havránek (2018): „Central Bank Capital as an Instrument of Monetary Policy“, IES Working Papers 25/2018. IES FSV, Charles University. https://ies.fsv.cuni.cz/sci/publication/show/id/5888/lang/en

Khiaonarong, T. a D. Humphrey (2019): „Cash Use Across Countries and the Demand for Central Bank Digital

Currency“, IMF Working Paper No. 19/46. https://www.imf.org/en/Publications/WP/Issues/2019/03/01/Cash-Use-AcrossCountries-and-the-Demand-for-Central-Bank-Digital-Currency-46617

Sveriges Riksbank (2020): „Sveriges Riksbank Economic Review. Second special issue on the e-krona.“ Economic Review 2020:2. https://www.riksbank.se/globalassets/media/rapporter/pov/engelska/2020/economic-review-2-2020.pdf

10 I tyto centrální banky však téma nějakou formou reflektují, viz např. zde pro MNB a zde pro NBP.

11 Respektive využívání CBDC ve vyšších objemech je možné jen po splnění vysokých nároků na identifikaci a poskytnutou dokumentaci ze strany uživatele.

IV. Vybraný projev

IV. VYBRANÝ PROJEV: Jens Weidmann: Vztah mezi měnovou a fiskální politikou

Prezident německé Bundesbanky Jens Weidmann se ve svém projevu na listopadové videokonferenci Oficiálního fóra měnových a finančních institucí (OMFIF) zamýšlel nad složitým vztahem měnové a fiskální politiky, zejména pak nad možným rizikem fiskální dominance, čemuž bude věnována pozornost i v rámci probíhající revize měnověpolitické strategie Eurosystému.

Problém časové nekonzistence, kdy se tvůrci hospodářské politiky odchylují od dříve vyhlášených cílů, v minulosti vedl k růstu inflace, což bylo vyřešeno delegováním cíle cenové stability na nezávislé centrální banky. Ačkoli se zdá, že tato diskuse již patří minulosti, je dle Jense Weidmanna tento problém stále aktuální. I v situaci nezávislých centrálních bank totiž nadále dochází k interakci měnové a fiskální politiky – nemohou se navzájem ignorovat, ale jejich přílišná vzájemná blízkost může vyvolat turbulence. Rozsáhlá opatření fiskální i měnové politiky přijatá v reakci na koronavirovou krizi, posouvají problém složitého vztahu těchto dvou politik do popředí. Je důležité, aby měnová politika zůstala expanzivní, neboť ekonomický propad negativně ovlivňuje inflaci a nedostatek likvidity by mohl krizi nebezpečně prohloubit. Prim v tomto ohledu však oprávněně hraje politika fiskální, která má legitimní právo i nástroje na výrazné intervence a na rozdíl od měnové politiky může cíleně kompenzovat ztráty příjmů ekonomických subjektů.

Měnová politika působí expanzivně skrze nízké úrokové sazby a rozsáhlé nákupy dluhopisů. Nákupy vládních dluhopisů jsou legitimním a účinným nástrojem měnové politiky, avšak rozmlžují hranici mezi fiskální a měnovou politikou. Problém vyvstává zejména v měnové unii s fiskálně autonomními členskými státy, kde jsou tyto nákupy spojeny s rizikem sdílení dopadů případného nesplácení státních závazků skrze rozvahy centrálních bank. Rozhodnutí o přerozdělení rizik nesplácení by přitom měly – pokud vůbec – provádět parlamenty a vlády, nikoli centrální banky. Centrální banky Eurosystému se však už před koronavirovou krizí staly největšími věřiteli členských států. Náklady financování té části státního dluhu, která je v bilancích centrálních bank, jsou přitom odděleny od kapitálového trhu. Úroky z těchto dluhopisů plynou do centrálních bank, které je jako součást svého zisku přesouvají zpět do státních pokladen. To oslabuje disciplinující roli trhů a snižuje motivaci pro zdravé veřejné finance.

Kombinace nezdravých veřejných financí a setrvale uvolněné měnové politiky ale představuje pro měnovou politiku riziko. Pokud jsou levné peníze vnímány jako normální stav, vlády mohou i velké zadlužení považovat za udržitelné. Podmínky se však se mohou změnit. Schopnost měnové politiky vstřebat velkou část veřejného dluhu tak je spíše prokletím než požehnáním, neboť může vést k politickému tlaku na udržení úrokových sazeb níže, než by bylo vhodné pro cenovou stabilitu. Nešlo by tak o nic jiného než o fiskální dominanci, jak ji popsal ekonom Michael Woodford. Ta se podle něj obvykle neprojevuje přímým stanovením cíle centrální banky, ale jako tlak na centrální banku, aby pomocí měnové politiky udržovala tržní hodnotu vládního dluhu. Pokud by měnová politika ustoupila, mohla by fiskální politika převzít rozhodování. Dopad do inflace nemusí být okamžitý. Ekonomičtí agenti totiž mohou věřit, že odchylka od režimu monetární dominance je jen dočasná a návrat k němu přijde dostatečně brzy na to, aby byla zachována cenová stabilita. Postupem času jsou však agenti stále více přesvědčeni, že odchylka není krátkodobá, což vede k akceleraci inflace. Pokles důvěry přitom může být zpočátku jen těžko rozpoznatelný, později však rychle nabere na síle a externímu pozorovateli se může zdát, že nastal zčistajasna.

Jak ukazuje ekonomická teorie i historická zkušenost, pro dlouhodobé zajištění cenové stability potřebuje měnová politika spoléhat na zdravou fiskální politiku. Nezbytná je rovněž nezávislost měnové politiky. V současnosti fungují měnová a fiskální politika ve vzájmeném souladu, nebude tomu tak ale navždy, a centrální banky nesmí ztratit schopnost činit v případě potřeby vlastní nezávislá rozhodnutí, například při růstu inflace. Ten přitom může nastat již ve střednědobém horizontu. Centrální bankéři nesmějí před potenciálními inflačními tlaky schovávat hlavu do písku a musí jasně deklarovat, že měnová politika nebude sloužit fiskální politice. Pokud vytvoří jiný dojem, riskují ohrožení nezávislosti i důvěryhodnosti. Důležité je rovněž zachovávání odstupu, a to nejen v dobách pandemie. Jedním z tajemství úspěchu nezávislé měnové politiky je totiž rozpoznání a respektování vlastních omezení, včetně úzkého výkladu vlastního mandátu a udržování si odstupu od fiskální politiky.

Vzhledem k velkému množství státních dluhopisů ve vlastnictví centrálních bank a vysokému veřejnému zadlužení se interakce měnové a fiskální politiky stává strategickou problematikou a bude jí věnována pozornost i v probíhající revizi měnové politiky Eurosystému. Výsledek tohoto procesu nelze předjímat. Co však zůstává neměnné, je hlavní cíl udržení cenové stability v eurozóně. Otázkou je, jak jej nejlépe naplňovat. J. Weidmann na závěr svého projevu nastínil tři okruhy, kterými se probíhající debata zabývá. Prvním je definice cenové stability a politického cíle, druhým jsou implikace případného cílování průměrné inflace, třetím pak problematika měření inflace. Při revizi měnověpolitické strategie by se dle J. Weidmanna měly zachovat ty prvky strategie, které se v minulosti osvědčily. Patří k nim střednědobá orientace měnové politiky, která pomáhá zohlednit rizika, jenž se mohou projevit až se značným zpožděním. Měnová politika zároveň musí brát ohled na finanční stabilitu tím, že bude zvažovat své nechtěné vedlejší účinky a neustále srovnávat přínosy a náklady.

Vydává:

Na Příkopě 28

115 03 Praha 1 Česká republika

Kontakt:

ODBOR KOMUNIKACE SEKCE KANCELÁŘ

Tel.: 224 413 112 Fax: 224 412 179 www.cnb.cz

www.cnb.cz

[1] Oproti prvním kryptoaktivům má k CBDC blíže novější třída kryptoaktiv, tzv. stablecoins. Této problematice se blíže věnoval tematický článek v letošním březnovém vydání publikace ČNB Globální ekonomický výhled. Zde se však budeme věnovat pouze samotným CBDC.

[2] Trend klesající poptávky po hotovosti je typický zejména pro skandinávské země a není tedy zdaleka přítomný všude. Dlouhodobým trendům používání hotovosti a jejich determinantům se věnoval tematický článek v publikaci ČNB Globální ekonomický výhled z března 2018. Roli hotovosti v 11 zemích se s využitím několika odlišných ukazatelů věnují také Khiaonarong a Humphrey (2019).

[3] Výše uvedené varianty nastavení CBDC v žádném případě nejsou vyčerpávajícím přehledem všech otevřených otázek ohledně podoby celého systému, naopak představují pouze několik vybraných bodů. Například diskuze samotného technologického nastavení systému (včetně role technologie DLT) je nad rámec tohoto článku; případné zájemce odkazujeme např. na Auer a Böhme (2020) či Auer a kol. (2020).

[4] Tento jev by alespoň částečně mohla kompenzovat skutečnost, že bankovní účty běžně nabízí doplňkové služby (např. krátkodobé úvěry ve formě plateb kreditními kartami), což jejich atraktivitu zvyšuje.

[6] BIS provedla v roce 2019 průzkum postoje centrálních bank k CBDC. Výsledky odpovědí celkem 66 centrálních bank, z nichž 21 reprezentuje rozvinuté ekonomiky a 45 rozvíjející se země, prezentují Boar a kol. (2020).

[7] Samotný průzkum obsahuje také rozlišení postojů k široce přístupným (retailovým) a k velkoobchodním CBDC. Centrální banky deklarují větší zájem o široce přístupné CBDC.

[8] Jedná se o kanadskou BoC, ECB, japonskou BoJ, švédskou Riksbank, švýcarskou SNB, Bank of England a Fed.

[9] Motivaci pro zahájení projektu e-krony vysvětloval guvernér Riksbank Stefan Ingves v projevu, který popisovalo vydání Monitoringu centrálních bank v březnu 2018. Postup projektu a jeho konkrétní aspekty diskutuje materiál Sveriges Riksbank (2020).

Poslední zprávy z rubriky Kryptoměny:

Přečtěte si také:

Prezentace

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)