Nikdy nelze předem určit nejlepší ETF pro daný rok, ale přinášíme vám alespoň 2 ETF kterými byste se mohli inspirovat. Pokud hledáte brokera pro obchodování ETF, klikněte zde.

DŮLEŽITÉ: Jelikož z legislativních důvodů bylo všem obyvatelům Evropské unie (v ČR dne 18. 6. 2018) omezeno obchodování amerických ETF, zveřejnili jsme článek „Jak i nadále obchodovat US ETF?“ Americké ETF nejsou ale jedinou možností. Lze obchodovat i vybrané evropské Exchange Traded Funds. Tipy na tyto fondy naleznete v článku Jaká ETF obchodovat v Evropě?.

Co je ETF?

ETF (Exchange Traded Fund) je jiné slovo pro tracker. Tyto produkty kopírují ceny vybraného podkladového aktiva. Tím mohou být komodity, dluhopisy, akciové indexy nebo koš jiných aktiv, Jedná se o kótované investiční fondy.

Tento produkt byl navržen pro investory v 90. letech, zpočátku k přesnému sledování indexu. První ETF bylo uvedeno na americký trh v roce 1993. Jeho účelem bylo sledovat výkonnost indexu S&P 500.

Další ETF rychle následovaly například pro indexy jako Dow Jones a Nasdaq, ale teprve koncem 90. let se na trhu objevily první sektorové ETF. Během posledních dvou desetiletí se ETF hojně rozšířily. Od roku 2003 je trh s ETF větší než tradiční trh aktivně spravovaných podílových fondů.

Každý rok se celkový investovaný kapitál do ETF stále zvyšuje. V posledních letech také rapidně vzrostl počet poskytovatelů ETF. V roce 2021 bylo více než 160 různých poskytovatelů a dohromady mají v oběhu téměř 8000 ETF. Rozsah je velmi velký, ačkoliv mnoho poskytovatelů nabízí různé trackery na stejné indexy. ETF se však mohou výrazně lišit ve struktuře, ceně a výkonu.

Jaké typy ETF existují?

Mezi investory jsou nejoblíbenější ETF fondy mapující akciové indexy, jako jsou například S&P 500 nebo DAX. Ale také průmyslové ETF fondy, které se zaměřují na jednotlivá odvětví, jakými mohou být například technologie, spotřební zboží, solární průmysl, software nebo biotechnologie.

Existují také ETF fondy, které se zaměřují na regionální či státní ekonomiky, se kterými tak můžete investovat třeba do čínské, brazilské nebo indické ekonomiky. Komoditní ETF fondy sledují například cenu zlata nebo stříbra.

Dluhopisové ETF fondy investují do státních nebo firemních dluhopisů. Existují i tzv. strategické ETF fondy, které sledují konkrétní investiční nápad – například obnovitelné energie či hodnoty dividend.

U pákových ETF je pohyb ceny znásoben multiplikátorem. Inverzní ETF se vyvíjí opačným směrem než hodnota podkladového aktiva. Tyto exotické produkty však nejsou vhodné pro začínající investory.

ETF fondy se také liší z hlediska způsobu replikace indexů. V případě úplné replikace indexu (full replication) jsou z disponibilního kapitálu nakoupeny veškeré složky indexu v příslušné váze. V případě částečné replikace indexu je však ve fondu držena pouze část složek indexu. Zpravidla se jedná o akcie s nejvyšší váhou v indexu.

Proč investovat do ETF fondů?

Indexové trackery jsou dnes stavebními kameny portfolií mnoha retailových investorů. ETF fondy jsou atraktivní díky své jednoduché struktuře, nízkým nákladům a dobré diverzifikaci. Výhodou investování do ETF je, že pro přesné sledování konkrétního indexu nemusíte neustále obchodovat. Nakupování a prodávání akcií za účelem udržení dobré rovnováhy ve vašem portfoliu vás stojí mnoho času a transakčních nákladů.

Investování do ETF je proto ideální pro obchodníky, kteří rádi investují do investičních fondů, ale zároveň chtějí nízké náklady. U podílových fondů se poplatky spojené s obchodováním pohybují v řádech vyšších jednotek procent.

V porovnání s analýzou akcií, je analýza ETF podstatně jednodušší. Při investování do akcií musí člověk zvážit velké množství proměnných. Fundamentální a technická analýza jednotlivých cenných papírů pak zabírá také mnohem více času.

Hlavní výhody ETF:

- Nízké náklady

- Vysoká likvidita

- Diverzifikace

Nevýhody ETF:

- Riziko ztráty v důsledku kolísání cen nebo selhání akciového trhu

- Riziko protistrany u syntetických ETF

- Lze dosáhnout pouze průměrných výnosů

- Možná kurzová rizika pro ETF z jiných měnových oblastí (např. USD)

Chcete získat zdarma tipy na zajímavé akcie?

Odebírejte pravidelný týdenní akciový newsletter Breakout Trader. Každý týden tip na obchodování čtyř světových akcií.

Další důležité tipy pro obchodování s ETF fondy

Investoři do ETF by měli mít investiční horizont nejméně 4 až 5 let. Je třeba počítat s tím, že na kapitálových trzích dochází k dočasným korekcím nebo poklesům cen (například v důsledku pandemie koronaviru). Výkonnost klesajících období je kompenzována delším investičním horizontem.

ETF je tedy investičním instrumentem vhodným spíše pro dlouhodobou kumulaci kapitálu. Spořící plány s ETF fondy, do nich čtvrtletně investujete fixní částku, jsou považovány za solidní konzervativní způsob zhodnocení peněz.

Pokud se o obchodování ETF chcete dozvědět více, doporučujeme náš článek: Co je ETF? Rady a tipy, jak investovat do ETF v roce 2024.

ETF v roce 2024:

- iShares Core S&P 500 UCITS ETF (CSPX)

- iShares Global Clean Energy UCITS ETF (INRG)

Tento výběr slouží samozřejmě jen pro inspiraci a v žádném případě se nejedná o investiční doporučení.

iShares Core S&P 500 UCITS ETF (CSPX)

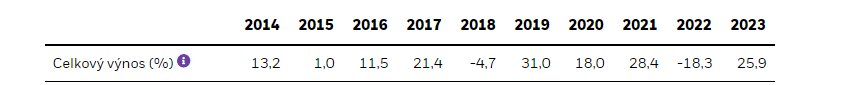

V kalendářním roce 2023 dosáhl celkový výnos iShares Core S&P 500 UCITS ETF +25,9 %.

Fond iShares Core S&P 500 UCITS ETF se snaží sledovat index S&P 500, který je složen z 500 největších amerických akcií. ETF kopíruje výkonnost podkladového indexu prostřednictvím úplné replikace (nakupovány jsou všechny složky indexu). Dividendy v ETF se akumulují a reinvestují do ETF. ETF bylo spuštěno dne 19. května 2010.

S indexem S&P 500 se stále pohybujete v technologickému sektoru, ale často v zaběhlých společnostech s malým zadlužením. Zároveň investujete do sektorů, které mohou těžit i z rostoucích úrokových sazeb a vysoké inflace. Příkladem může být spotřební zboží, finanční sektor nebo zdravotnictví.

ETF iShares Core S&P 500 UCITS (CSPX) vám nabízí diverzifikované portfolio v předních amerických firmách. S&P 500 je index vážený podle tržní kapitalizace, což znamená, že společnosti s nejvyšší tržní kapitalizací mají největší váhu. Přibližně jedna třetina celkové váhy připadá na sektor informačních technologií se společnostmi jako Apple, Microsoft a NVIDIA. Další silnou kategorií je zdravotnictví, ve kterém získáte expozici vůči společnostem jako UnitedHealth Group, Johnson & Johnson a Pfizer. Podobná část zahrnuje akcie spotřebního zboží, například Amazon, Tesla, Home Depot a Nike.

ETF iShares Core S&P 500 UCITS (CSPX) vydává společnost BlackRock. ISIN je IE00B5BMR087.

iShares Global Clean Energy UCITS ETF (INRG)

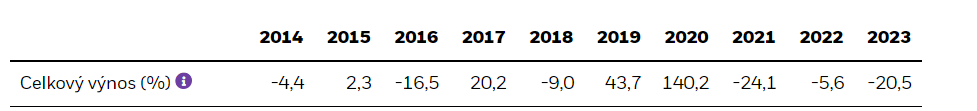

iShares Global Clean Energy UCITS ETF se snaží sledovat výkonnost indexu S&P Global Clean Energy, který zahrnuje 126 největších světových společností působících v sektoru obnovitelných zdrojů energie. ETF replikuje výkon základního indexu úplnou replikací (zakoupením všech složek indexu). Dividendy v ETF se každý půlrok rozdělují mezi investory. ETF bylo spuštěno 6. července 2007. ISIN je IE00B1XNHC34.

Zhruba kolem 45 % tvoří firmy zabývající se veřejnými službami. Následují technologie, průmysl a další odvětví. Toto ETF vám tedy umožňuje investovat do mnoha společností, které se zabývají čistou energií. Za zmínku stojí například energetické společnosti Enphase Energy (ENPH), Plug Power,

Obnovitelná energie byla v roce 2020 horkým tématem, ale v roce 2021 výkonnost tohoto ETF výrazně zaostávala za širším trhem. Cena ETF na obnovitelné zdroje energie vzrostla v letech 2018 až 2021 zhruba čtyřikrát, ale v roce 2021 toto tempo výrazně zpomalilo.

Z dlouhodobého hlediska ale obnovitelné zdroje energie ale pro mnoho zemí zůstávají nutností a společnosti, které se jimi zabývají, z toho budou v budoucnu zřejmě i nadále těžit. Ani rok 2023 ale nebyl z hlediska celkové výkonnosti úspěšný a toto ETF od roku 2020 zakončilo třetí kalendářní rok za sebou ztrátou. Za rok 2023 celkový výnos ETF ale klesl o -20,5 %.

Podle sektorového a produktového specialisty společnosti BlackRock Omara Mouftiho došlo v roce 2020 k obrovskému přílivu objednávek a byly naplánovány nové kapacity, kdy právě velká část z nich byla realizována v roce 2023. Růst poptávky je prý i nadále silný, ale zatím převažuje nabídka. Omar Moutfi se domnívá, že tato situace by mohla i v nejbližší době nadále pokračovat a může ještě chvíli trvat, než poptávka dožene nabídku a situace zejména v solárním odvětví se začne vyvíjet lepším směrem.

Rok 2024 by tak nemusel být ani nadále pro toto ETF příznivý. Jak už jsme si ale řekli na začátku, obnovitelná energie je běh spíše na dlouhou trať a některé investory by tedy i toto ETF mohlo z dlouhodobého hlediska zajímat a může posloužit jako inspirace do budoucna.

O autorovi:

ETF fondy vybral investiční specialista LYNX Justin Blekemolen. Justin se dlouhodobě věnuje rozboru akciového trhu a píše pravidelné články pro nizozemskou pobočku LYNX. V minulosti také pracoval jako technický analytik pro IEX a Tostrams Group. V článku pro vás přinášíme Justinovy osobní tipy na nejlepší ETF v tomto roce, kterými byste se mohli inspirovat.

Další použité zdroje:

BlackRock: iShares Core S&P 500 UCITS ETF (31. 1. 2024); www.blackrock.com/cz/profesionalni-investori/produkty/253743/ishares-sp-500-b-ucits-etf-acc-fund

BlackRock: iShares Global Clean Energy UCITS ETF (31. 1. 2024); www.blackrock.com/cz/profesionalni-investori/produkty/251911/ishares-global-clean-energy-ucits-etf

ETF Stream: Clean energy ETFs: Rough ride set to continue in 2024 (31. 1. 2024); www.etfstream.com/articles/clean-energy-2024

LYNX: De beste ETF’s 2022: tips voor beleggen in ETF’s ( 9. 12. 2022); lynx.nl/beurs/beurs-koersen/etf/beste-etfs/beste-etfs-tips-beleggen-etfs

Produktové informace:

iShares Core S&P 500 UCITS ETF – Key Information Document (KID): Sdělení klíčových informací (1. 8. 2023); blackrock.com/cz/individualni-investori/produkty/253743/

iShares Global Clean Energy UCITS ETF – Key Information Document (KID): Sdělení klíčových informací (1. 8. 2023); blackrock.com/cz/individualni-investori/produkty/251911/

Chcete snadno, rychle a profesionálně obchodovat s akciemi? Pak obchodujte s akciemi prostřednictvím LYNX. Jako renomovaný online broker vám umožníme obchodovat s akciemi přímo na domácích burzách. Více informací o online brokerovi LYNX najdete na: LYNX: Akciový broker

--- ---

--- (---%)Displaying the --- graf

Displaying today's chart